Как считать годовые проценты по вкладам

Формулы расчета процентов по вкладу — простой и сложный процент

Основная цель обращения клиента, у которого есть сбережения, в банк заключается в том, чтобы сохранить и приумножить денежные средства. Чтобы выбрать из большого ассортимента предложений различных организаций наиболее выгодный вариант, нужно самостоятельно уметь рассчитывать будущую доходность вложений. Зачастую, варианты, которые на первый взгляд кажутся самыми выгодными и интересными, не приносят хорошего результата. Поэтому нужно уметь прогнозировать проценты по вкладу до совершения сделки.

Для расчетов доходности по вкладу используется простой и сложный методы начисления процентов. Каждый из них имеет свои особенности и «подводные камни», которые стоит учитывать. Рассмотрим подробнее, как пользоваться формулами для расчета процентов по вкладу, что означает каждая составляющая, и посчитаем на примерах эффективность каждого метода.

Формулы начисления процентов.

Доходность практически любого вклада можно рассчитать самостоятельно, зная методику расчета. Для этого нужно знать параметры будущего вложения, к которым относится:

- Депозитная сумма.

- Ставка (в %).

- Периодичность процентного начисления.

- Срок размещения денег.

Формула простых процентов.

Она используется тогда, когда начисляемый доход присоединяется к основному телу депозита в конце его срока или не присоединяется и выводится на текущий счет или пластиковую карточку. Этот порядок расчета стоит учесть, когда размещается солидная сумма на длительный срок. Обычно в данном случае банки применяют варианты размещения без капитализации, что понижает общую выгоду вкладчика.

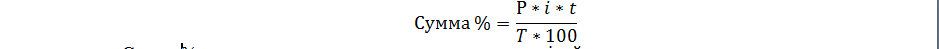

Формула простого %:

Сумма % — это доход, полученный через i-ый промежуток времени.

Р – изначальный объем вложений.

i – депозитная годовая ставка.

t – срок вложения.

T – число дней в году.

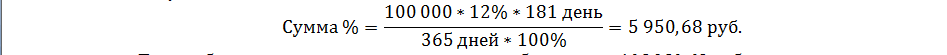

Рассмотрим пример: разместим 100 000 рублей на полгода под 12%. Рассчитаем полученный доход:

Таким образом, через полгода со счета можно будет снять 105 950,68 руб.

Формула сложных процентов.

Она применяется реже в депозитной практике банка, но такие предложения найти можно. Для большинства вкладчиков они не являются привлекательными по причине того, что ставки по ним ниже, чем по продуктам, когда доход начисляется только по окончании действия депозитного договора. Периодичность присоединения дохода может быть разной: раз в месяц, раз в неделю, раз в квартал, каждый год. Она подразумевает под собой капитализацию или начисление «процентов на проценты».

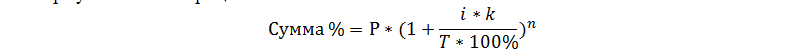

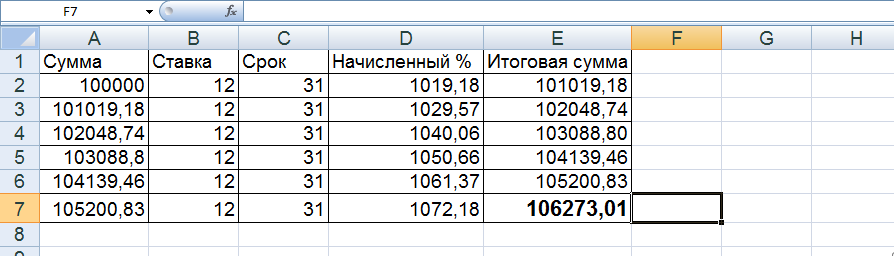

Формула сложных %-ов:

P – изначальная сумма вклада.

i – депозитная годовая ставка.

k – число дней в периоде, через который начисляется доход.

T – число дней в году.

n – число капитализаций дохода в течение всего срока депозита.

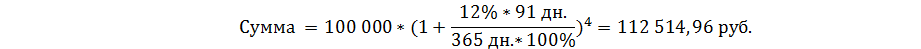

Рассмотрим пример №1: разместим 100 000 рублей под 12% годовых на полгода с ежемесячной капитализацией.

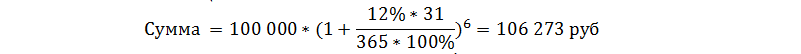

Полученное значение подтвердим через расчеты в Excel.

Таким образом, благодаря ежемесячной капитализации, общий итог вложений оказался выгоднее, чем в варианте, когда проценты причисляются в конце срока.

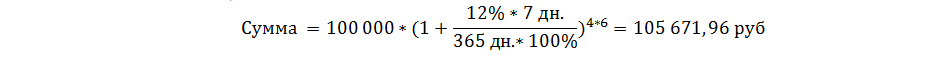

Пример №2: разместим 100 000 рублей на 6 месяцев под 12% годовых с еженедельной капитализацией.

Полученное значение подтвердим через расчеты в Excel.

Пример №3: разместим 100 000 рублей на 1 год под 12% годовых с ежеквартальной капитализацией.

Полученное значение подтвердим через расчеты в Excel.

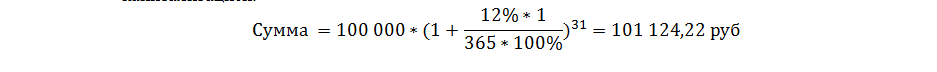

Пример №4: разместим 100 000 руб на 1 месяц под 12% годовых с ежедневной капитализацией.

Полученное значение подтвердим через расчеты в Excel.

Таким образом, капитализация и формула сложных процентов дает более выгодный эффект, поэтому, при размещении денег в банке не стоит упускать из виду подобные варианты размещения.

Как рассчитать проценты по вкладу: формула расчётов + примеры

Финансовые организации в этом году повышают проценты по рублёвым депозитам. В частности крупные банки привлекают клиентов за счёт функции капитализации процентов у депозитов. Для расчёта реальных доходов финансисты используют специальные калькуляторы и вычисления. Потенциальные клиенты и действующие вкладчики могут самостоятельно применить формулу расчёта процентов по вкладу, чтобы рассчитать реальные доходы по финансовому продукту.

Как рассчитать проценты по вкладу без капитализации

Доходы вкладчиков напрямую зависят от процентной ставки, установленной в момент заключения договора с банком. Простые проценты без капитализации — это классический способ начисления доходов. Он может применяться в конце срока окончания договора или проценты выводятся ежемесячно на текущий счёт клиента. Способ зависит от условий депозита и выбора клиента.

Перед вложением денежных средств необходимо просчитать проценты, чтобы выгодные предложения не обернулись провалом в конце срока исполнения.

Простые проценты регулируются фиксированными ставками, которые могут измениться только в случае изменения тарифной политики финансовой организации в момент автопролонгации вклада. Она гарантированно поменяется в случае досрочного снятия денег с депозита не в пользу клиента.

Формула расчёта простых процентов

Банковские договоры всегда обозначают годовую процентную ставку, которая становится ориентиром для вычисления депозитарной прибыли. При расчёте суммы дохода следует понимать, что депозиты, размещённые менее чем на год, принесут меньше прибыли и рассчитываются по специальной формуле.

Простые проценты рассчитываются по формуле:

P — стартовая сумма вклада,

i — процентная годовая ставка, указанная в договоре,

t — срок действия депозита в днях,

T 3 количество дней в году.

Пример расчёта

Иван Иванович оформил депозит «Мега Онлайн» в Московском кредитном банке. Его стартовая сумма составляла 100 тысяч рублей, срок действия — 95 дней, ставка 7 %. Капитализация не предусмотрена.

Согласно формуле, 100 тысяч умножаем на 95 дней и на ставку в 7 % годовых. Полученное число 665 000 делим на производное (365*100 %) и получаем 1821,92 рублей. За 95 дней клиент получает именно эту сумму.

Иван Иванович в момент возврата депозита получит 101 822 рубля — банк округляет сотые дохода в пользу клиента. Если бы клиент оформил депозит на год по той же ставке, он получил бы 107 тысяч рублей.

Как рассчитать проценты по вкладу с капитализацией

Капитализация процентов — выгодное условие депозитов — процесс постоянного прибавления процентов к уже начисленным ранее. В первый период (чаще всего месяц) доходы прибавляются к стартовой сумме депозита, каждый последующий период — к сумме вклада плюс доходы за предыдущий период, т.е. просиходит начисление «проценты на проценты». Благодаря этому процентная ставка растёт и превращается в эффективную.

Проценты у таких вкладов ниже, поэтому необходимо вычислять проценты по формуле для точного определения будущего дохода.

Капитализацию и её доход называют сложными процентами. Большое значение при расчёте имеет периодичность начисления прибыли. Чаще всего банки предлагают ежемесячное начисление процентов по депозитам.

Банк ВТБ предоставляет вклад «Максимум», где повышенная ставка совмещена с функцией ежемесячной капитализации. Стартовая сумма начинается от 30 тыс. рублей, процентная ставка может дойти до 7,1 %, эффективная ставка при этом до 7,3 %, период размещения — до 380 дней.

Формула расчёта сложных процентов и эффективной ставки

Подробная информация по процентным ставкам вкладов, в том числе с учётом капитализации, доступна на большинстве банковских ресурсов. Райффайзен банк предлагает депозит «Стабильный рост» своим клиентам, где показаны не только максимальные процентные ставки, но и эффективные:

Ставки с капитализацией повышаются на десятые и сотые процента с увеличением срока и суммы, формируя эффективную ставку. Верхняя планка по депозитам составит 5,58 %, срок размещения — до 2 лет. Формула расчёта процентов по вкладу с учётом капитализации выглядит следующим образом:

ЕС — эффективная ставка,

С — процентная ставка, указанная в договоре,

N — количество капитализаций за период нахождения депозита,

m — количество повторений периодов.

Клиент будет понимать, какой процент реально будет начисляться к депозиту в процессе капитализации.

Формула расчёта прибыли сложных процентов:

SUM — итоговая сумма, которую получит клиент в конце срока вклада,

C — процентная ставка, указанная в договоре,

X — сумма депозита,

n — количество капитализаций за весь период размещения депозита.

Пример расчёта

Сергей Сергеевич решил оформить депозит «Стабильный рост» в Райффайзен банке. Он вносит 100 тысяч рублей на срок 366 дней с базовой процентной ставкой 5,3 %, количество капитализаций равно 12, так как банк установил ежемесячный период начисления процентов. Чтобы рассчитать эффективную ставку по депозиту он использует формулу, описанную выше:

Получается, что эффективная ставка равна 5,43 % — такая же указана на странице банка.

Чтобы вычислить сложные проценты по своему депозиту и вычислить итоговую прибыль по вкладу с капитализацией, Сергей Сергеевич использует вторую формулу:

Согласно формуле, клиент заработает 5428 рублей, общим итогом станет 105 428 рублей. Если бы не было капитализации, он заработал бы 105 300 рублей.

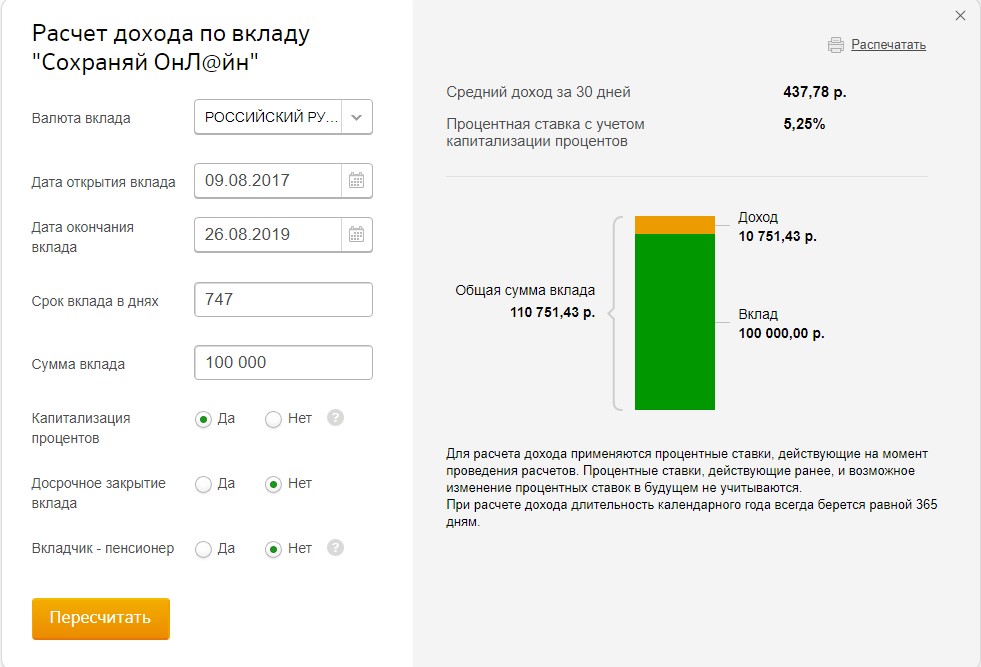

Если использовать онлайн-калькулятор получается та же сумма:

Согласно графику выплат-капитализаций можно детально проследить процесс начисления процентов.

Использование формул необходимо не только профессиональным экономистам, но и потенциальным вкладчикам банка. Благодаря вычислениям, вкладчики могут детально проанализировать будущие доходы, а также сравнить их с другими предложениями на финансовом рынке.

Как правильно рассчитать сумму процентов по вкладу — определяем доходность по формуле и с помощью калькулятора

Любой банковский вклад — это не только способ сбережения временно свободных денежных средств, но и весьма популярный вариант инвестирования с целью получения дополнительного пассивного дохода.

Величина прибыли вкладчика напрямую зависит от доходности выбранной депозитной программы. Именно о доходности я и расскажу в своей новой статье.

Из публикации вы:

- узнаете, что такое доходность вклада;

- разберётесь, какие есть способы и методы начисления процентов;

- научитесь самостоятельно рассчитывать свой депозитный доход;

- получите ответы на некоторые наиболее часто задаваемые вкладчиками вопросы по этой теме.

Что такое доходность вклада

Предлагаю сразу определиться с основным понятием.

Доходность вклада — это показатель, позволяющий определить выгодность вложений.

Многие люди часто отождествляют доход и доходность. На самом же деле доход — это величина прибыли от вложений, выраженная в денежных единицах (руб., долларах, евро и т.п.). В то время как доходность — величина относительная, выражаемая в %. Рассчитывается она по следующей формуле:

Доходность= (прибыль/сумма вложений)*100%

Наталья от своих денежных средств в сумме 100 тыс. руб. , размещенных на срочном депозите, по окончанию срока его действия получила доход 10 тыс. руб., доходность вложений составила 10%.

Способы начисления процентов

Доходность клиентских вложений зависит не только от величины ставки, но и от способа начисления процентов.

По банковским депозитам расчёт производится двумя способами:

В первом случае начисленные по условиям договора проценты не прибавляются к сумме вклада, а перечисляются на другой счёт, указанный при открытии вкладчиком.

При втором способе процентный доход причисляется к основной сумме депозита, тем самым увеличивая базу для начисления % в следующем расчётном периоде. То есть на проценты прошлого периода также производится расчёт и причисление % в последующих месяцах в течение всего срока действия договора. Такой способ еще называют «капитализация %».

Методы расчета доходности вкладов

Выбирая вклад, мы хотим заранее знать сумму возможной прибыли. Сделать это под силу каждому, достаточно лишь знать методы, применяемые при расчёте доходности.

Как и все прочие финансовые расчеты, доход по банковским продуктам просчитывается 2 способами:

- вручную;

- с помощью онлайн калькуляторов.

Ручной метод — это вычисления, производимые с помощью специальных формул. Однако такие исчисления могут вызвать некоторые сложности, когда речь идёт о депозитах с капитализацией.

Если хотите просчитать свою прибыль вручную, вооружитесь формулами и калькулятором

Если хотите просчитать свою прибыль вручную, вооружитесь формулами и калькулятором

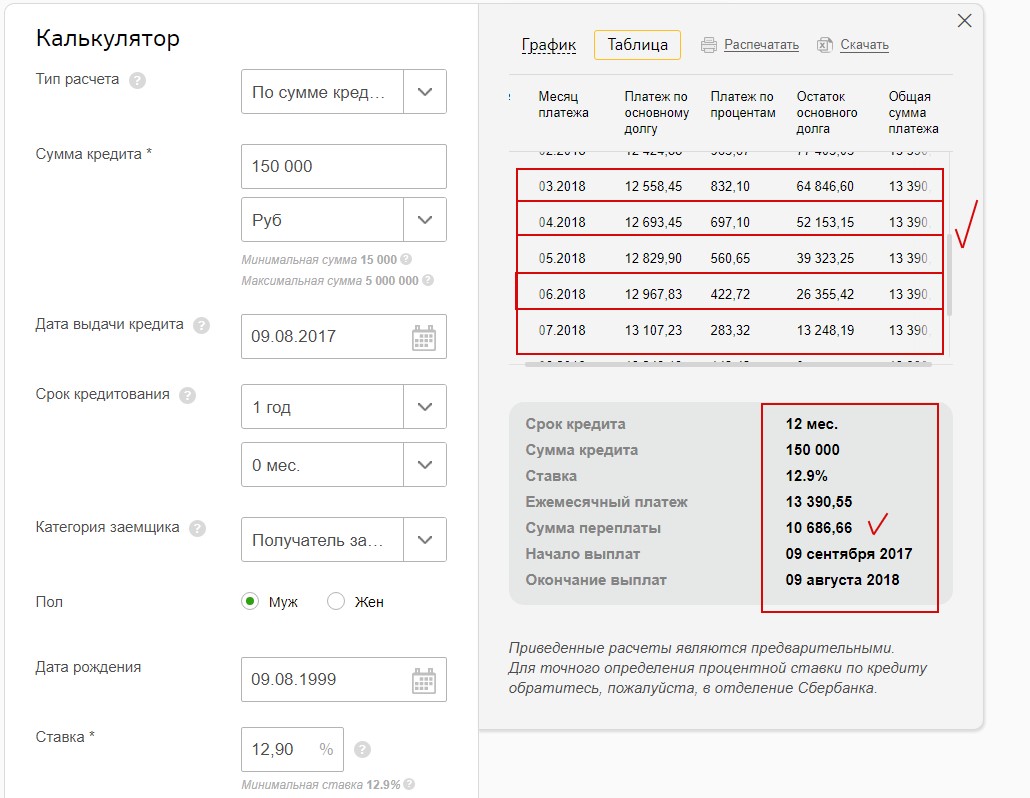

Облегчит ситуацию использование специальных калькуляторов, которых сейчас предостаточно на просторах интернета. Чтобы получить результат, необходимо ввести запрашиваемые данные в предназначенные для этого строки.

Как правило, в форму расчетчика необходимо ввести:

- Планируемую сумму вложения.

- Выбрать валюту, в которой предполагается открывать счёт.

- Срок размещения средств во вкладе.

- Способ начисления % (с капитализацией или без).

- Предлагаемую процентную ставку.

После того, как все параметры разнесены, запускаем процесс расчёта. Через пару секунд на экране появится нужная информация. Просто, быстро, точно!

Как рассчитываются проценты по вкладу

Проценты по вкладам физлиц начисляются по формулам простых и сложных процентов. Рассмотрим их подробнее.

Итак, простыми называются %, начисляемые на сумму первоначального вклада без учёта ранее начисленных и причисленных к нему %.

Они рассчитываются по формуле:

Допустим, клиент открыл вклад на сумму 200 тыс. руб. сроком на 3 мес., дней в году 365, под 10% годовых. По условиям договора проценты начисляются по простой формуле.

По окончанию срока вкладчик получит денежные средства в сумме (200 000*92*10/100*365)= 5041,10 руб.

Теперь рассмотрим порядок расчёта сложных процентов, но сначала дадим определение самого понятия.

Сложный (капитализированный) процент по вкладу — процент, начисляемый на основную сумму (тело) депозита и проценты, которые были начислены и причислены к вкладу за прошлые периоды.

Для их расчёта применяется формула:

И снова пример. Возьмем следующие исходные данные: вклад открыт 01 августа 2017 года, сумма вложений — 200 тыс. руб.; дней в году, принимаемых в расчёт — 365; % ставка — 10% годовых; n — 3 мес. , начисление % ежемесячно, с капитализацией.