Что такое эскроу

Что такое эскроу счет — как его отрыть, каковы плюсы и минусы

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Счета эскроу – это понятие, пока известное не всем, но уже в ближайшем будущем, в соответствии с изменением в законодательстве, с ним столкнётся каждый желающий купить квартиру в новостройке.

Поэтому желательно разобраться, что это понятие означает, и как такими счетами пользоваться.

С июля 2019 г. действует новая схема: теперь квартиру в новостройке можно купить только через эскроу счёт, открытый в одном из банков, уполномоченных на осуществление данных операций.

Теперь покупатель, участвующий в долевом строительстве, будет платить не самому застройщику, а банку. Заблокированные деньги на счету эскроу будут лежать до окончания строительства и момента, когда застройщик зарегистрирует право собственности. Конечно, это намного удобнее и безопаснее ДДУ.

Договор условного счёта создаётся, чтобы защитить покупателя. Он открывается на имя дольщика, и это исключает потерю денег при заморозке стройки. Если дом не достроен вовремя, банк, как агент, возвращает деньги со счёта дольщику.

Эскроу счет — что это

Так называют специальный счёт, при наличии которого право владения лежащими на нём средствами сможет перейти от одного владельца другому, только когда выполняются определённые условия, также обязательно указанные в договоре.

Эскроу – английский термин, означающий условное депонирование (escrow), по-русски такие счета часто называю условными счетами. За рубежом такие счета используются давно и часто.

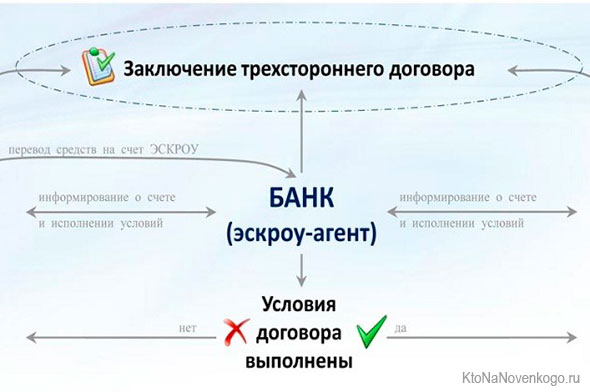

В открытии такого счета участвуют три стороны:

-

Депонент (покупатель). Он открывает счёт и переводит туда средства. Это не обязательно деньги, на счёте могут быть ценные бумаги, другие ценности. Потом ими оплачивается сделка с продавцом.

Покупателем, как впрочем и продавцом, может выступать физическое и юридическое лицо.

При открытии счёта подписывается договор между тремя сторонами. При этом эскроу – агент становится гарантом исполнения сделки и получения своевременной оплаты.

Такая схема используется не только при сделках с недвижимостью, но и при продаже других активов, например, при покупке и продаже ценных бумаг, целого бизнеса (что это?).

Счет эскроу, что это простыми словами? Удобная замена аккредитиву (что это?) или снимаемой на двоих участников сделки банковской ячейке.

Стороной договора может быть, с учетом нового законодательства, компания – застройщик.

Особенность счёта, о которой нельзя забывать — ограниченной срок его действия. Эскроу – счёт не бессрочный, он оформляется на определённый срок, в России максимум его действия – 5 лет.

Если за это время условия, зафиксированные в договоре, не выполняются, счёт закрывается, а всё, что на нём находится, возвращается покупателю. Но пока счёт действует, покупатель не имеет права распоряжаться деньгами, на нём находящимися. Правила пользования условными счетами указаны в Ст. 926.1 ГК РФ.

Как открыть счет эскроу

- Шаг первый. Покупатель совместно с продавцом обращается в уполномоченный банк, и заключают там трёхсторонний договор. В нём указан срок его действия и условия получения денег.

- Шаг второй. На счёт вносятся денежные средства или другие ценности в размере договоренностей.

Преимущества и недостатки эскроу счёта

Преимуществ у условного счёта довольно много, не зря же он введён в обязательные условия сделки с недвижимостью, предполагающие долевое участие.

- Пользоваться таким счётом намного удобнее, чем, например, банковской ячейкой, в которую необходимо класть ценные бумаги или наличность. Пополнить эскроу счёт можно простым переводом.

- Деньги на счёте застрахованы в соответствии с программой защиты вкладов. В случае операций с недвижимостью возмещается до 10 млн.рублей, а по аккредитиву – всего 1,4 млн.руб.

- Если эскроу счёт используется в сделках с недвижимостью — в долевом строительстве, комиссия за его ведение равна нулю, в остальных случаях комиссия за ведение условного счёта равна долям процента.

Тогда как комиссия за использование аккредитива или ячейки составляет несколько процентов от счёта.

Недостатком, да и то условным, может считаться ограничение гарантированного возврата при отзыве лицензии у банка. При этом учитывать нужно не только сумму, но и срок действия. Если он, например, короткий, и действует всего год, риск возрастает.

При сделках на крупные суммы безопаснее пользоваться несколькими условными счетами в различных банках.

Так как условные счета – это новый банковский продукт для РФ, услугу их открытия оказывают не все банки. Зато такие банки должны соответствовать высоким требованиям ЦБ: иметь высокий кредитный рейтинг, универсальную лицензию.

Что такое эскроу-счет

Эскроу-счет — это сберегательный счет в банке, который открывается для расчетов между покупателем квартиры в строящемся доме и застройщиком. Чтобы открыть эскроу-счет, необходимо подписать трехсторонний договор между банком, покупателем и застройщиком. Покупатель (депонент) вносит средства на данный счет в качестве оплаты строящегося жилья. Если жилье приобретается в ипотеку, то вместо заемщика деньги на него зачисляет банк, выдавший кредит на квартиру. С этого момента ни дольщик, ни продавец жилья (застройщик) не могут распоряжаться деньгами. Банк, в котором открыт эскроу-счет, финансирует строительство дома кредитами, а не деньгами покупателей. Как только здание вводится в эксплуатацию и покупатели начинают оформлять квартиры в собственность, банк переводит средства с эскроу-счетов застройщику.

Как оформляется сделка с застройщиком и банком

- Застройщик и дольщик заключают ДДУ, по условиям которого оплата строящейся квартиры пройдет с использованием эскроу-счета. На оформление и регистрацию ДДУ в Росреестре уйдет 9 дней.

- Затем покупатель, банк и застройщик подписывают трехсторонний договор на открытие эскроу-счета. Этот процесс займет около трех дней.

- Покупатель вносит средства на эскроу-счет. С этого момента ему остается только дождаться завершения строительства.

Таким образом, на оформление всей сделки по покупке квартиры в строящемся доме с оплатой через эскроу-счет понадобится около двух недель.

Можно ли вернуть деньги с эскроу-счета

Вернуть деньги с эскроу-счета покупатель может при расторжении ДДУ. Однако нужно помнить, что законное основание для такого действия у покупателя квартиры только одно — неисполнение застройщиком своих обязательств. Проще говоря, забрать деньги только из-за того, что клиент передумал покупать квартиру уже нельзя.

Поэтому средства с эскроу-счета вернуться клиенту только если:

- застройщик не передаст квартиру в оговоренный срок или станет очевидно, что он не успеет завершить строительство вовремя;

- девелопер признан банкротом или в его отношении открыто конкурсное производство (одна из процедур, предваряющих банкротство);

- застройщик ликвидирован по решению суда.

Что если застройщик обанкротится

В случае банкротства застройщика дольщик не теряет деньги. Они сохранятся на эскроу-счете независимо от судьбы девелопера. В такой ситуации у клиента появится выбор между двумя сценариями. Во-первых, покупатель может оставить деньги на эскроу-счете и потребовать в суде передачи ему жилья (если оно уже построено) или подыскать вместе с другими дольщиками нового девелопера для завершения проекта. Во-вторых, клиент может забрать средства и направить их в другую стройку.

Что если обанкротится банк

Каждый взнос на эскроу-счет, открытый для участия в долевом строительстве, застрахован государством на сумму до 10 млн рублей. Это значит, что подавляющее большинство покупателей квартир в строящихся домах вернут свои деньги при форс-мажоре. В среднем, российское жилье стоит дешевле 10 млн рублей (около 3 млн рублей). Однако в Москве и Санкт-Петербурге в массовом сегменте новостроек средние трехкомнатные квартиры обходятся, как правило, дороже (от 12 млн рублей и выше), и это покупателям нужно учитывать. Риски сохраняются при приобретении дорогостоящего жилья бизнес-, премиум- и элитного класса, а также загородных домов или таунхаусов.

Вместе с тем право открывать эскроу-счета для покупателей строящегося жилья получат далеко не все банки. На сегодняшний день Центробанк утвердил список из 55 таких учреждений. В их число входят наиболее надежные участники рынка, чье банкротство маловероятно.

В каких новостройках будут продаваться квартиры через эскроу-счета

С 1 июля 2019 года не все новостройки будут продаваться по новой схеме. Законодатели предусмотрели, что через счет эскроу привлекаются деньги только в том проекте, где первый ДДУ заключен после 1 июля 2019 года. Остальные новостройки будут реализовываться, как и сейчас, с прямым перечислением средств девелоперу.

Однако уже сегодня по новой схеме начали работать некоторые застройщики и банки, отмечают эксперты «Метриум». «Российский капитал» и Сбербанк открыли эскроу-счета и выдали кредиты на несколько проектов.

На какой стадии можно купить новостройку через эскроу-счет

Раньше застройщик стремился открывать продажи на стадии котлована, чтобы получить деньги как можно раньше. При новой схеме привлечения средств такая необходимость, казалось бы, исчезает, ведь теперь кредит дает банк. Однако банк заинтересован в снижении рисков, поэтому ему выгодно раннее привлечение денег дольщиков, поясняют в «Метриум». Чем больше средств соберет застройщик, и чем раньше они окажутся на эскроу-счетах, тем дешевле становится кредит для строительной компании. Поэтому продажи, как и сейчас, откроются на ранних стадиях строительства.

Насколько подорожают новостройки

Участие банка в строительстве будет не бесплатным. Кредитор в новой схеме финансирования берет на себя значительные риски, которые снимаются с дольщиков. Затраты на обслуживание кредита и выплату процентов будут учитываться девелоперами при определении цены на жилье. Чем дороже кредит — тем дороже квартиры в новостройках для покупателей. Вместе с тем, банки заявляют о готовности снизить ставки для застройщиков до такой степени, что их участие в строительстве не отразится на ценах. Однако это произойдет в том случае, если новостройка будет пользоваться успехом у покупателей.

«Новая схема привлечения средств на строительство защищает большинство покупателей (кроме клиентской аудитории элитного жилья) от финансовых потерь, — говорит Мария Литинецкая, управляющий партнер «Метриум», участник партнерской сети CBRE. — Деньги покупателя новостройки сохранятся в любом случае, независимо от неприятностей, которые могут случиться с застройщиком, банком или самим клиентом — средства с эскроу-счета не конфискуются, даже если сам покупатель окажется должником. Возможно, клиент потеряет только время, если со строительством дома возникнут проблемы, однако даже в этом случае ему не придется ждать годами возврата средств или завершения объекта. Вместе с тем, за гарантию сохранности от рисков все-таки придется заплатить. По нашим расчетам, при переходе на эскроу-счета новостройки могут подорожать минимум на 10%».

Эскроу счета – что это

Ситуации, связанные с передачей крупной денежной суммы от одного лица к другому, в связи с выполнением обязательств по совершению сделки, порождают правовые и экономические риски. Так, при заключении сделки купли-продажи продавец и покупатель в равной мере могут сомневаться в добропорядочности друг друга. Традиционным способом снижения степени риска в таком случае является заключение предварительного договора и передача задатка.

Однако, как показывает судебная практика, это далеко не всегда даёт какие-то ощутимые гарантии того, что будет заключен основной договор, или задаток будет возвращён в двойном размере, как того требует ст. 381 ГК РФ. Во всяком случае, без соответствующего судебного постановления.

Наиболее современной мерой защиты прав в таком случае становится использование возможностей, которые предоставляются ст. 860.7 ГК РФ. Она устанавливает правило, согласно которому стороны могут открыть специальный счет эскроу. Для этого нужно найти банк, готовый предоставить такую услугу, и заключить с ним соответствующий договор. Он относится к разряду акцессорных многосторонних синаллагматических сделок.

Подразумевается наличие двухсторонних встречных обязательств двух сторон, а третья принимает на себя обязанности контролировать исполнение обязательств основных участников основной сделки. Третьей стороной и становится банк, который выполняет роль эскроу-агента.

Что даёт открытие эскроу счета

На практике это выражается в существовании двух сделок. К примеру, гражданин является владельцем квартиры и хочет её продать. Находится покупатель, но стороны опасаются совершать прямую передачу денежных средств. Тогда они идут в банк и открывают там счет эскроу. Деньги на него перечисляет покупатель, но они не поступают сразу на счёт продавца, а «замораживаются» на специальном счете. Для продавца они станут доступными только после того, как он совершит все действия по переоформлению недвижимости, которые будут указаны в договоре с банком.

При этом банк не имеет права снимать средства со счета эскроу для оплаты своих услуг. Расчёты с банком стороны проводят отдельно. Это даёт гарантию того, что оплата сделки состоится в полном объёме. Более того, п. 4 ст. 860.8 ГК РФ устанавливает, что невозможно приостановление операций на таком счете, арест и списание с него денежных средств, по обязательствам депонента или бенефициара перед третьими лицами.

Договор на открытие и ведение счета эскроу может быть составлен так, что совершение каждого шага по выполнению обязательств по сделке делает для продавца доступной какую-то часть общей суммы. В нашем примере с квартирой деньги банк может сделать доступными для продавца только после того, как появится запись в Государственном реестре недвижимости о том, что теперь собственником является покупатель. Но возможны и другие сценарии, если они будут указаны сторонами в договоре.

Особенности взаимоотношений участников сделки с банком

Применительно к банковскому договору участники основной сделки выступают в качестве бенефициара и депонента, которому и принадлежит счёт. В договоре счета эскроу должны быть отражены права и обязанности сторон по ведению счета, порядок и условия осуществления расчетных операций. Волеизъявление сторон относится к числу солидарных. А сам счёт подразумевает, что его можно пополнять.

К примеру, если у какой-то из сторон в настоящей момент нет всей суммы, но она предполагает, что деньги появятся в обозримом будущем, то отсутствие их в настоящий момент не является препятствием для совершения сделки. Недопустимо лишь хранение на счете других средств, не имеющих отношение к депозиту эксроу счета. Параллельно с открытием эскроу счета одна из сторон может получить кредит в том же или другом банке.

Самое главное в экскроу счете — это порядок предоставления банку различных документов, подтверждающих осуществление обязанностей сторон по основной сделке. Из них и вытекает та степень её реализации, которая даёт возможность бенефициару в итоге получить деньги со счета.

Кроме этого в договоре эксроу счета указывается порядок его открытия и закрытия.

Функциональность этого счета сводится к тому, что депонент обеспечивает выплату денег, предназначенных кредитору по обязательству основного договора, исключительно после выполнения тем его встречных обязанностей, а бенефициар получает возможность воспользоваться деньгами только после того, как выполнит свои обязанности. Разумеется, сотрудники банка не проверяют это в различных инстанциях. Они выполняют свою часть обязательств после того, как им предоставляются документы, подтверждающие, что какой-то этап исполнения договора уже наступил.

Конечно, это не даёт абсолютных гарантий. Деньги могут стать доступными бенефициару в силу предоставления им ложной документации или в результате сговора с сотрудниками банка. Но в таком случае возникнет состав даже не правонарушения, а уголовного преступления.

В настоящее время эскроу счета широко используются при совершении крупных операций, являющихся результатом ведения коммерческой деятельности. Это сделки, связанные с реорганизацией компаний, инвестированием, сменой владельцев юридических лиц. Однако постепенно они становятся популярными и среди обычных граждан.

Такая форма привлечения третьего лица, в виде банка, к контролю исполнения сделки намного проще, чем стандартная схема, предполагающая наличие предварительного договора. Вполне возможно, что не спешат воспользоваться преимуществами люди по той причине, что не хотят делать свои частные сделки прозрачными для государства.

При открытии счета эскроу придётся не только заплатить за его обслуживание и другие услуги банка по проверке документов, но и налоги государству. Без всякого сомнения, банк передаст данные о сделке в ФНС, со всеми вытекающими последствиями. В плане сохранения банковской тайны лица могут надеяться только на то, что информация о сделке не станет доступной случайным лицам, но не государству.

Ст. 860.9 ГК РФ, которая регламентирует предоставление сведений, составляющих банковскую тайну, по договору счета эскроу, говорит лишь о том, что они доступны как депоненту, так и бенефициару.

Банковские тарифы и основная практика применения эскроу счетов

Стоимость содержания счета эскроу в каждом банке своя. В настоящее время Сбербанк установил ставку в 0,7% годовых, но не менее 15 тыс. рублей в квартал. За каждое дополнительное соглашение берётся 2500 рублей. Приём, проверка и передача документов, являющихся основаниями для совершения операций, обходятся ещё в 0,2% от суммы платежа, но не менее 5 тыс. рублей. Эти тарифы могут измениться и приводятся в качестве общего ориентира. Не случайно на странице сайта Сбербанка, предлагающей такую услугу, указано, что в первую очередь предложение ориентировано на юридических лиц.

Обычно физические выступают преимущественно в виде участников долевого строительства, а это подразумевает возникновение особого подхода. В Сбербанке открытие и обслуживание счетов в таком случае производится бесплатно.

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го участники долевого строительства проводят расчеты с застройщиком только через такие счета. Это становится гарантом того, что дольщик не пополнит ряды обманутых.

Изменился сам подход финансирования строительства объектов, которое теперь осуществляется за счет средств самой компании или кредитной организации. Получает средства застройщик только через 10 дней после сдачи дома в эксплуатацию, поэтому массовые жалобы обманутых дольщиков должны постепенно уйти в прошлое.

Риск покупателя-дольщика сохраняется только на сумму, превышающую 10 млн. рублей, поскольку в самом тяжелом случае, когда прекратит свою деятельность сам банк, то вступит в силу ст. 177 ФЗ «О страховании вкладов физических лиц в банках РФ», а по ней средства возмещаются в силу наличия страхования вкладов, которое и имеет предел в 10 млн. рублей.

К негативным последствиям введения расчетов через эскроу счета в области долевого строительства относится то, что строительные компании стремятся компенсировать свои издержки. По оценкам аналитиков, нововведения вылились в то, что стоимость 1 кв. метра жилья в новостройках в московском регионе увеличилась на 10-15%. При этом прогнозируется и сокращение числа застройщиков, поскольку многим компаниям не по силам финансировать возведение домов за свой счет.

К области применимого законодательство, кроме соответствующих статей ГК РФ, относится ФЗ от 02.12.90 № 395-I «О банках и банковской деятельности» и инструкция Банка России от 30.05.2014 № 153-И.

Эскроу счета: что это простыми словами?

Сегодня разговор пойдет про эскроу счета. Что это простыми словами, зачем они нужны, как они используются в купле-продаже недвижимости и долевом строительстве, какие изменения в этой области наступят в России в 2019 году, какие последствия можно ожидать — обо всем этом вы узнаете, ознакомившись с данной публикацией. Тема довольно важная, и даже если сейчас понятие «счет эскроу» вам ни о чем не говорит — уже скоро оно может коснуться многих. Итак, обо всем по порядку.

Счета эскроу: что это?

Счет эскроу — это специальный банковский счет, по которому предусмотрено право перехода владения средствами от одного владельца к другому при соблюдении определенных условий. Поэтому эскроу счета также называют «условные счета».

В открытии счета эскроу принимают участие 3 стороны:

- Депонент (покупатель).

- Бенефициар (продавец).

- Эскроу-агент (банк).

Между сторонами подписывается трехсторонний договор. Первоначально, согласно договору, средства на счете принадлежат депоненту, но после предоставления оговоренных в договоре документов, право использования счета переходит от депонента к бенефициару.

Простыми словами, банк в данном случае выступает гарантом честного проведения сделки и получения продавцом оплаты от покупателя.

Эскроу счета используются как способ передачи денежных средств от одного владельца другому после выполнения определенных условий. Чаще всего эта схема применяется при купле-продаже недвижимости, но может применяться и в других ситуациях, как правило — при осуществлении сделок купли-продажи. Через эскроу счета могут, помимо недвижимости, продавать ценные бумаги, автомобили, бизнес и другие активы.

Счета эскроу — это своего рода альтернатива аккредитиву или банковской ячейке на двух владельцев. Используются они не только для расчетов между физическими лицами: стороной договора по счету эскроу может выступать и юридическое лицо, например, компания-застройщик.

Есть один важный момент: счет эскроу действует не бессрочно, а оговоренный в договоре период. Если на протяжении этого периода не выполняется оговоренное условие — счет закрывается, а средства с него получает покупатель. В период действия счета покупатель не имеет права распоряжаться внесенными деньгами, но принадлежат они ему.

Максимальный период действия эскроу счета в России составляет 5 лет.

Правовой базой для открытия и использования эскроу счетов в РФ является статья 926.1 Гражданского Кодекса.

Открытие и использование счета эскроу

Как происходит открытие и использование счета эскроу? Весь процесс можно условно разделить на 6 этапов.

Этап 1 . Открытие счета эскроу. Покупатель и продавец совместно приходят в банк и открывают счет эскроу, подписывая трехсторонний договор, в котором оговаривается срок действия счета и условия для перехода права владения счетом от покупателя к продавцу.

Этап 2 . Внесение средств. Покупатель вносит на счет эскроу сумму, которую должен передать продавцу после заключения сделки купли-продажи.

Этап 3 . Проведение сделки. Продавец и покупатель осуществляют намеченную сделку купли-продажи (без участия банка).

Этап 4 . Предоставление документов. Продавец предоставляет в банк документы, подтверждающие наступление условий по договору об открытии счета эскроу.

Этап 5 . Перевод права пользования счетом. Банк проверяет предоставленные документы, и если они в порядке — переводит право пользования счетом эскроу от покупателя к продавцу.

Этап 6 . Снятие средств. Продавец снимает средства со счета или перечисляет их на свой счет, по своему усмотрению. Счет эскроу закрывается.

Эскроу счета: плюсы и минусы

Как и в любом деле, в открытии и использовании счета эскроу есть свои преимущества и недостатки, давайте их рассмотрим.

Эскроу счета, преимущества:

- Это простой, удобный и недорогой способ обезопасить продавца и покупателя при осуществлении сделки купли-продажи любого актива.

- Открытие счета эскроу, как правило, дешевле, чем открытие аккредитива и банковской ячейки (альтернативные варианты). Обычно комиссия за эскроу счет составляет доли процента от суммы внесенных туда средств, тогда как по аккредитиву — несколько процентов. Иногда банки вообще открывают эскроу счет бесплатно заемщикам по ипотечным кредитам.

- Средства на эскроу счетах попадают под действие программы государственного страхования вкладов. Причем для сделок с недвижимостью максимальный размер страхового возмещения по таким счетам в России сейчас составляет 10 млн. рублей (по обычным депозитам — 1,4 млн. рублей).

- На счет эскроу и с этого счета можно переводить деньги безналичными платежами, что удобнее, проще и безопаснее, чем носить большие суммы наличных при использовании для этих целей банковской ячейки.

Эскроу счета, недостатки:

- Ограничение гарантированной государством суммы на счету в случае отзыва лицензии у банка (а сейчас их отзывают по несколько в месяц). Причем, ограничение действует не только по сумме, но и по срокам — там есть свои нюансы. С учетом того, что эскроу счет может действовать, например, 1-2 года (при договоре с застройщиком), риски довольно существенные.

- При необходимости провести дорогостоящую сделку, в целях безопасности, лучше использовать несколько эскроу счетов в разных банках, что не так удобно.

- При использовании банковской ячейки, даже если у банка отзовут лицензию, клиент получит все средства, находящиеся в ячейке — в этом плане она безопаснее.

- Эскроу счета — относительно новый продукт для России и других стран СНГ, поэтому открыть счет эскроу можно далеко не во всех банках, предложение пока сильно ограничено.

Эскроу счета в долевом строительстве (214-ФЗ)

В 2019 году вступят в силу изменения в закон 214-ФЗ, регулирующий вопросы участия в долевом строительстве, согласно которым с 1 июля 2019 года все сделки такого характера будут проводиться именно через эскроу счета.

С одной стороны, это обезопасит интересы дольщиков, но с другой стороны, застройщики лишатся средств дольщиков для осуществления строительства и вынуждены будут привлекать для этих целей заемные средства. Привлекаются они не бесплатно, и это обязательно приведет к удорожанию жилья в новостройках.

Но главное, что эскроу счета уже совсем скоро будут использоваться очень активно, и количество банков, которые будут с ними работать, тоже, вероятно, возрастет.

Где открыть счет эскроу?

Чтобы открыть счет эскроу, банк должен соответствовать определенным требованиям Центрального банка. Реестр банков, допущенных к таким операциям, размещен на сайте ЦБ на странице cbr.ru/credit (Раздел «банки, которые имеют право на открытие счетов эскроу для расчетов по договорам участия в долевом строительстве»).

К этим банкам предъявляются высокие требования. Например, они должны иметь высокий кредитный рейтинг и универсальную лицензию.

К самостоятельному выбору банка стоит подходить ответственно и анализировать все критерии его надежности (подробнее об этом писал в статье Надежность банка).

Но важно, что при покупке жилья на первичном рынке, у застройщика, выбор банка, в котором открывается счет эскроу, осуществляет застройщик. Этот банк, в любом случае, должен находиться в соответствующем реестре ЦБ.

Таким образом, уже очень скоро эскроу счета будут использоваться намного активнее, чем сейчас, поэтому нужно хорошо знать и понимать, что это такое, и как они работают. Надеюсь, что эта статья помогла вам разобраться в общих чертах вопроса, ну а подробности вы узнаете, когда уже непосредственно начнете взаимодействовать по этой схеме.

Повышайте свою финансовую грамотность вместе с сайтом Финансовый гений: здесь собрано много полезной и важной информации, которая научит вас грамотность зарабатывать, тратить, сохранять и приумножать деньги. До новых встреч на страницах сайта!