Как рассчитать авансовый платеж по транспортному налогу

Как рассчитать авансовый платёж по транспортному налогу?

- Как рассчитать авансовый платёж по транспортному налогу?

- Особенности расчёта авансовых платежей

- Как рассчитать авансы по транспортному налогу?

- Формула для расчёта

- Пример расчёта

- Кому следует оплачивать?

- Сроки уплаты

Аванс по транспортному налогу (АТН) — предварительный платёж, идущий в счёт транспортного налога в налоговый период. В современном мире автомобиль стал давно не роскошью, а средством передвижения, поэтому владеет им большое количество людей. Все они должны оплачивать пошлину за своё транспортное средство. Об этой пошлине и расскажем далее.

Особенности расчёта авансовых платежей

Способ расчёта транспортного налога и его аванса прописан в Налоговом кодексе (НК) России. В нём сказано, что юридические лица обязаны высчитывать всё сами, а физические — ожидают извещения от налоговой, по которому и будут производить оплату.

Калькулируется налог за календарный год для любого транспортного средства (ТС) по отдельности. Нужно перемножить ставку на базу по налогу и от полученного произведения взять четвёртую часть. Ею и будет АТН. Он вычисляется за три первых квартала по отдельности. Итоговый платёж получается разницей всей годовой суммы налога и выплаченного аванса.

База налога — то, за что платится пошлина. В ТН это технические характеристики ТС, такие как его мощность. Все характеристики, влияющие на размер сбора, записаны в НК РФ. Ставку определяет каждый регион самостоятельно, но за основу берутся ставки, указанные в НК РФ.

Когда ТС стало чьей-то собственностью либо перестало быть ею в год, учитываемый при подсчёте налога, то используется коэффициент числа полных месяцев владения ТС.

При постановлении автомобиля на учёт до 15 числа включительно, эта часть месяца берётся в расчёт. Если позже — нет. Со снятием с учёта всё наоборот.

Ставки регионов не превышают ставки НК больше чем в 10 раз

Ставки регионов не превышают ставки НК больше чем в 10 раз

Как рассчитать авансы по транспортному налогу?

При изменении ставки и других моментов в уплате пошлины изменяется и порядок внесения АТН. Среди недавних правок в законе фигурирует такая: региональным властям разрешено уменьшать/увеличивать налоговую ставку до 10 раз. Допустимо разделять ставки, опираясь не лишь на категории и длительность работы ТС, но и на год его выпуска, класс экологичности. При подсчёте количества прошедших лет с момента схода с конвейера ТС отсчёт начинается с первого числа нового года, наступившего за годом появления авто.

Формула для расчёта

Величина аванса рассчитывается как произведение ¼ от налогооблагаемой базы (НБ) на ставку налога (НС). При подсчёте учитывается коэффициент владения (Кв), Кп (коэффициент, учитываемый при оплате сбора за дорогой автомобиль). В последний коэффициент входит возраст и стоимость авто.

Рассчитать можно с помощью следующей формулы: АТН=(НБ×НС×Кв×КП):4

НС изменяется в регионах ежегодно. Для подсчёта Кв нужно разделить число полных месяцев пребывания ТС во владении на число месяцев в отчётном периоде.

Повышающий коэффициент зависит от средней цены на авто и его возраста. Все коэффициенты записаны в НК. С 2018 г. машинам с ценником в пределах 3–5 млн руб. и младше 3 лет приписали общий коэффициент 1,1.

Пример расчёта

Некая организация, с регистрацией в Санкт-Петербурге, вносила в базу ГИБДД тягач для полуприцепов 14.02.2016 г. У него мощность составляет 420 л.с. С дня выхода с конвейера прошло 30 месяцев. Необходимо просчитать АТН за первый квартал по состоянию на первое апреля 2016 года.

В местном законодательстве Петербурга для грузовиков с мощностью более 250 л. с. и младше 3 лет прописана ставка налога 45 руб. за каждую лошадиную силу. На учёт авто поставлено в феврале 2016 года, поэтому аванс высчитывается за неполный налоговый период (2 месяца).

Получается: АТН=(45 руб/л.с. × 420 л.с. × ⅔):4=3150 руб.

Кому следует оплачивать?

Каждый год оплачивать ТН должны юридические и физические лица, владеющие налогооблагаемыми ТС. За вторых величину платежа просчитывает налоговая, опираясь на данные ГИБДД. Первые же проводят расчёт и выплаты самостоятельно. Предварительный взнос в бюджет вынуждены делать только организации, владеющие ТС. Обычные граждане уплачивают весь налог после получения уведомления.

Сроки уплаты

Из-за того, что ТН относится к местным пошлинам, то порядок его уплаты регулирует местное законодательство. Так, в Московской области произвести выплаты нужно не позже последнего числа месяца, наступившего по окончанию НП. Большая же часть регионов должна внести аванс за первый квартал до последнего числа апреля, за второй — до последнего числа июля, за третий — до последнего числа августа.

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

Датой внесения авансового платежа считается день передачи платежа в банк. Следующий рабочий день, наступивший после крайнего срока, опозданием не посчитается, только если в момент оплаты банковские расчёты не были завершены. В противном случае, начнёт начисляться пеня за каждый просроченный день.

Её величина: (СР×СЗ×Д):300, СР — актуальная ставка, СЗ — долг, Д — пропущенные дни.

Авансовый платеж вносят только юридические лица. В каждом регионе его размер разный. На величину влияют мощность и возраст авто.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Как рассчитать авансовый платёж по транспортному налогу?

- Как рассчитать авансовый платёж по транспортному налогу?

- Особенности расчёта авансовых платежей

- Как рассчитать авансы по транспортному налогу?

- Формула для расчёта

- Пример расчёта

- Кому следует оплачивать?

- Сроки уплаты

Аванс по транспортному налогу (АТН) — предварительный платёж, идущий в счёт транспортного налога в налоговый период. В современном мире автомобиль стал давно не роскошью, а средством передвижения, поэтому владеет им большое количество людей. Все они должны оплачивать пошлину за своё транспортное средство. Об этой пошлине и расскажем далее.

Особенности расчёта авансовых платежей

Способ расчёта транспортного налога и его аванса прописан в Налоговом кодексе (НК) России. В нём сказано, что юридические лица обязаны высчитывать всё сами, а физические — ожидают извещения от налоговой, по которому и будут производить оплату.

Калькулируется налог за календарный год для любого транспортного средства (ТС) по отдельности. Нужно перемножить ставку на базу по налогу и от полученного произведения взять четвёртую часть. Ею и будет АТН. Он вычисляется за три первых квартала по отдельности. Итоговый платёж получается разницей всей годовой суммы налога и выплаченного аванса.

База налога — то, за что платится пошлина. В ТН это технические характеристики ТС, такие как его мощность. Все характеристики, влияющие на размер сбора, записаны в НК РФ. Ставку определяет каждый регион самостоятельно, но за основу берутся ставки, указанные в НК РФ.

Когда ТС стало чьей-то собственностью либо перестало быть ею в год, учитываемый при подсчёте налога, то используется коэффициент числа полных месяцев владения ТС.

При постановлении автомобиля на учёт до 15 числа включительно, эта часть месяца берётся в расчёт. Если позже — нет. Со снятием с учёта всё наоборот.

Ставки регионов не превышают ставки НК больше чем в 10 раз

Ставки регионов не превышают ставки НК больше чем в 10 раз

Как рассчитать авансы по транспортному налогу?

При изменении ставки и других моментов в уплате пошлины изменяется и порядок внесения АТН. Среди недавних правок в законе фигурирует такая: региональным властям разрешено уменьшать/увеличивать налоговую ставку до 10 раз. Допустимо разделять ставки, опираясь не лишь на категории и длительность работы ТС, но и на год его выпуска, класс экологичности. При подсчёте количества прошедших лет с момента схода с конвейера ТС отсчёт начинается с первого числа нового года, наступившего за годом появления авто.

Формула для расчёта

Величина аванса рассчитывается как произведение ¼ от налогооблагаемой базы (НБ) на ставку налога (НС). При подсчёте учитывается коэффициент владения (Кв), Кп (коэффициент, учитываемый при оплате сбора за дорогой автомобиль). В последний коэффициент входит возраст и стоимость авто.

Рассчитать можно с помощью следующей формулы: АТН=(НБ×НС×Кв×КП):4

НС изменяется в регионах ежегодно. Для подсчёта Кв нужно разделить число полных месяцев пребывания ТС во владении на число месяцев в отчётном периоде.

Повышающий коэффициент зависит от средней цены на авто и его возраста. Все коэффициенты записаны в НК. С 2018 г. машинам с ценником в пределах 3–5 млн руб. и младше 3 лет приписали общий коэффициент 1,1.

Пример расчёта

Некая организация, с регистрацией в Санкт-Петербурге, вносила в базу ГИБДД тягач для полуприцепов 14.02.2016 г. У него мощность составляет 420 л.с. С дня выхода с конвейера прошло 30 месяцев. Необходимо просчитать АТН за первый квартал по состоянию на первое апреля 2016 года.

В местном законодательстве Петербурга для грузовиков с мощностью более 250 л. с. и младше 3 лет прописана ставка налога 45 руб. за каждую лошадиную силу. На учёт авто поставлено в феврале 2016 года, поэтому аванс высчитывается за неполный налоговый период (2 месяца).

Получается: АТН=(45 руб/л.с. × 420 л.с. × ⅔):4=3150 руб.

Кому следует оплачивать?

Каждый год оплачивать ТН должны юридические и физические лица, владеющие налогооблагаемыми ТС. За вторых величину платежа просчитывает налоговая, опираясь на данные ГИБДД. Первые же проводят расчёт и выплаты самостоятельно. Предварительный взнос в бюджет вынуждены делать только организации, владеющие ТС. Обычные граждане уплачивают весь налог после получения уведомления.

Сроки уплаты

Из-за того, что ТН относится к местным пошлинам, то порядок его уплаты регулирует местное законодательство. Так, в Московской области произвести выплаты нужно не позже последнего числа месяца, наступившего по окончанию НП. Большая же часть регионов должна внести аванс за первый квартал до последнего числа апреля, за второй — до последнего числа июля, за третий — до последнего числа августа.

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

В большинстве стран транспортный налог отсутствует. Вместо него владельцы авто оплачивают налог на имущество, дорожный, экологический налог. Они могут быть скрытыми либо объединены в единую пошлину

Датой внесения авансового платежа считается день передачи платежа в банк. Следующий рабочий день, наступивший после крайнего срока, опозданием не посчитается, только если в момент оплаты банковские расчёты не были завершены. В противном случае, начнёт начисляться пеня за каждый просроченный день.

Её величина: (СР×СЗ×Д):300, СР — актуальная ставка, СЗ — долг, Д — пропущенные дни.

Авансовый платеж вносят только юридические лица. В каждом регионе его размер разный. На величину влияют мощность и возраст авто.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Авансовый платёж по транспортному налогу

Аванс по налогу на транспорт в обязательном порядке должен быть уплачен в ходе протекания 1, 2, 3 квартала. За правительствами некоторых регионов закреплено право на освобождение организаций от внесения подобных выплат.

Срок также устанавливается индивидуально. Узнать его можно на официальном ресурсе ФНС в рамках электронного сервиса справочной информации о показателях ставок и льгот по налогам.

Как рассчитать

Все мероприятия, связанные с проведением исчисления платежей и налога на транспорт, определены в рамках ст. 362 НК РФ. В этой законодательной норме указано, что организации, являющиеся плательщиками налогов, занимаются проведением самостоятельного расчета, в то время как физические лица вносят сумму в казну на базе уведомления, поступившего от налогового органа.

Все мероприятия, связанные с проведением исчисления платежей и налога на транспорт, определены в рамках ст. 362 НК РФ. В этой законодательной норме указано, что организации, являющиеся плательщиками налогов, занимаются проведением самостоятельного расчета, в то время как физические лица вносят сумму в казну на базе уведомления, поступившего от налогового органа.

Расчетные мероприятия по транспортному налогу осуществляются за календарный годовой период в отдельности по каждому из транспортных средств.

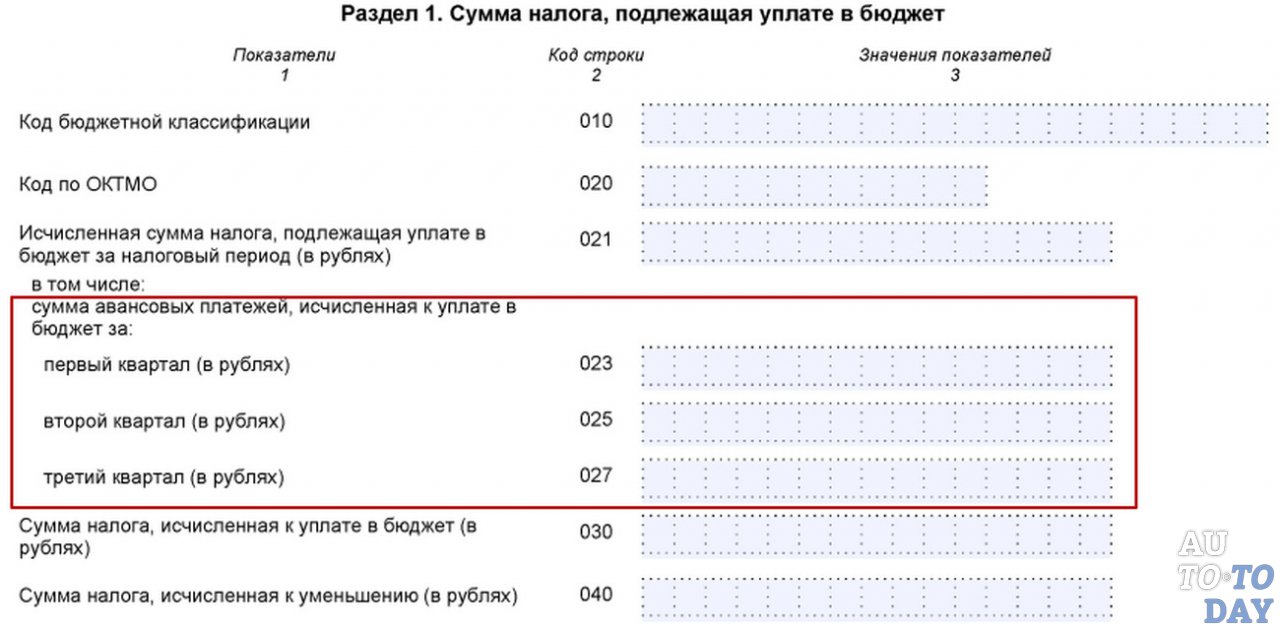

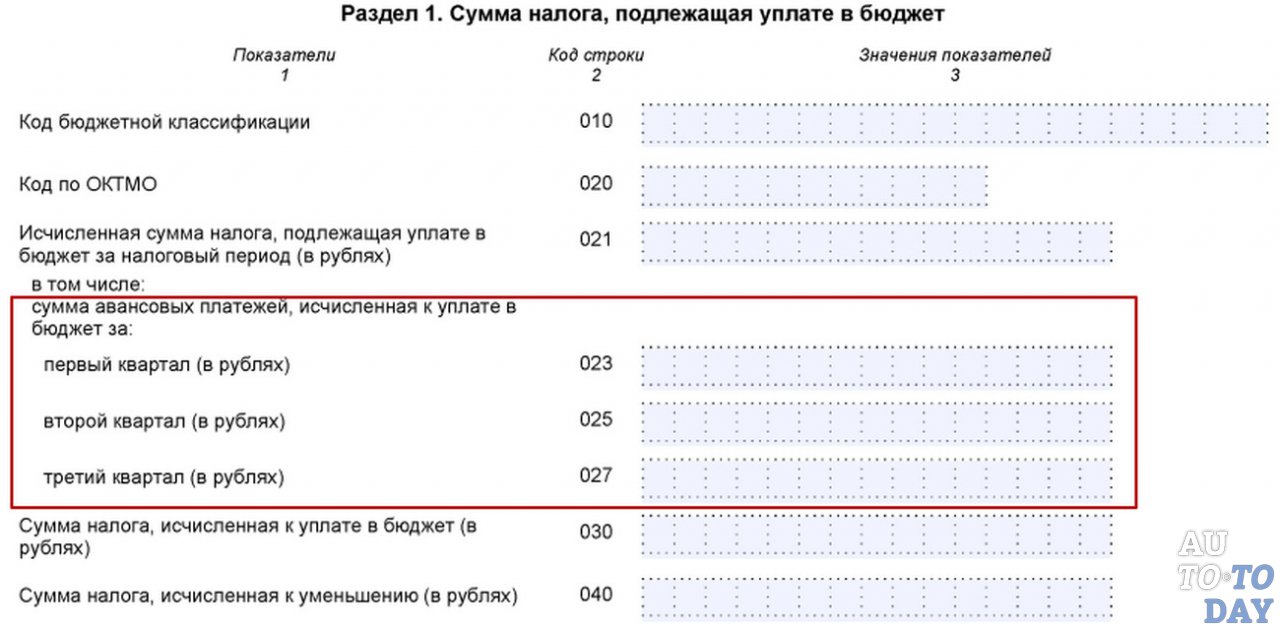

Методика расчетных операций здесь является предельно простой и ясной. Необходимо обеспечить произведение ставки налога на базу. Исчисление авансового платежа производится по принципу взятия ¼ величины от суммы налога, рассчитанного по итогу 1, 2, 3 квартала. Налоговая сумма по завершении года – это есть разница между рассчитанной налоговой величиной и авансами, уплаченными в бюджет.

В качестве налоговой базы выступает денежная величина, с которой собирается взнос. По сбору на транспорт – это технические параметры ТС, к примеру, мощность. Весь набор характеристик, принимающих участие в процессе расчета налога, представлен в ст. 359 НК РФ.

Установление ставок осуществляется в региональном порядке. В ходе их разработки учитываются позиции ст. 361 НК РФ. Базовое требование заключается в том, чтобы показатели в регионах не были выше ставок в НК в 10 раз.

Для автомобилей дорогостоящей категории, имеющих массу более 12 т, применяется особая система расчета по транспортному налогу. В этой ситуации принято использовать коэффициент и повышающий налог. Он имеет непосредственную взаимосвязь со средним параметром стоимости легкового транспорта и давности производства. Точные положения прописаны в рамках ст. 362 НК РФ.

Сроки уплаты

В правилах, действующих в 2018 г., отмечено, что перечислением авансов должны заниматься юридические лица, являющиеся ответственными налогоплательщиками. Делать это необходимо на протяжении года по истечении каждого из трех первых кварталов, если иной порядок не предусмотрен в законах региона.

Общий регулировщик этой нормы – ст. 363 НК РФ. В Положениях ст. 360 сказано, что субъект вправе принять нормативный акт, который отменяет использование отчетных периодов и соответствующую уплату авансов по налогу на транспорт. В сложившихся обстоятельствах уплата осуществляется за год в срок, определенный на региональном уровне, но не раньше 1 февраля следующего года.

Примеры расчета

Фирма имеет в собственности легковую машину с 2013 г. Она зарегистрирована в МО. Показатель налоговой базы 152 л. с. Налоговая ставка – 49 р. за одну л. с. Расчетные мероприятия по сумме налога за 2015 г. выглядели следующим образом:

в то время как величина авансового платежа на этот же год следующая:

Получается, что за каждый квартал (1, 2, 3 соответственно) фирма заплатит по 1862 р.

Справедливости ради стоит отметить, что если в организации появилось транспортное средство в году, за который осуществляется расчет налога, принято использовать коэффициентное значение, относящееся к числу полных месяцев владения ТС.

Проводки и операции

Все авансовые выплаты подлежат фиксации со стороны работников бухгалтерии по счету 68. Он характеризует расчетные мероприятия по налогам и сборам. Последующие мероприятия пребывают в зависимости от того, является ли транспорт действительно необходимым инструментом для ведения деятельности, или выступает лишь в виде собственности руководства.

Все авансовые выплаты подлежат фиксации со стороны работников бухгалтерии по счету 68. Он характеризует расчетные мероприятия по налогам и сборам. Последующие мероприятия пребывают в зависимости от того, является ли транспорт действительно необходимым инструментом для ведения деятельности, или выступает лишь в виде собственности руководства.

Если речь идет о первом случае, то применяется баланс 91 «Прочие доходы и расходы». В бухгалтерии принято составлять следующие записи-проводки:

- Дт 20 Кт 68 – факт начисления аванса;

- Дт 91.2 Кт 68 – та же самая операция;

- Дт 68 Кт 61 – уплата аванса.

Все потраченные суммы должны обязательно подлежать документальному подтверждению.

Принципы расчета и уплата авансовых платежей по налогу на транспорт

Порядок исчисления и уплаты транспортного налога для предприятий в ряде регионов подразумевает внесение в бюджет авансовых платежей. Что такое авансовые платежи по транспортному налогу? Как их исчислить, правильно отразить в бухгалтерском учете и в какой срок оплатить? На эти и некоторые другие вопросы постараемся ответить сегодня.

Платить или не платить авансы

Авансы по транспортному налогу (далее – ТН) – это предварительные платежи, которые производятся не в конце, а непосредственно во время налогового периода. Авансовые платежи по ТН обязаны производить все предприятия, на балансе которых стоят транспортные средства, попадающие под требования ст. 358 НК РФ. Исключение составляют предприятия, зарегистрированные в субъектах Федерации, которые отказались от авансов на региональном уровне. К таковым, например, относятся Москва и Свердловская область.

Подготавливая материал для этой статьи мы наткнулись на бурное обсуждение темы авансовых платежей по транспортному налогу на одном из бухгалтерских форумов. Суть дискуссии сводилась к следующему: можно не платить авансовые платежи по ТН, так как ФЗ №229 от 27.07.10г. с 01.01.11 г. отменил предоставление в ФНС декларации-расчета по авансовым платежам.

Так вот, убедительно просим: не путайте подачу декларации с уплатой налогов! Из того, что вам разрешили предоставлять документальный расчет всего один раз в год вместо четырех, вовсе не следует, что авансы платить не нужно. Если в законе вашего региона прямым текстом не сказано обратное, то авансы по ТН вы уплачиваете в общем порядке. А декларацию – да, действительно, можете подавать один раз в год. Не позднее 1 февраля!

Как рассчитать авансовый платеж?

Расчет авансового платежа по транспортному налогу за каждое ТС, состоящее на балансе, каждая фирма делает самостоятельно. Обычно это производится по формуле:

- где СТН – ставка транспортного налога из соответствующего регионального перечня, НБ – налоговая база.

- Если ТС было снято с учета в регистрирующем органе или вновь поставлено на учет в течение налогового периода, авансовый платеж рассчитывается по формуле:

- 1/4*СТН*НБ*(N/3),

- где СТН – ставка транспортного налога из соответствующего регионального перечня, НБ – налоговая база, N – число полных месяцев в отчетном периоде, в течение которых ТС было зарегистрировано на данное ЮЛ.

Приведем пример расчета авансового платежа:

ООО “Трансгаз” зарегистрировано в Санкт-Петербурге. 13 февраля фирма поставила на учет в ГИБДД г. Санкт-Петербург седельный тягач мощностью 420 л.с. С момента выпуска ТС прошло 2 года. Необходимо рассчитать авансовый платеж за первый квартал (на 1 апреля).

В законе СПБ №487-53 от 04.11.02г. для грузовых автомобилей мощностью свыше 250 л.с. и возрастом до 3 лет установлена ставка ТН = 45 руб./л.с. Так как тягач был поставлен на учет в феврале, то авансовый платеж нужно рассчитать не за полный квартал, а только за 2 месяца (в п.3 ст. 362 НК РФ сказано, что при расчете платежа по ТН месяц постановки ТС на учет засчитывается как целый).

Таким образом, сумма авансовых платежей по транспортному налогу к уплате: 1/4 * 45 руб/л.с.* 420л.с. * 2/3 = 3150 руб.

Учет авансов

Как и все налоговые платежи, авансы и основной платеж по ТН отражаются на 68-м счету “Расчеты по налогам и сборам”. К нему следует открыть субсчет специально для ТН.

Дальнейшая корреспонденция счетов зависит от того, используется ли ТС в основной деятельности предприятия. Если ТС непосредственно связано с извлечением прибыли, то авансы можно отнести на расходы по обычным видам деятельности (раздел III плана счетов “Затраты на производство”), в противном случае их относят на счет 91 “Прочие доходы и расходы”.

Таким образом, получаем следующие бухгалтерские проводки:

- Д 20 (25,28 и т.д.) К 68 – начислен авансовый платеж;

- Д 91.2 К 68 – начислен авансовый платеж;

- Д 68 К 51 – уплачен авансовый платеж.

Несмотря на то, что ФНС отменил обязательную передачу расчетов по авансовым платежам, для того, чтобы фактически уплаченные суммы ТН можно было отнести на прочие расходы в целях налогообложения прибыли, они (суммы) должны быть документально оформлены (ст. 313 НК РФ). Подробнее об этом сказано Письме Минфина и ФНС РФ № ЕД-4-3/9163@ от 09.07.11 г.

Налоговый учет авансов зависит от системы налогообложения, принятой на предприятии. Однако учитывать авансы нужно не в конце года, а в том же отчетном периоде, за который они были уплачены (Письмо Минфина №03-03-06/1/333 от 07.06.11 г.

Сроки внесения авансов

Авансовые платежи по транспортному налогу уплачиваются в таком порядке и в те сроки, как это определено законом соответствующего субъекта. Как правило, это первый, второй и третий квартал. Например, за 2014 год последний платеж должен был быть внесен в феврале-марте текущего года, а дата ближайшего авансового платежа уже за новый, 2015 год – 1 октября.

На уплату предварительных платежей дается календарный месяц. В законах некоторых субъектов также оговаривается, что крайний срок внесения авансов должен приходиться на последний рабочий день. Днем уплаты ТН будет считаться день передачи платежного поручения в банк, поэтому нужно заранее определиться с датой, чтобы не было допущено просрочки. Допускается уплата налога на следующий рабочий день после истечения срока уплаты, но только в том случае если платежный документ передан не позднее времени закрытия межбанковских расчетов.

В случае если просрочка имела место быть, за каждый ее день будут начислены пени (ст. 75 НК РФ), включая выходные и праздники. Пени нужно рассчитать и уплатить вместе со следующим авансовым платежом или в полном объеме сразу после обнаржуения просрочки.

Пени по авансовому платежу = 1/300*СР*СЗ*Д, где СР-ставка рефинансирования на день просрочки, СЗ – сумма задолженности по налогу, д – число дней просрочки.