Микрофинансовые организации что это такое

Микрофинансовые организации: чем отличаются МКК от МФК

Существует два вида микрофинансовых организаций (МФО): микрофинансовые компании (МФК) и микрокредитные компании (МКК). Разбираемся, в чем разница между ними и какую организацию лучше выбрать.

МФО — и МФК, и МКК — выполняют одинаковые функции: они созданы для того, чтобы выдавать небольшие займы людям и предприятиям. Как правило, получить микрозаем проще, чем кредит в банке, хотя и процент по нему часто выше, чем по банковской ссуде.

Все микрофинансовые организации обязаны состоять в одной из саморегулируемых организаций (СРО), которые контролируют их работу. И, как и другие финансовые организации, они должны представлять финансовую отчетность в Банк России. Но между МФК и МКК есть разница.

Микрофинансовые компании (МФК) — это крупные организации среди МФО. Они обязаны иметь большой собственный капитал, их должны проверять аудиторы, и за их работой постоянно следит сам Банк России.

Микрокредитные компании (МКК) — это чаще всего небольшие организации. Требований к ним со стороны регулятора меньше. Главное — они должны создавать резервы на случай, если кто-то из заемщиков не вернет деньги. А следит за этим не сам Банк России, а СРО, в которой они состоят. Регулятор подключается к надзору только в исключительных случаях.

Именно поэтому у МФК шире полномочия. Они могут выдавать частным лицам более крупные займы, чем МКК, и привлекать деньги граждан. При этом частный инвестор может вложить в МФК только значительную сумму — не меньше 1,5 млн рублей. Это тоже определенный барьер: если у человека есть свободные полтора миллиона, то он, скорее всего, уже неплохо разбирается в финансах и может здраво оценить риски вложения денег в МФК.

МКК вообще не имеют права принимать личные сбережения от людей, которые не являются их учредителями.

Сегодня в стране более 2000 МКК, и больше вероятность найти такую в своем регионе. Количество МФК гораздо меньше — около 60, но зато многие из них имеют сети филиалов и удаленных офисов.

Разница между МФК и МКК: подробности

| В чем отличия? | МФК | МКК |

|---|---|---|

| Максимальный размер микрозайма физическому лицу |

1 млн ₽ | 500 тыс. ₽ |

| Максимальный размер микрозайма юридическому лицу и индивидуальному предпринимателю |

3 млн ₽ | 3 млн ₽ |

| Привлечение денег от физических лиц, не являющихся учредителями, участниками или акционерами |

Разрешено на сумму не менее 1,5 млн ₽ |

Запрещено |

| Привлечение средств юридических лиц и учредителей (участников, акционеров) |

Разрешено без ограничений | Разрешено без ограничений |

| Размер собственных средств (капитала) |

Не менее 70 млн ₽ | Требования отсутствуют |

| Выпуск облигаций |

Разрешен | Запрещен |

| Резервы на возможные потери по займам |

Обязаны формировать | Обязаны формировать |

| Производственная и торговая деятельность |

Запрещена | Разрешена |

| Ежегодный аудит | Обязаны проводить и представлять в Банк России аудиторское заключение о годовой финансовой отчетности |

Не обязаны предоставлять аудиторский отчет в Банк России |

| Членство в саморегулируемой организации (СРО) |

Обязательное членство | Обязательное членство |

| Надзор со стороны Банка России |

Постоянный надзор | Проводится, только если: 1) МКК временно не входит в СРО (такое возможно во время перехода компании из одной СРО в другую, но на это дается не больше 90 дней); 2) есть информация о том, что МКК, возможно, нарушает законодательство; 3) Банк России проводит проверку СРО, в которую входит МКК. |

Вывод: если вам нужен небольшой заем, можете обращаться в любую МФО. Просто сравните их условия и выберите подходящие вам. Главное — проверить, что выбранная компания входит в государственный реестр МФО.

Если же вы хотите занять больше полумиллиона рублей или инвестировать свои деньги в МФО, то вам нужно выбирать только среди микрофинансовых компаний — МФК.

Микрофинансовые организации что это такое

Вопреки распространённому мнению, микрофинансирование не является чисто благотворительной отраслью — оно приносит доход. По сведениям Международного банка средний доход крупной микрофинансовой организации составляет 2,5% (с учётом инфляции и вычетом полученных субсидий). И всё же социальная функция микрофинансов выше экономической. Микрофинансирование помогает миллионам бедняков во всём мире начать свой бизнес, включиться в мир экономических отношений и, как следствие, повысить благосостояние своей семьи и приобрести некоторый иммунитет к кризисам, которые так часто случаются в развивающихся странах. Микрофинансовая индустрия активно поддерживается ООН и некоммерческими организациями, хотя в основном забота по развитию микрофинансовых услуг должна лежать на правительствах развивающихся стран.

История

Вся отрасль микрофинансирования выросла из микрокредитования. В 1976 году профессор Мухаммед Юнус основал банк «Грамин» (англ. «Grameen Bank» , иногда упоминается как Граминский банк), который занимался выдачей микрокредитов бедным бангладешцам. Этот же год следует считать годом рождения микрофинансирования. Значительно позже появились другие финансовые услуги для бедных людей (микрострахование, микровклады и т. п. ). По сведениям Международного банка, в 2005 году в мире уже насчитывалось более 7 тысяч микрофинансовых организаций (англ. Microfinance Institutions , MFI), которые обслуживают около 16 миллионов человек в развивающихся странах и странах третьего мира. Микрофинансовые организации в России, как и во всем мире, представлены многочисленными организационно-правовыми формами. Основными коммерческими представителями микрофинансирвания в настоящее время являются кредитные кооперативы. Деятельность этих структур в России регламентируется Законом “О кредитной кооперации”, принятом в июле 2009 г.

Потребители

Как уже говорилось, микрофинансирование рассчитано на небогатых людей. В основном потребителями микрофинансовых услуг являются граждане развивающихся стран и стран третьего мира. Так например, в Нигерии в 2008 г. было зарегистрировано более 750 мелких региональных банков, предоставляющих микрокредиты. [2] Большинство (до 90%) потребителей — женщины, потому что они диспропорционально страдают от бедности и несут на себе бо́льшую часть расходов по содержанию семьи, в особенности когда речь идёт о неполных семьях. Очень часто микрофинансовыми услугами пользуются микропредприниматели — это небогатые люди, которые организовали маленький (зачастую личный или семейный) бизнес для обеспечения себя и своих родных. Бизнес микропредпринимателей в сельских условиях это обычно выращивание, обработка и продажа продуктов питания. В городских условиях микропредприниматели обычно торгуют на улицах хозяйственными безделушками, занимаются доставкой мелких грузов и т. п.

Всемирные Премии в области Микропредпринимательства (ВПМ)

В ноябре 2004 года Фонд Капитального Развития ООН, Фонд «Ситигруп» (англ. Citigroup Foundation ) и немногочисленная группа профессионалов и аспирантов из ведущих университетов мира прибыли на съезд, чтобы дать старт небольшим деловым соревнованиям для предпринимателей с низким уровнем доходов. Эти соревнования, названные Программой Всемирных премий в области микропредпринимательства (англ. Global Microentrepreneurship Award (GMA) Programme ), должны обратить внимание на работу небогатых предпринимателей по всему миру.

Программа ВПМ показывает, как микрокредитование разжигает дух предпринимательства в доведённых до бедности сообществах по всему миру. Программа подчёркивает вклад малого предпринимательства в экономическую стабильность семей во всем мире. Данная инициатива призвана также увеличить инвестиции и улучшить поддержку микрофинансирования со стороны спонсоров, национальных правительств и бизнеса.

В общей сложности 8 стран приняли участие в розыгрыше Всемирных премий в области микропредпринимательства в 2004 году, кроме того, местные соревнования проводились в Нью-Йорке. Невероятный успех первой Программы ВПМ привёл к привлечению в следующем году ещё 22 стран со всего мира, включая Россию. В России награды будут присуждаться и микропредпринимателям и микрофинансовым организациям, выдающим микрокредиты. Микрофинансовые организации смогут подать заявки от имени своих клиентов-заёмщиков. По итогам конкурса будут вручаться ценные призы.

Подробнее см. ВПМ.

Положение дел в России

Несмотря на множество бедных людей и микропредпринимателей, в России микрофинансовые услуги практически не развиты и не распространены. Часть социальной ответственности за предоставление финансовых услуг бедным людям лежит на обычных банках. Однако банковский сектор России ещё недостаточно развился сам по себе и недостаточно осведомлён о микрофинансировании. Специализированных микрофинансовых банков (или агентств), которые должны осуществлять б́ольшую часть микрофинансовых операций, в России пока вообще не существует. Для формирования и поддержания микрофинансовых банков нужна поддержка государства и специальные статьи в законодательстве. Что касается последнего, то совсем недавно Госдумой был принят Федеральный закон № 151-ФЗ от 02 июля 2010 г. “О микрофинансовой деятельности и микрофинансовых организациях”, который регулирует деятельность микрофинансовых организаций, устанавливает размер, порядок и условия предоставления микрозаймов населению. Ещё одна специфическая сложность для России заключается в том, что микрофинансовые услуги надо довести до «глубинки». Ведь известно, что львиная доля финансовой индустрии сосредоточена в крупных городах, а в российской глубинке подчас нет соответствующей инфраструктуры даже для простейших финансовых операций. Крупнейшими микрофинансовыми организациями России, занимающими по данным НАУМИР почти 50% доли рынка в своем сегменте, являются компании МигКредит, Домашние деньги, Центр микрофинансирования, Нано-Финанс, Финотдел и Микрофинанс.

В рамках Международного года микрокредитования 2005, объявленного ООН, ряд общественных и благотворительных организаций из развитых стран (например, Фонд Ситигруп — англ. Citigroup Foundation ) приступил к стимулированию микрофинансовой отрасли в России. Однако, в отсутствие поддержки со стороны властей и местных некоммерческих организаций, перспективы пока не ясны. Во всяком случае, пока микрофинансового бума не наблюдается.

Виды микрофинансовых организаций и регламент их работ

Государство наконец-то занялось вопросами микрофинансовых организаций, работа которых за последние годы способствовала стремительному росту долгов у наших соотечественников. Взятые кредиты для многих оказались непосильной ношей, что вызвало проблемы с коллекторскими фирмами, которым банки продают долговые обязательство заемщиков. Сложившаяся ситуация также обозначила перспективу повального банкротства физических лиц.

Итак, 29 марта 2016 года вступили в силу поправки в ФЗ №151 ФЗ «О микрофинансировании и микрофинансовых организациях», призванные заключить в строгие границы МФО. В данной статье мы расскажем, какой информацией должен обладать заемщик относительно новых правил микрокредитования, о видах микрофинансовых организаций и регламента их работ.

Вдобавок, минимальный размер средств, принадлежащих организации, должен быть не меньше 70000000 рублей.

Также запрещается использовать сокращенное название «МФО». Компания, создаваемая для осуществления микрофинансовой деятельности, имеет право использовать соответствующее обозначение не более 3-х месяцев со дня, когда она была зарегистрирована в качестве юридического лица.

Ограничения МФО

Все виды микрофинансовых организаций без исключения не имеют права:

- Предоставлять кредит в иностранной валюте.

- Выдавать потребителю (как юридическому лицу, так и гражданам) микрозайм, если его основной долг станет более 3000000 рублей.

- Без уведомления заемщика (индивидуального предпринимателя, юридического лица, гражданина) изменять размер ставки по процентам и (или) схему их определения по договорам микрозайма. Также запрещается менять сроки действия этих договоров и вознаграждение в виде комиссионных.

- Начислять клиенту, являющемуся физическим лицом, проценты или прочие платежи по договору потребительского займа, который был заключен на срок до 12 месяцев, если сумма процентов и прочих платежей, начисленных по договору, достигнет четырехкратного размера суммы займа. Данные ограничения не распространяются на неустойки (пени, штрафы) и платежи на услуги, которые оказываются за отдельную плату заемщику. Условие о том, что санкции ограничены, обязаны быть прописаны на первой странице договора займа. Это нужно сделать перед таблицей, в которой обозначены индивидуальные условия договора потребительского займа.

- Применять к потребителю (индивидуальному предпринимателю и физическому лицу) штрафные санкции за возврат микрозайма до назначенного срока в том случае, если заемщик уведомил в письменной форме за 10 календарных дней.

Вдобавок, для микрофинансовых организаций установлены следующие ограничения:

- Осуществлять какую-либо деятельность кроме микрофинансовой и прописывать в уставе такую возможность. В данном пункте есть исключения – это образовательная, благотворительная деятельность и т.п..

- Выдавать потребителю кредит, сумма которого превышает 1000000 рублей.

МКК не имеет права:

- Выдавать потребителю микрозайм, размер которого превышает 500000 рублей.

- Привлекать денежные средства граждан, которые не являются учредителями компании.

- Заниматься выпуском и размещением облигаций.

- На основании договора давать кредитной организации поручения о проведении идентификации или упрощенной идентификации заемщика, являющегося физическим лицом.

Займы через МФО — их разновидность

Все кредиты, которые можно оформить в МФО, делятся на три группы: «до зарплаты», потребительские, онлайн-кредитование. В большинстве случаев, займы выдаются в МФО по упрощенной схеме, причем процент достаточно высокий. Если посмотреть статистику Центрального банка РФ, то порядка ½ кредитов, которые были выданы потребителям, составляют потребительские займы, причем под 40% годовых.

Ставка по процентам для этого кредита может быть даже выше и составляет, как правило, 1-2% в день. Данная категория займов не имеет высокого спроса по причине того, что если должник задерживает выплаты, то сумма стремительными темпами переходит в разряд «неподъемной» для должника. Именно по этой причине сумма процентов не может превышать размер основного долга более чем в четырехкратном размере.

Потребителя ожидают еще одни новшества – правила кредитования в режиме онлайн:

- Размер такого займа не может быть больше 15000 рублей.

- Только МФК имеют возможность предоставлять онлайн-кредиты.

- МФК для идентификации заемщика получили возможность привлекать банки, у которых имеется генеральная лицензия.

Проверить МФО на законность его действий

За последнее время все чаще происходят ситуации, когда микрофинансовые организации, действуя по схеме финансовой пирамиды, привлекали финансы физических лиц, не обладая на это законными правами.

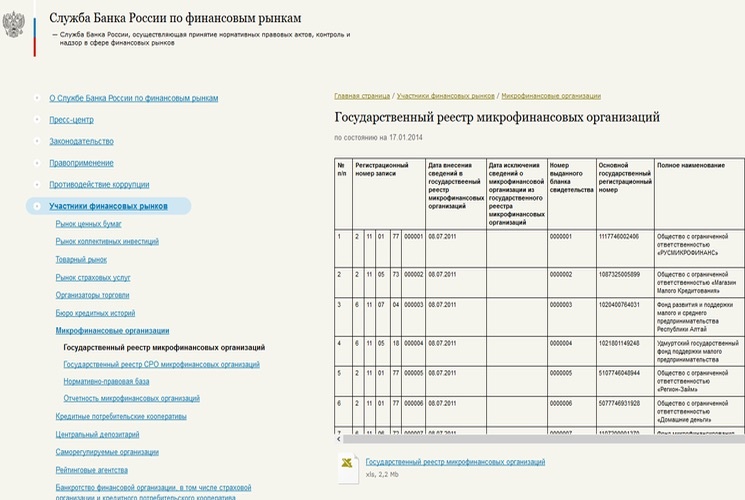

Или ситуация была противоположная – организации выдавали так называемые «черные кредиты», обманом кидая потребителя в долговое ярмо. Для того чтобы застраховать себя от встречи с мошенниками, будущим клиентам МФО необходимо озадачиться проверкой информации о том, есть ли дана организация в государственном реестре, куда вносятся сведения об МФК и МКК. Для этого можно зайти на сайт службы Банка России по финансовым рынкам.

МФО — что это такое, расшифровка, принцип работы

Людям часто приходится решать проблему быстрого нахождения денежных средств. Они могут понадобиться в случае если денег не осталось на бытовые расходы, а до зарплаты еще далеко, или же в случаях экстренной ситуации. Для этих целей были созданы микрофинансы. Давайте рассмотрим микрофинансовые организации что это?

Людям часто приходится решать проблему быстрого нахождения денежных средств. Они могут понадобиться в случае если денег не осталось на бытовые расходы, а до зарплаты еще далеко, или же в случаях экстренной ситуации. Для этих целей были созданы микрофинансы. Давайте рассмотрим микрофинансовые организации что это?

Понятие микрофинансовых компаний

Эти организации начали предоставление кредитования физическим лицам не так давно. Микрофинансовое предприятие представляет собой организацию, информация о котором занесена в ЕГРЮЛ. Она может предоставлять микрофинансы, учитывая налагаемые законом ограничения.

МФО государственного типа не существуют.

Виды МФО

Существует лишь 2 типа данных предприятий:

- компания микрофинансового типа;

- микрокредитная компания.

Оба эти типа не могут являться поручителем, а также отчуждать свое имущество без разрешения управляющего должностного лица, выдавать кредиты в валюте иностранных государств, менять пункты договора кредита без уведомления заемщика.

Также они не имеют права назначать штрафы за досрочную оплату кредита и работать на рынке с ценными бумагами.

У микрофинансовой компании отсутствует право брать на депозит деньги от физического лица, которое не является акционером или участником организации. Такие компании не могут повторно выдавать кредит, в случае наличия у заемщика долга суммой, превышающей 1 млн. руб., они не имеют права вести деятельность, предполагающую производство или торговлю.

Микрокредитная организация не имеет права выпускать облигации, давать возможность проверки своих клиентов иным кредитным организациям, выдавать повторно кредит заемщику, если у него имеется неоплаченный долг на сумму более 5 тыс. руб.

МФО должны каждый год проводить аудит своей работы, и сумма их установленного капитала должна составлять как минимум 70 млн. руб.

Регулирование норм

В своей работе МФО учитывает следующие нормативно-правовые акты:

- Конституцию.

- Гражданский кодекс.

- Закон 151 от 02 июля 2010, в котором определены правила создания, работы и закрытия МФО.

- Закон 363 от 21 декабря 2013, устанавливающий формы кредитования физ.лиц.

- Закон 407 от 29 декабря 2015 об изменениях в актах законов и утрате действия некоторых из них.

- Закон рынка ценных бумаг.

В какой ОПФ можно создавать МФО

По нормам настоящего закона, МФО может создаваться в следующих ОПФ:

- Фонде: организации, где кредитование помогает той или иной области индустрии.

- Некоммерческом партнерстве: компании, в которой учитывается членство.

- Небюджетном виде учреждения (коммерческое юр. лицо), работа которого не имеет никакой связи с госбюджетом или местным бюджетом.

- Общехозяйственном товариществе: организации, в которой ведется некая определенная уставом деятельность.

- Некоммерческом предприятии.

Все перечисленные выше понятия не будут иметь конкретного значения для обычных людей. В городе часто можно встретить такие надписи, как кредитное объединение, ломбард, займ за 2 дня. Все данные компании являются МФО. Учредителем МФО может стать любое частное или юр. лицо. Процесс регистрации МФО осуществляется по таким же правилам, какие существуют для этой же процедуры для юр.лиц, как к примеру ЗАО. В качестве учредителей МФО может выступать как один человек, так и различные компании.

Важные пункты законов при формировании МФО:

- обеспечение уставного фонда;

- представление документации для возможности регистрации в ФНС.

Права МФО

Права данного вида компаний определяет ст. 9 Закона 151:

- Получение требуемых документов от заемщика.

- Отказ в кредите по какой-либо причине.

- Реализация деятельности (помимо выдачи кредитов), разрешенной законами РФ.

- Взятие у других лиц и компаний кредитов и привлечение денежных средств на депозиты.

- Использование прав, предписанных прочими правовыми актами и нормативами.

Госреестр МФО

Официально этот реестр принадлежит Банку России. Во время регистрации микрофинансового предприятия, данные о фирме должны быть непременно внесены в этот инфоресурс, т.к. если компания не получит номер, то у нее не будет возможности выдачи кредитов.

Реестр содержит следующую информацию о компании:

- регистрационный номер сделанной записи;

- день, год и месяц, когда была внесена информация;

- дату прекращения действия компании;

- № бланка свидетельства, госрегистрации;

- имя компании.

Что важно в договоре с МФО

Договор о выдаче кредита должен включать некоторые обязательные пункты:

- дату, с которой договор считается действительным;

- срок его действия;

- размер кредита;

- то, на каких условиях кредит предоставляется;

- права каждой стороны и их обязанности;

- возможность использования санкций к кредитуемому лицу.

Прежде чем подписывать такой договор, заемщику нужно изучить каждую деталь такого соглашения.

Важно при этом уделить внимание тому, прописано ли в договоре следующее:

- проект проводимого кредитования;

- порядок выплаты займа и ее сроки;

- сроки начисления денег согласно установленным правилам платежей;

- присутствие санкций и их содержание;

- присутствие каких-либо комиссий и условия их применения;

- права кредитуемого.

Долг перед МФО

МФО ставит перед собой задачу получения дохода от предоставления услуг своим заемщикам.

Люди, получающие кредит в данных организациях, должны прислушаться к нескольким важным советам, а именно:

- каждый платеж должен быть внесен своевременно;

- лучше всего выплатить полностью кредит досрочно (за десять дней до назначенного срока его погашения нужно отправить МФО письменное уведомление);

- если возникает проблемная ситуация, то можно попытаться получить у кредитора отсрочку или попросить у него кредитные каникулы.

Когда заемщик регулярно не выполняет условия, прописанные в договоре, МФО оставляет за собой право:

- Подать заявление в суд, чтобы заставить заемщика выплатить долг по взятому кредиту. Заемщик также будет обязан заплатить за судебные издержки;

- Обратиться с такой же целью в компанию коллекторов, чтобы она помогла ей получить задолженные средства от клиента.

Заемщику, еще до поиска возможности получения кредита, нужно просмотреть рейтинг МФО. И лучше всего будет начать работу с организацией имеющий высокую степень надежности.

Внимание! В данной статье информация могла устареть! Для уточнения информации заполните заявку ниже и квалифицированный юрист поможет решить вашу задачу или позвоните по телефонам указанным на сайте. Консультация или звонок бесплатны!

АУДИОВЕРСИЯ СТАТЬИ