Как отказаться от страховки при оформлении кредита

Ловушка для потребителя: можно ли отказаться от страховки в довесок к кредиту

Получение кредитов – одна из сфер, в которой чаще всего приходится сталкиваться с навязыванием услуг. Банки, как правило, стремятся продать клиенту еще и страховку – страхование жизни или страховку от потери работы. Обычно клиент уверен, что отказаться от дополнительной покупки он не может, иначе кредит ему не дадут. “Право.ru” разбирается, в каких случаях отказаться от страховки возможно, когда есть шанс хотя бы снизить ее стоимость и в каких случаях ни то, ни другое не сработает.

Когда банки предлагают клиенту страховку вместе с потребительским кредитом, намерение декларируется благое: процент по кредиту со страховкой оказывается заметно ниже, чем без полиса. Кроме того, в некоторых случаях погашение кредита берет на себя страховая компания. Однако в проданной страховке могут оказаться неожиданности.

Ловушка в том, что клиент вводится в заблуждение относительно стоимости такой «услуги», которая может достигать 30% суммы кредита, замечает Максим Петров, руководитель аналитического отдела, Бюро ПП «Фрейтак и Сыновья». Иначе говоря, клиент получает на руки на треть меньше, чем остаётся должен банку. Когда же клиент обнаруживает обман, то хочет отказаться от несоразмерно дорогой и ненужной услуги.

Однако тут он попадает во вторую ловушку. Он приходит в банк с претензией, банк предлагает ему написать заявление на отказ от полиса, клиент радуется, но ещё не знает, что полис его аннулируется, а денег он своих назад не получит: в силу ч. 3 ст. 958 ГК, если страхователь досрочно расторгнул договор, страховая премия ему не возвращается. “В итоге клиент остаётся без денег и без хотя бы минимальной защиты, предусмотренной полисом”, – заключает Петров.

Третья ловушка ожидает клиента у адвоката, который предлагает ему писать жалобы и оспаривать правомерность удержания уплаченной страховой премии. “Исход такого спора предопределён, оснований для возврата денег нет. Единственный шанс сломать фактически преступную схему – это доказать обман со стороны кредитного представителя банка, то есть настаивать на недействительности сделки по основания ст. 171, 177, 178, 179 ГК РФ в зависимости от обстоятельств дела”, – говорит Петров.

до 90%

удержанной у клиента суммы остаётся у банка в качестве комиссионного вознаграждения от страховой компании

Но на этом неприятности клиента не заканчиваются. С недавних пор Банк России ввёл так называемый период охлаждения, который в теории должен служить для профилактики злоупотреблений со стороны банка. Это четвёртая ловушка для потребителя.

“Начитавшись газет, клиент идёт в банк за кредитом, рассчитывая на защиту со стороны регулятора. Но и тут его ждёт разочарование. Как только Банк России обязал банки аннулировать «прямые» полисы, банковское сообщество придумало некую внеправовую конструкцию так называемого коллективного полиса, который клиент уже не покупает, а присоединяется к нему”, – поясняет Петров. И если от купленного полиса отказаться можно, то про присоединение к коллективному полису в указаниях ЦБ ничего не сказано, значит, и отказаться от него нельзя, делает вывод юрист.

Когда страховка обязательна?

– ипотечный кредит (страхуется жильё);

– ипотека по программе господдержки (необходимо страхование жизни);

– кредит под залог имущества (надо застраховать имущество).

Могу ли я застраховаться в другой страховой компании?

Да, такое право дает постановление правительства РФ № 386 и ФЗ № 135-ФЗ “О защите конкуренции” – там говорится, что клиент может сам выбрать страховую фирму.

Можно выбрать что угодно?

Не совсем. Страховая организация должна иметь аккредитацию от банка. В противном случае клиенту самому придется доказывать, что она соответствует требованиям, предъявляемым банком к страховым компаниям. Список таких организаций можно получить у представителей банка.

Сотрудники банка могут “забыть” о страховке, включенной в кредит?

Вполне. Ведь она указана в условиях договора. А внимательно их прочитать до подписания – задача клиента. Лучше потратить много времени на чтение документов, чем кругленькую сумму – на непрошенные банковские услуги.

Банк может отказаться выдавать кредит без страховки?

Нет. Согласно закону “О потребительском кредите” кредитор обязан предложить заёмщику альтернативный вариант займа на сопоставимых условиях (сумма и срок возврата) без обязательного заключения договора страхования. Без страховки договор с банком часто теряет свою привлекательность: например, резко повышается процентная ставка.

Отказ заемщика от заключения договора страхования жизни, как правило, повлечет отказ в предоставлении кредита либо существенное увеличение процентной ставки. Досрочный отказ от договора страхования жизни также не повлечет желаемого результата: страховая премия и возможные комиссии за подключение к договору уплачиваются в момент заключения договора и не подлежат возврату в случае досрочного расторжения заемщиком договора страхования (п. 3 ст. 958).

Отказ заемщика от заключения договора страхования жизни, как правило, повлечет отказ в предоставлении кредита либо существенное увеличение процентной ставки. Досрочный отказ от договора страхования жизни также не повлечет желаемого результата: страховая премия и возможные комиссии за подключение к договору уплачиваются в момент заключения договора и не подлежат возврату в случае досрочного расторжения заемщиком договора страхования (п. 3 ст. 958).

Юрист КА “Юков и партнёры” Александр Кудрявцев

Что, вот так просто?

Нет, конечно. Лучше попросить пересчитать кредит без страховки – его стоимость может оказаться другой. Не исключено, что после этого банк просто откажется выдавать средства.

И что можно сделать?

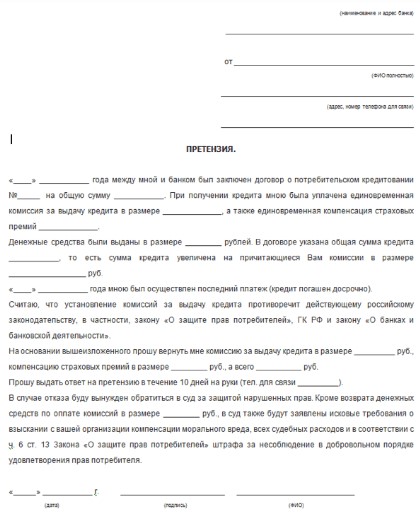

Попробовать договориться или написать претензию в банк. На претензии должен стоять номер обращения и должность сотрудника.

Когда на руках есть ответ банка, можно жаловаться выше – в Федеральную антимонопольную службу или Роспотребнадзор.

Ещё один инструмент – интернет-приёмная Банка России, где можно оставить жалобу в электронном виде.

Как вернуть страховку, навязанную при оформлении кредита или займа?

Страховка в микрозаймах: как работает принуждение

Несмотря на то что согласно части 3 статьи 16 Закона РФ № 2300-1 от 07.02.1992 «О защите прав потребителей» перед организациями установлена обязанность получить согласие на услугу еще до заключения договора, многие этот закон нарушают.

Услуги, в которых заемщик не заинтересован, могут быть навязаны ему разными способами:

- под предлогом обязательной страховки, без которой в займе будет отказано;

- манипуляцией с вниманием клиента, когда он подписывает договор, не зная, что в нем перечислены дополнительные услуги;

- нередко операторы кол-центра или менеджеры дают понять, что согласие на определенную страховку будет способствовать одобрению заявки.

Как вернуть страховку по займу

Если клиента вынудили оформить страховку, деньги можно вернуть по закону. Для этого нужно позвонить на горячую линию страховой компании, указанной в договоре, и уточнить, где скачать образец заявления на возврат средств. Обычно форма этого документа находится на сайте страховщика.

К заполненному заявлению нужно приложить ксерокопии паспорта, кредитного договора и договора страхования. После этого пакет документов требуется отправить заказным письмом на адрес страховой компании.

Как отказаться от страховки в микрозайме

При оформлении онлайн-займов данные услуги по умолчанию включены, и клиент, не обратив на них внимания и не сняв «галочки», автоматически подключает их.

Данная практика введена искусственно и никоим образом не коррелируется с качеством клиента как потенциального заемщика, считает Алексей Федосеев, член Совета СРО «Единство» и управляющий ООО МКК «Касса №1».

«Клиенты не то что могут, они должны отказываться от любых навязанных услуг. В данное время на рынке существует огромное количество кредитных организаций, и найти и выбрать ту, которая готова предоставить заемные средства без допплатежей, не составляет особого труда. Как правило, кредиторы мотивируют оформление допуслуг через снижение процентной ставки, но снижение ставки незначительно, а переплата за счет допуслуг с лихвой превышает ту выгоду, которая предлагается».

Согласно Указанию № 4500-У ЦБ РФ от 21.08.2017, отказ от страховки при микрозаймах необходимо отправить в течение 14 календарных дней после оформления договора займа. Дата поступления соответствующего заявления в страховую компанию учитывается по почтовому штемпелю.

Если услуга страхования навязывается, нужно действовать. Можно написать жалобу и отправить в одну из уполномоченных организаций: СРО, ЦБ РФ, Роспотребнадзор, финансовому омбудсмену, Роскомнадзор.

Как правило, регулирующие органы реагируют на массовые жалобы клиентов и результатом становятся ограничения для кредитных организаций и улучшение условий для заемщиков.

Что думает ЦБ по поводу дополнительных услуг

До МФО доводятся рекомендации и положительные практики предоставления дополнительных услуг, отметили порталу Zaim.com представители регулятора. В частности, рекомендуется исключать автоматическое проставление «галочек» о согласии на дополнительные услуги, оформлять отдельное заявление на дополнительные услуги, устанавливать «период охлаждения» на все дополнительные услуги и более 14 дней для договора страхования, принимать к рассмотрению обращения заявителей по вопросам заключенного посредством МФО договора на предоставление услуг третьими лицами (режим «одного окна»), в том числе обращения, связанные с отказом от заключения таких договоров.

Банк России рекомендует внимательно изучать договор и все приложения к нему. Документы могут насчитывать несколько десятков страниц, но когда речь идет о деньгах, не стоит торопиться. Перед тем как ставить подпись, лучше внимательно изучить договор дома.

Подписывать договор следует только в том случае, если все его положения понятны и не вызывают вопросов. Если что-то остается неясным, не нужно стесняться уточнять информацию у консультанта. Задавайте вопросы и требуйте разъяснений до тех пор, пока все вопросы не будут сняты.

Заемщикам также нужно помнить о праве отказаться от ненужной страховки и вернуть уплаченные деньги – полностью или частично – в «период охлаждения», который длится как минимум 14 дней.

Отказ от страховки по кредиту

Процветание любой финансовой компании зависит от объема доходов. Поэтому, все предоставляемые услуги должны приносить прибыль. Одной из таких услуг является обязательная страховка для клиентов при получении кредита. Но, есть способы законно отказаться от полиса и даже вернуть потраченные на страховку средства.

При получении кредита, чаще всего необходимо собрать требуемые банком справки и документы, подтверждающих: финансовую состоятельность заемщика, наличие трудоустройства, отсутствие проблемных и непогашенных кредитов. Но даже такой информации кредитной организации бывает мало. Способом максимальной защиты от финансовых рисков становится навязывание клиентам дополнительных видов услуг.

Что такое страховка по кредиту

Когда клиент обращается в банк по вопросу оформления кредита, менеджер действует в следующем порядке:

- Рассчитывает основной платеж (кредит + проценты);

- Потом показывает страховку, которая является обязательной для получения клиентом заказанной денежной суммы.

Такой порядок действий предусмотрен во всех случаях обращения в банковские организации. Заёмщику объясняют, что без страховки невозможно получить желаемую сумму, а если банк и находит такую возможность, то процентная ставка по взятой сумме будет увеличена.

Если в банке заставляют клиента оформлять страховку, такие действия считаются незаконными. С помощью этого документа финансовая организация старается дополнительно себя защитить от вероятных рисков при работе с заёмщиками.

Необходимость в оформлении полиса можно трактовать по-разному. Если случилось чрезвычайное происшествие или получатель кредитных средств серьезно заболел, стал неплатежеспособным, тогда выплатой долга занимается страховая компания. В большинстве случаев принадлежащая тому же банку, в котором оформляли кредит. До момента наступления такого состояния (или сличай может вообще не наступить!) заемщик платит взносы и процент, в котором уже учтена сумма страхового полиса, банку.

Чтобы страховые выплаты были правомерными, банковские компании навязывают такую услугу, дополнительным пунктом к основному договору. В этом пункте указывается, что клиент добровольно соглашается оформлять полис. При этом максимально ограничиваются сроки аннулирования действия договора и снижается вероятность для клиента вернуть в полном объеме средства по неиспользованной страховке.

Что касается аннулирования полиса, то это можно сделать в любой удобный момент. Вот сроки по возврату денег за страховку очень ограничены. С другой стороны, клиент банка получает защиту от неприятных жизненных ситуаций, и, при наступлении страхового случая, может рассчитывать на компенсацию.

От чего можно застраховать кредит

Страховые случаи:

- Получение телесных травм разных степеней тяжести;

- Инвалидность;

- Потеря рабочего места;

- Смерть заемщика.

В последнем случае, аргументы весомые, ведь при факте смерти держателя кредитных средств, обязательства по выплате автоматически перекладываются на ближайших членов семьи.

Банковские займы по своему назначению бывают разными. Поэтому, и зоны страхования соответствуют назначению выданных средств. Чаще всего оформляют кредиты двух типов:

- Потребительский;

- Ипотечный.

В первом случае полис страхует жизнь заемщика, и ответственность перед взятыми обязательствами по своевременной выплате средств. При этом не является обязательным к оформлению страховки (указано в Гражданском кодексе РФ).

Во втором случае, обязательно страхуется непосредственно недвижимость, которая приобретается в кредит.

Зачем страховать кредит

Потребительские виды кредитования (включая покупку автомобиля через банк) страхуются добровольно, и такие полисы не должны навязываться заемщикам, но, финансовой компании нужен дополнительный доход для существования и развития. Поэтому, менеджеры объясняют клиентам, насколько важно приобрести полис. Акцентируют внимание на том, что в случае нежелания покупать услуги страхования, банк откажет в кредитовании.

Поэтому, если нужны деньги на потребительские цели, то соглашайтесь оформлять полис. Внимательно ознакомьтесь с условиями начисления страховых средств и сроками отказа с полным возвратом такого вознаграждения. После чего, действуйте по следующему плану:

- Оформите кредит;

- Оплатите полис;

- Получите средства;

- На следующий день после зачисления денег напишите заявление на отказ от услуг страховщика.

Стоимость и сроки страхования

Сумма, на которую банк предлагает застраховать кредит, указывается в основном договоре, и менеджер упоминает о стоимости, когда подводит итог оформленной сделки.

Стоимость полиса зависит от следующих условий:

- Срок действия страховки;

- Сумма, на которую оформлен кредит.

Размер начисляемой комиссии будет прямо пропорционален сумме основного договора и срокам действия полиса. Стоимость, которую нужно заплатить, рассчитывается на месте менеджером банка после согласования всех условий кредитования.

Как отказаться от страховки

Еще раз напоминаем, что банки негативно относятся ко всем, кто не желает оформлять полис. Поэтому, отказывают в выдаче кредитных средств без объяснения причины. В таком случае клиенту лучше согласиться со всеми условиями, а после получения средств отказаться от страховки с полной компенсацией вознаграждения.

Намного сложнее будет воспользоваться ст. 958 Гражданского кодекса РФ против навязывания услуг страхования. В пунктах статьи перечислены неправомочные действия банка по вопросам навязывания клиенту страховок, штрафов за отказ от полиса, других несанкционированных действий. По факту перечисленных обстоятельств можно инициировать судебный процесс против банка.

Если банк пошел навстречу и одобрил необходимую сумму без полиса, тогда приготовьтесь платить начисленные проценты по повышенным ставкам. При этом сумма взносов будет намного выше предложенной страховки. А ведь за последнюю можно полностью вернуть средства, если не затягивать с отказом от полиса после зачисления кредитных денег.

Когда можно отказаться от страховки

При подписании кредитного договора досконально изучайте условия страхования. В перечисленных пунктах найдите сроки действия полиса и период времени, когда можно отказаться от него. Чаще всего страховые компании указывают сроки от 5 — 14 дней, когда клиент может написать заявление на возврат взноса.

На момент, когда будете подавать заявление о возврате денежных средств, не должен наступить страховой случай.

Образец заявления, отказа от страхования, после оформления кредита

Банки не всегда соглашаются выдать клиенту бланк для заполнения отказа от услуги страхования. Вполне законно будет использовать рукописный вариант заявления, который также является юридически обоснованным документом.

Образец заявления:

- ФИО;

- Номер паспорта, серия, место оформления, дата выдачи;

- Причина отказа от услуг страхования;

- Дата составления и подпись заявителя.

- Обязательно укажите номер карты или счета, на который банк должен вернуть средства.

Все данные заполняйте разборчиво, чтобы у финансовой организации не была причин придраться к нюансам. В самом тексте заявления указывайте просьбу, о прекращении оплаты взносов по страхованию жизни и здоровья.

Составьте 2 экземпляра заявления, занесите в банк, где оформлялся кредит, чаще всего там же и находится представитель страховой компании. Очень редко услуги предоставляет организация с отдельным офисом. Если нет возможности лично обратиться в компанию, тогда отправьте письмо на адрес страховой компании почтой или курьером. В конверт вложите подписанное заявление, заверенное нотариусом.

Если отказ отправлен почтой, то моментом его действия считается дата поставленного штампа на конверте, а когда вопрос решается лично в офисе страховщика, то указывается дата обращения. На рассмотрение заявки уходит до 3 дней. Максимум за 10 дней на ваш счет должны вернуть деньги.

Действия финансовых организаций не являются полностью правомерными с точки зрения Гражданского кодекса РФ. Поэтому, их можно обжаловать в законном порядке. Не бойтесь идти против кредиторов, защищая себя от обмана.

Как отказаться от страховки перед получением кредита в банке?

Оформить заявку и получить ответ из банка всего за 30 минут→

Оформить заявку и получить ответ из банка всего за 30 минут →

Многие кредиторы принципиально стараются навязать страховку клиентам. Такой подход снижает риски учреждений при выдаче денег в долг. Ряд положительных моментов есть и у заёмщика. При наступлении страхового случая: потеря работы, инвалидность, болезнь и прочие ситуации, кредит будет погашен компанией.

На этапе взятия наличных для заёмщика дополнительный договор, хоть и учитывающий его интересы, это всегда увеличение расходов. Именно поэтому многие интересуются, как не платить по страховке при получении займа.

Актуальные предложения:

| Банк | % и сумма | Заявка |

| Восточный больше шансов | От 9,9% До 3000000 руб. |

Оформить |

| Ренессанс Кредит самый быстрый | От 9,9% До 700000 руб. |

Оформить |

| Хоум кредит стоит тоже попробовать | От 9,9% До 1000000 руб. |

Оформить |

| Открытие Большая сумма | От 9,9% До 5000000 руб. |

Оформить |

Посмотреть все банки, с которыми мы работаем, вы можете здесь ⇒

На самом деле, именно перед получением кредита легче всего отказаться от дополнительных услуг – вам достаточно сказать, что вы не хотите оформлять доп.договор, и вам нужен только заём. Гораздо сложнее ситуация в том случае, если кредитный специалист буквально навязывает вам эту услугу, а вы не знаете, прав ли он или нет.

Законодательная база

С начала июня 2016 года россияне вправе отказаться от страхования в течение пяти дней после заключения сделки. Его назвали периодом охлаждения, и он не может быть меньше указанного выше срока. Заёмщику достаточно обратиться к менеджеру и расторгнуть соглашение.

Положительное решение будет принято, если у клиента за этот период времени не наступил страховой случай. По итогу банк или сама компания обязаны в течение 10 рабочих дней вернуть средства на счета человека, которые он потратил на заключение полиса.

Вы можете оформить кредит наличными прямо сейчас, выберите банк:

Плательщики могут получить как полную сумму обратно, так и часть её (это связано с особенностями договора, который может сработать не сразу после его подписания):

-

Когда документ еще не активен, то человек получает рубли в полном объеме.

Банк и отказы от полиса

Новый российский закон защищает интересы клиентов кредитных организаций, которым приходится оплачивать неволей дорогие платежи страховщикам. На практике редко, когда компании выплачивают платежи в пользу клиентов по ипотеке в случае затопления квартир или домов, землетрясения.

И не каждый человек получает в своей жизни 2 группу инвалидности, мешающую ему зарабатывать деньги, хотя при этом гасят полис все. Так что легитимная возможность отказаться от страховки при взятии кредита порадовала многих:

- На этапе заключения сделки. При оформлении бумаг каждый человек может сказать нет и не подписывать лишней документации. Но тогда риски банков вырастают, так что в кредитном соглашении уже давно стоит пункт об увеличении ставки на 5-10% и более, если страхователь откажется ставить визу на определённых страницах. Такой момент многих людей отпугивает от решительных действий.

- После получения ссуды. Когда деньги уже в руках, большинство учреждений не спешат возвращать премию, но в сети много примеров, когда люди все же забирали свои средства обратно. Их действия сопровождались долгими разбирательствами с банкирами. Всего этого можно избежать, если прочитать все пункты кредитного договора, имеющих отношение к страховке, это в итоге позволит меньше переплатить. Некоторые организации сами возлагают на себя обязанности вовремя перечислять оплату за полис, беря на себя всю ответственность.

- Во время досрочного погашения. На этом этапе, когда все нюансы с кредитором улажены, страховщики должны пересчитать соглашение, и вернуть часть денег пропорционально дням действия услуги.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Когда сделка несет за собой большие расходы и малую пользу, то следует на законных основаниях отказаться от неё. Стоит понимать, что банкиры не пойдут навстречу, помня о своих рисках, так что увеличат процент по задолженности.

Желательно детально вычитать все пункты договора, возможно кредит без заключения страхового соглашения– это только начало, так как клиент имеет право отказаться от любых других дополнительных услуг, навязываемых банками.