Как посчитать проценты по кредиту формула

Как рассчитать кредит?

Способы расчета кредита

Самостоятельно рассчитать проценты по кредиту, сроки и суммы его выплаты необходимо, чтобы условия по кредиту были выгодны не только банку, но и потребителю.

Есть два основных способа рассчитать кредит:

У каждого из этих способов есть плюсы и минусы. Чтобы пользоваться кредитным калькулятором, не нужно обладать специальными знаниями. Но расчетные формулы при этом будут не очевидны, поскольку выдают только конечный результат. Вы не сможете объективно оценить процентные ставки.

Можно рассчитать кредит «вручную» — по формулам. Для этого необходимо знать сумму, предоставляемую банком, срок погашения кредита, ставку в процентах и тип платежа. Применяют два способа совершения оплаты – дифференцированную и аннуитетную.

Рассмотрим, что это такое.

Как рассчитать кредит с дифференцированными платежами?

При этом способе погашения долг делят на срок кредита, а проценты начисляют каждый месяц из расчета, сколько вы еще должны организации-кредитору. В первое время вы платите больше, но с каждым разом выплаты уменьшаются.

Сумму платежа делят надвое. Первая часть — фиксированная доля для всего срока кредита. Это погашение основного долга. Вторая — проценты, рассчитываемые ежемесячно, в зависимости от остатка.

Поскольку в процессе выплат основной долг уменьшается, сумма, начисленная по процентной ставке, тоже становится меньше.

Пример вычисления дифференцированной оплаты по формуле:

- % – процент за месяц,

- Д – общий долг,

- %ст – процентная ставка,

- М – расчетный месяц, количество дней.

Пример расчёт на 3 месяца по кредиту на год в размере 60 000 рублей под 10% годовых:

Закрепленная сумма платежа 5000 =60000/12

493,15 = (60000*10*30/100*365), платеж составляет 5493,15.

Закрепленная сумма платежа 5000 =60000/12

467,12 = (55000*10*31/100*365), платеж составляет 5467,12.

Закрепленная сумма платежа 5000 =60000/12

410,95 = (50000*10*31/100*365), платеж составляет 5410,95.

Как рассчитать кредит с аннуитетными платежами?

В этом случае оплата долга по кредиту осуществляется равными, изначально установленными частями. Ежемесячно вы платите банку одну и ту же фиксированную сумму.

Аналогично предыдущему, платеж разбит на две части. Но при условии фиксированного платежа сумма процентов ежемесячно меняется в меньшую сторону, а сумма погашения кредита — в большую.

Формула расчета аннуитетной выплаты кредита:

П – ежемесячная выплата

%ст – процентная ставка в год

С – срок погашения (в месяцах)

Поясним на примере. Предположим, условия кредитования — как и в предыдущем примере: 60 000 руб. под 10% годовых на срок 12 месяцев.

Считаем:

Ежемесячная выплата — 5 275 рублей.

Какой способ выбрать?

При выборе кредита и расчете ежемесячных платежей, следует учитывать особенности первого и второго варианта.

Обратите внимание на суммы первых ежемесячных выплат при дифференцированной платежной системе — они завышенные. Это может принести определенные трудности при оплате. Поэтому при дифференцированном способе погашения кредита особое внимание уделяется платежеспособности заёмщика. Его финансовое обеспечение должно превышать на 25% доход клиента, взявшего кредит на тех же условиях, но с аннуитетными платежами. Дифференцированный способ лучше выбирать тем, для кого даже самый большой процент — не критичен.

Аннуитетный способ подойдет тем, чей доход нестабилен. Или значительная его часть уходит на выплату долга. Несмотря на то, что вы платите равномерно, это не значит, что вы так же последовательно гасите долг. При аннуитетном способе вы платите сначала проценты банку, потом возвращаете долг. То есть, если через какое-то количество лет ваше финансовые возможности станут лучше и вы захотите погасить долг досрочно, у вас не получится значительно снизить переплату — к этому моменту вы уже почти (или полностью) ее погасили.

Предоставленные расчеты не являются единственными. Некоторые банки могут использовать свои методы начисления процентов и расчета графика платежей. Для того, чтобы рассчитать кредит самостоятельно, следует уточнять в банках систему их расчетов.

Но при любом способе погашения долга следует учитывать инфляцию. Впрочем, для вас это может быть и хорошей новостью — в том случае, если ваш доход увеличивается вместе с ростом инфляции. Тогда со временем траты на погашение кредита для вас будут все менее и менее существенны.

Простые проценты по кредиту: формула, что это

Когда россияне оформляют такую распространенную банковскую услугу, как кредитование, в конечном итоге сумма, отдаваемая банкам, значительно превышает первоначальную (выданную на руки клиенту). Такое происходит из-за наличия процентной части. Ведь выдавая ссуды, кредитно-финансовые организации преследует главную свою цель – получение прибыли.

Конечно, каждому потенциальному займополучателю важно знать всю сумму переплаты, чтобы проанализировать и подобрать для себя наиболее подходящее кредитное предложение. Такие расчеты можно провести оперативно, зная, что такое формула простых процентов по кредитам. И самое важное, не торопиться в банк с целью кредитоваться, а предварительно все взвесить и просчитать.

Зная несложные формулы расчета процентов, можно легко прикинуть общую сумму переплаты

Зная несложные формулы расчета процентов, можно легко прикинуть общую сумму переплаты

От чего зависит ставка кредитования

В практике кредитно-финансовых структур существуют такие понятия, как сложные и простые проценты, это та часть ссуды, которую и переплачивает в конечном итоге займополучатель. В целом на общий размер переплат прямо влияют такие нюансы, как:

- Период (сроки) кредитования.

- Применяемая капитализация процентовки.

- Размер годовых ставок, применяемых в банках.

- Особенности сроков начисления процента (ежедневно, ежемесячно или ежегодно).

Простые проценты начисляются только на некую установленную сумму займа, тогда как сложные рассчитываются путем регулярного плюсования начислений к сумме долга.

При кредитовании простые проценты используются в случаях оформления клиентом простых потребительских займов. Данный тип наиболее популярен и распространен, так как все начисления прозрачны и легко просчитываемы.

Самостоятельно можно рассчитать и сумму ежемесячной выплаты

Самостоятельно можно рассчитать и сумму ежемесячной выплаты

Как рассчитать общую сумму переплаты по кредиту

Стоит помнить, что итоговая сумма переплаты напрямую влияет на конечный остаток задолженности. Например, если заемщик будет регулярно вносить немного больше средств, чем расписано по графику платежей, то переплата также уменьшится. На сумму переплаты влияет и срок кредитования (чем он меньше, тем уменьшается величина переплат). Ног стоит понимать, что кредитные организации, оформляя ссуды, преследуют цель получения выгоды, поэтому отыскать банк, который кредитует население с нулевыми переплатами невозможно.

Формула простых процентов

Формула расчета простых процентов легко применима для просчета общей итоговой переплаты. Использовать ее может каждый потенциальный займополучатель. Для этого предварительно следует вооружиться следующими цифрами:

- Использовать общую сумму ссуды. Например, 500 000.

- Узнать стоимость одного процента: 500 000/100=5 000.

- Перемножить величину процента на установленную ставку (допустим, размер годовых 18%): 5 000х18%=45 000 (годовая переплата).

Итоговый результат и становится показателем суммы переплаты. Если ссуда оформлена на несколько лет, то 45 000 следует умножить на их количество, чтобы высчитать общую переплату по всему периоду кредитования. Такая нехитрая формула начисления простых процентов поможет проанализировать предложения различных кредиторов и выбрать оптимальные под себя условия.

Расчет простых процентов

Расчет простых процентов

Расчет сложных процентов

Но не стоит забывать, что при оформлении займа, плательщик может столкнуться и с различными дополнительными взиманиями (за сборы, допуслуги, комиссионные, оформление и обслуживание ссуды). Такое встречается уже редко среди банков, но можно столкнуться и с такой процедурой кредитования. В данном случае при расчете полной переплаты следует учитывать и все дополнительные банковские сборы. Например, при годовой чистой переплате в 45 000, с учетом дополнительных взиманий (например, 2 500) переплата становится уже 47 500.

Расчет сложных процентов

Расчет сложных процентов

Как погашается задолженность

В принятой российской банковско-кредитной практике кредиторы разбивают всю сумму ссуды (с учетом начисленной процентовки) на равномерные части. Займополучатель, согласно условиям кредитного договора, впоследствии станет погашать основную задолженность и сумму простых процентов. Все данные условия в обязательном порядке прописываются в соглашении кредитования. При использовании отсрочки, процентные выплаты могут уменьшаться (размер снижения этой части оплаты зависит от периода продления основного договора).

Как выбрать наиболее удобный кредит

Чтобы подобрать наиболее приемлемые правила кредитования и взять под оптимально соответствующий собственным запросам займ, стоит предварительно потратить время на сравнительный анализ. Только имея на руках полученные данные, можно сделать вывод о приемлемости оформления того или иного займа. И, конечно, остановиться на наиболее выгодном для себя, с учетом общей переплаты.

При выборе программы кредитования также стоит учитывать и все имеющиеся дополнительные взимания. Немаловажное значение имеет и возможность досрочного погашения ссуды. Ведь в таком случае размер общей переплаты значительно уменьшается. Но только при условии аннуитетных платежей (равномерных). Если погашение происходит дифференцированными платежами, то досрочное погашение не имеет смысла, ведь в первую очередь при таком варианте плательщик выплачивает процентную часть, а уже затем приступает к погашению общего долга.

Выводы

Современные потенциальные заемщики имеют куда больше возможностей по выбору программ кредитования. Появилось много банков, которые прилагают большие усилия по привлечению и расширению клиентской базы, предлагая различные льготы и сниженные процентные ставки. А, зная несложную формулу расчета процентов, любой заемщик может использовать наиболее выгодное для себя предложения по кредитованию.

Калькулятор расчета кредита в Excel и формулы ежемесячных платежей

Excel – это универсальный аналитическо-вычислительный инструмент, который часто используют кредиторы (банки, инвесторы и т.п.) и заемщики (предприниматели, компании, частные лица и т.д.).

Быстро сориентироваться в мудреных формулах, рассчитать проценты, суммы выплат, переплату позволяют функции программы Microsoft Excel.

Как рассчитать платежи по кредиту в Excel

Ежемесячные выплаты зависят от схемы погашения кредита. Различают аннуитетные и дифференцированные платежи:

- Аннуитет предполагает, что клиент вносит каждый месяц одинаковую сумму.

- При дифференцированной схеме погашения долга перед финансовой организацией проценты начисляются на остаток кредитной суммы. Поэтому ежемесячные платежи будут уменьшаться.

Чаще применяется аннуитет: выгоднее для банка и удобнее для большинства клиентов.

Расчет аннуитетных платежей по кредиту в Excel

Ежемесячная сумма аннуитетного платежа рассчитывается по формуле:

- А – сумма платежа по кредиту;

- К – коэффициент аннуитетного платежа;

- S – величина займа.

Формула коэффициента аннуитета:

К = (i * (1 + i)^n) / ((1+i)^n-1)

- где i – процентная ставка за месяц, результат деления годовой ставки на 12;

- n – срок кредита в месяцах.

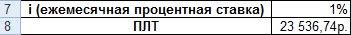

В программе Excel существует специальная функция, которая считает аннуитетные платежи. Это ПЛТ:

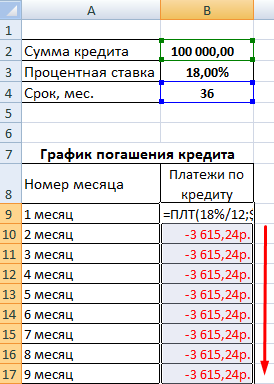

- Заполним входные данные для расчета ежемесячных платежей по кредиту. Это сумма займа, проценты и срок.

- Составим график погашения кредита. Пока пустой.

- В первую ячейку столбца «Платежи по кредиту» вводиться формула расчета кредита аннуитетными платежами в Excel: =ПЛТ($B$3/12; $B$4; $B$2). Чтобы закрепить ячейки, используем абсолютные ссылки. Можно вводить в формулу непосредственно числа, а не ссылки на ячейки с данными. Тогда она примет следующий вид: =ПЛТ(18%/12; 36; 100000).

Ячейки окрасились в красный цвет, перед числами появился знак «минус», т.к. мы эти деньги будем отдавать банку, терять.

Расчет платежей в Excel по дифференцированной схеме погашения

Дифференцированный способ оплаты предполагает, что:

- сумма основного долга распределена по периодам выплат равными долями;

- проценты по кредиту начисляются на остаток.

Формула расчета дифференцированного платежа:

ДП = ОСЗ / (ПП + ОСЗ * ПС)

- ДП – ежемесячный платеж по кредиту;

- ОСЗ – остаток займа;

- ПП – число оставшихся до конца срока погашения периодов;

- ПС – процентная ставка за месяц (годовую ставку делим на 12).

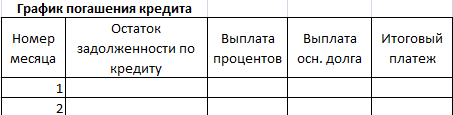

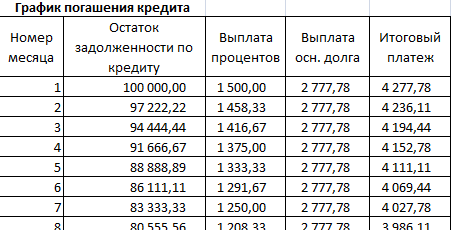

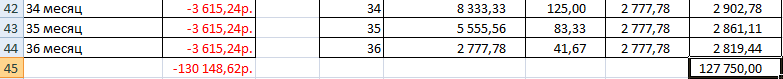

Составим график погашения предыдущего кредита по дифференцированной схеме.

Входные данные те же:

Составим график погашения займа:

Остаток задолженности по кредиту: в первый месяц равняется всей сумме: =$B$2. Во второй и последующие – рассчитывается по формуле: =ЕСЛИ(D10>$B$4;0;E9-G9). Где D10 – номер текущего периода, В4 – срок кредита; Е9 – остаток по кредиту в предыдущем периоде; G9 – сумма основного долга в предыдущем периоде.

Выплата процентов: остаток по кредиту в текущем периоде умножить на месячную процентную ставку, которая разделена на 12 месяцев: =E9*($B$3/12).

Выплата основного долга: сумму всего кредита разделить на срок: =ЕСЛИ(D9 Итоговый платеж: сумма «процентов» и «основного долга» в текущем периоде: =F8+G8.

Внесем формулы в соответствующие столбцы. Скопируем их на всю таблицу.

Сравним переплату при аннуитетной и дифференцированной схеме погашения кредита:

Красная цифра – аннуитет (брали 100 000 руб.), черная – дифференцированный способ.

Формула расчета процентов по кредиту в Excel

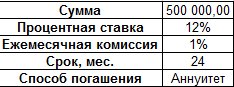

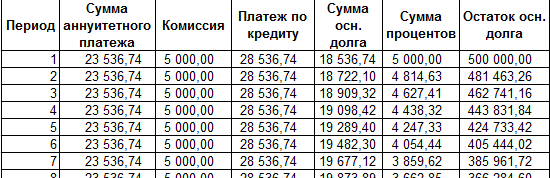

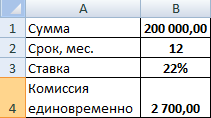

Проведем расчет процентов по кредиту в Excel и вычислим эффективную процентную ставку, имея следующую информацию по предлагаемому банком кредиту:

Рассчитаем ежемесячную процентную ставку и платежи по кредиту:

Заполним таблицу вида:

Комиссия берется ежемесячно со всей суммы. Общий платеж по кредиту – это аннуитетный платеж плюс комиссия. Сумма основного долга и сумма процентов – составляющие части аннуитетного платежа.

Сумма основного долга = аннуитетный платеж – проценты.

Сумма процентов = остаток долга * месячную процентную ставку.

Остаток основного долга = остаток предыдущего периода – сумму основного долга в предыдущем периоде.

Опираясь на таблицу ежемесячных платежей, рассчитаем эффективную процентную ставку:

- взяли кредит 500 000 руб.;

- вернули в банк – 684 881,67 руб. (сумма всех платежей по кредиту);

- переплата составила 184 881, 67 руб.;

- процентная ставка – 184 881, 67 / 500 000 * 100, или 37%.

- Безобидная комиссия в 1 % обошлась кредитополучателю очень дорого.

Эффективная процентная ставка кредита без комиссии составит 13%. Подсчет ведется по той же схеме.

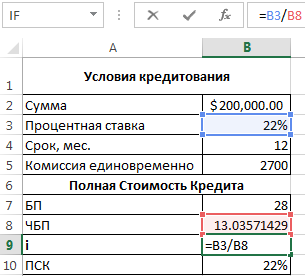

Расчет полной стоимости кредита в Excel

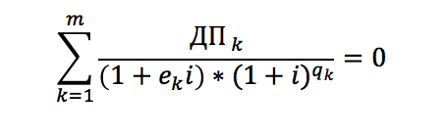

Согласно Закону о потребительском кредите для расчета полной стоимости кредита (ПСК) теперь применяется новая формула. ПСК определяется в процентах с точностью до третьего знака после запятой по следующей формуле:

- ПСК = i * ЧБП * 100;

- где i – процентная ставка базового периода;

- ЧБП – число базовых периодов в календарном году.

Возьмем для примера следующие данные по кредиту:

Для расчета полной стоимости кредита нужно составить график платежей (порядок см. выше).

Нужно определить базовый период (БП). В законе сказано, что это стандартный временной интервал, который встречается в графике погашения чаще всего. В примере БП = 28 дней.

Далее находим ЧБП: 365 / 28 = 13.

Теперь можно найти процентную ставку базового периода:

У нас имеются все необходимые данные – подставляем их в формулу ПСК: =B9*B8

Примечание. Чтобы получить проценты в Excel, не нужно умножать на 100. Достаточно выставить для ячейки с результатом процентный формат.

ПСК по новой формуле совпала с годовой процентной ставкой по кредиту.

Таким образом, для расчета аннуитетных платежей по кредиту используется простейшая функция ПЛТ. Как видите, дифференцированный способ погашения несколько сложнее.

Полная стоимость кредита – формула, порядок расчета

Подбирая кредит, заемщик изучает кредитные продукты ряда банков, обращает внимание на рекламные акции кредитных организаций, предлагающих низкие процентные ставки по кредитам. Но мало кто знает, что

Что такое полная стоимость кредита?

Полная стоимость кредита (ПСК) – это сумма, которую клиент фактически заплатит банку за пользование средствами, реальная цена кредита.

Практики раскрытия настоящей цены банковской ссуды появилась в России не сразу, но после нескольких лет возмущенного непонимания между кредитными учреждениями и заемщиками. Психологически цена кредита под 11% годовых на 15 лет кажется привлекательной, но по итогу, за весь период погашения, придется заплатить вдвое больше, чем было взято. Еще более усложнялось дело обилием комиссий, в процентах и с фиксированной величиной. Некоторые проценты исчислялись от суммы остатка, а другие от первоначальной суммы кредита. В такой ситуации определить реальную стоимость банковской ссуды без сложных вычислений невозможно.

ПСК выражается в %, но не совпадает с годовой процентной ставкой, по контракту. Так происходит потому, что в цену кроме процентов, могут включаться платежи за:

- за обработку заявки и проверку данных заемщика;

- за регистрацию и ведение кредитного счета;

- за выпуск банковских карт в рамках ссудного договора;

- за операции в процессе оформления и сопровождения кредита;

- стоимость страховки, если заключение страхового договора является условием банка для выдачи кредита, или определяет величину ставок и комиссий по нему;

- прочие расходы клиента прямо связанные с выдачей банковской ссуды, включая и обязательные платежи третьим лицам.

Полная стоимость кредита должна быть рассчитана еще до его получения, т.к. условия кредитования заранее известны.

Важно учитывать, что список расходов, включаемых в ПСК не бесконечен. Он не может быть расширен по аналогии, по мнению одной из сторон сделки или решением каких-либо еще лиц и организаций.

В Российской Федерации с 2013 года действует закон «О потребительском кредите (займе)». В следующем, 2014 году, обязательной для банков стала формула расчета полной стоимости кредита (о ней мы поговорим ниже).

В ПСК не вносят:

- Расходы заемщика, совершаемые не по условиям кредита, но исходя из требований законодательства. Это может относиться и к определенным видам страхования.

- Штрафные санкции и дополнительные расходы, связанные с нарушением платежной дисциплины.

- Дополнительные расходы на обслуживание кредита, которые являются следствием выбора клиента. Пример – увеличение срока погашения ссуды, повлекшее за собой пересчет общей суммы процентов.

- Разного рода комиссии и дополнительные платежи за определенные способы погашения кредита: наличными, через терминалы других банков, с помощью сторонних платежных систем.

- Плата за движение средств по банковской карте, выданной в рамках кредитного договора.

Из этого следует, что полная стоимость кредита не обязательно равна сумме, которую заемщик реально заплатит кредитору. Т.к. в процессе погашения возможны:

- Задержки платежей или досрочное погашение. За первое начисляется пеня, второе обещает пересчет процентов и уменьшение общей стоимости кредита или штрафные санкции, если это предусмотрено договором.

- Изменения условий возврата ссуды. Такая возможность часто прописывается в договоре, но ее наступление увязывается с внешними обстоятельствами.

Эти и другие обстоятельства могут повлиять на фактически уплачиваемую заемщиком сумму. Но если изменения в момент получения ссуды не известны, или их наступление зависит не от кредитора, то включать их в общую стоимость кредита не будут.

Важно чтобы полная стоимость кредита была известна заранее, еще до его получения. Если банк скроет информацию об этом, то сделка должна быть признана недействительной, договор кредитования расторгнут, а потраченные клиентом средства возвращены ему.

Для получателей банковских ссуд именно значение полной стоимости кредита, а не процентная ставка, должна быть критерием оценки и сравнения разных кредитных продуктов.

Как рассчитать полную стоимость кредита?

Процесс вычисления реальной цены кредита происходит по сложным формулам, учить которые для рядового потребителя долго и не обязательно. Однако понимать, как происходит такой расчет полезно.

Прежде всего, уточним – все платежи в рамках кредита вычисляются по собственным формулам. Отдельно рассчитывается основной процент, отдельно комиссии и прочие платежи (в зависимости от условий договора – на первоначальную сумму или от невыплаченного остатка). Затем все полученные цифры суммируются и составляют общую цену ссуды.

Приводимые ниже формулы расчета стоимости кредита помогут узнать платежи, а не основную сумму, от которой ведется расчет процентов и других относительных величин.

Первая из расчетных формул выглядит так:

ПСК = i x ЧБП x 100

здесь ПСК – это полная стоимость кредита; ЧБП – число базовых периодов; i – ставка процента в базовом периоде. Под базовым периодом понимается срок между внесением обязательных кредитных платежей.

Это уравнение приведено в тексте закона «О потребительском кредите (займе)» и применяется всеми банками.

Верхняя часть дроби, с буквами ДК, есть сумма конкретного платежа. Если он совершается в адрес банка, то сумма принимается с положительным знаком, если это выдача ссуды – с отрицательным. Во второй скобке стоит значение платежа в полном базовом периоде, в первой скобке вычисляется плата за часть периода. Все полученные результаты суммируются и в итоге равняются 0. Что означает равенство денежных потоков полученных банком и уплаченных заемщиком. Для расчетов с ручкой и бумагой это уравнение используется редко. Вычислять ПСК удобнее подстановкой данных в таблицу Excel с уже введенными формулами.

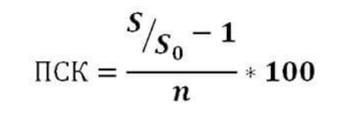

Сделать самостоятельный расчет поможет упрощенная формула расчета стоимости кредита:

Расчет по ней происходит так:

- сумма всех кредитных платежей (S) делится на полученную от банка сумму (S0);

- из результата деления вычитается единица;

- полученное число делится на n – количество лет погашения ссуды, и умножается на 100.

–>

Итоговую величину представляют в процентах. Ее можно сравнить с основной процентной ставкой и узнать размер дополнительной переплаты.

Пример расчета ПСК

Вычислим полную стоимость кредита в 1 миллион рублей на 2 года, под 10% годовых и с дополнительной комиссией в 12 тысяч в год. Тип платежей – аннуитетный, т.е. равными долями во все периоды.