Что такое корпоративная карта

7 лайфхаков по корпоративным картам: как использовать, не нарушая закон

Фото носит иллюстративный характер, источник: pixabay.com

С 1 июня 2019 года введен новый порядок пользования корпоративными картами и отчетности сотрудников после их использования. Он установлен Инструкцией о порядках ведения кассовых операций и расчетов наличными денежными средствами, утвержденной Постановлением Национального Банка № 117. О чем говорится в Инструкции и как пользоваться корпокартами, рассказывают юрист компании Revera Ангелина Грищенко и налоговый консультант Виктор Статкевич.

1. Одна карта – один сотрудник

Получить (оформить) корпоративную карту компания может на имя любого сотрудника, независимо от должности. При этом пользоваться ею может только сам сотрудник.

2. С именными картами меньше законодательных проблем

По сути держателем карточки является физическое лицо, использующее карточку в силу полномочий, предоставленных компанией. То есть пользоваться корпоративной картой может только работник, которому компания выдала карту, даже если карта не является именной.

Неименная карта отличается только тем, что на ней не напечатано имя сотрудника. Вероятный плюс неименной карты в том, что банку не нужно тратить время на то, чтобы выбить имя держателя на карте, так как в банке уже есть готовые экземпляры без имени и получить ее можно почти сразу.

Однако, в силу различных требований и ограничений законодательства использование таких карт крайне затруднено, а в ряде случаев невозможно, в связи с чем практика работы с обезличенными корпокартами не получила распространения.

3. Устанавливайте лимит по карте

Чтобы избежать проблем в будущем и почем зря не искушать сотрудников доступом к крупным суммам, устанавливайте лимит по карте еще при заключении договора с банком. Так как деньги сотрудник тратит напрямую со счета компании.

В то же время, если сотрудник потратит деньги на свои нужды, то они должны быть возвращены работником, в том числе через удержание из зарплаты либо принятия иных мер «принудительного» взыскания.

4. Сотрудник потратил деньги компании на личные нужды. Что делать?

Бывают случаи, когда сотрудник, по ошибке или намеренно, использует корпоративную карту в личных целях, совершая покупки, которые никак не связаны с деятельностью компании. Так как оплата происходит за счет средств компании, получается, что фактически такие товары или услуги оплачивает компания своими деньгами. У сотрудника возникает задолженность перед компанией.

Вариантов в этом случае как минимум два. Либо по соглашению с сотрудником происходит возврат средств сразу, либо по своему решению компания в будущем может вычесть эту задолженность из сумм аванса, зарплаты или других выплат работнику.

5. Тратить деньги компании с карты можно не на все

В законодательство не установлены цели использования корпоративной карточки. Поэтому их определяет организация самостоятельно с учетом условий и возможных ограничений договора с банком на обслуживание корпокарты. Но следует помнить, что они должны быть связаны с деятельностью организации.

Например, с использованием корпоративной карты можно оплатить следующие расходы:

- покупки, связанные с деятельностью компании,

- представительские расходы (в пределах Республики Беларусь),

- представительские расходы (за рубежом)

- командировочные расходы

- хозяйственные расходы (например, услуги парковки),

- другие расходы производственной направленности.

6. Валютной корпокартой платить в Беларуси нельзя. Почти

Прежде чем расплачиваться корпоративной картой, работнику необходимо сообщить, в какой валюте открыт карт-счет, чтобы он не «подставлял» организацию и не нарушал требования валютного законодательства.

В Беларуси расчеты совершаются только в белорусских рублях. Поэтому, если обслуживающий банк не конвертирует иностранную валюту в белорусские рубли по валютной карте, то использовать ее можно только при оплате за рубежом (например, на командировочные расходы).

Также за границей можно использовать корпокарту в белорусских рублях. При использовании такой корпокарты банк, упрощенно говоря, покупает иностранную валюту за находящиеся на карте белорусские рубли.

7. За все расходы сотрудник отчитывается в бухгалтерии

После использования корпоративной карты работник обязан отчитаться за свои расходы в определенный срок.

Для этого необходимо предоставить в бухгалтерию компании:

- отчет;

- документы, подтверждающие расходы (платежные документы, чеки, билеты, счета, квитанции и иные подтверждающие документы).

На практике под таким «отчетом» понимается авансовый отчет. В законодательстве форма авансового отчета не установлена. Она должна быть разработана компанией и содержаться в приложении к учетной политике.

Документы предоставляются в бухгалтерскую службу компании в течение 15 рабочих дней с момента совершения расходной операции либо со дня возвращения из служебной командировки, исключая день прибытия.

Корпоративные карты – насколько это выгодно?

Корпоративные карты – насколько это выгодно?

- 10.08.2018

- Опыт

Что такое корпоративная карта?

Представьте себе – вы отправляете сотрудника в командировку. Вы можете выдать ему командировочные наличными. За каждую трату сотрудник должен отчитаться, предоставить чек, квитанцию, билет и т.п. Однако все мы знаем, как легко подделываются подобные подтверждения. Другое дело, если вместо наличных вы даёте сотруднику банковскую карточку. Вам приходят отчёты обо всех тратах в электронном виде. Вы можете полностью контролировать, куда уходят ваши деньги.

Именно для этих целей и существует корпоративная карта. В отличие от обычной банковской карты она регистрируется не на одного человека, а на компанию в целом (на юридическое лицо).

Оплачивать такой картой можно всё, что угодно: командировки, перевозки, оптовые закупки, подарки сотрудникам на день рождения. При этом карта может быть не только дебетовой, но и кредитной.

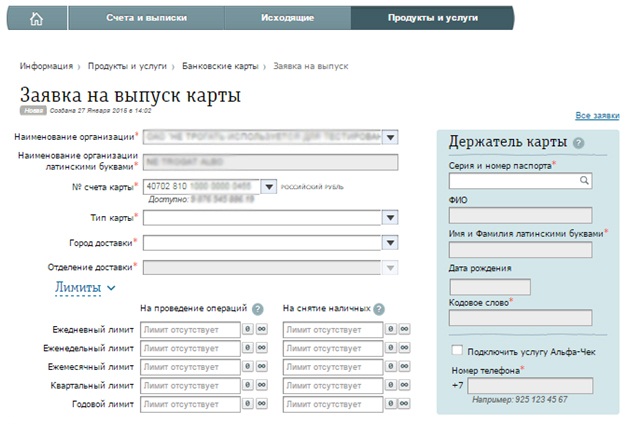

Как оформить и пользоваться картой?

Порядок оформления зафиксирован в «Положении об эмиссии платежных карт и об операциях, совершаемых с их использованием», утвержденным ЦБ РФ 24 декабря 2004 года № 266-П. Руководитель организации должен подать заявление в банк на данную карту. Образец этого заявления обычно можно найти на сайте банка или, обратившись в отделение банка лично. Вместе с заявлением подаются определённые документы. Список документов каждый банк вправе установить на своё усмотрение.

Большинство банков требуют следующее:

- Учредительные документы компании;

- Выписка из ЕГРЮЛ;

- Паспорт держателя карты (человека, который будет пользоваться ей);

- Доверенность от компании на держателя, дающая право распоряжаться картой.

Держателем может быть один человек, а может быть несколько. После рассмотрения заявления и проверки документов банк должен дать согласие на выпуск корпоративной карты. Только после этого составляется договор о выпуске. Помимо стандартных вещей, которые заполняются в договоре на обычную карту, в подобном договоре указывается список лиц, которые могут ей пользоваться, со всеми их данными. По желанию руководителя компании на карту может быть установлен определённый лимит. Например, 80000 в месяц. Это значит, что больше этой суммы в месяц с карты снять нельзя. Это может достаточно упростить контроль за средствами предприятия.

Однако договор – это далеко не всё. После получения карты обязательно должен быть составлен внутренний документ, в котором будут указаны правила пользования карточкой. Эти правила зависят исключительно от желаний компании. Общее правило для всех корпоративных карт одно – с них нельзя снимать деньги. Картой можно только оплачивать покупки и услуги.

Тем не менее, в локальном документе должны быть указаны определённые пункты:

- Информация о ПИН-коде и о том, кому он может быть известен.

- В какой срок должен быть предоставлен отчёт о расходах по карте.

- «Наказание» за отсутствие вышеупомянутого отчёта.

- Учёт карт – кому карта выдавалась и на какой срок.

- Что делать, если карта пропала или была украдена.

Пример. Чтобы было немного понятнее, представим условные пункты из подобного документа.

- ПИН-код карты известен сотрудникам Иванову, Петрову, Сидорову. Более никому ПИН-код сообщаться не должен.

- Отчёт о расходах должен быть предоставлен в течение 3 рабочих дней после использования карты. Сотрудники должны предоставить документ по каждому расходу (чек, квитанцию об оплате или иной подтверждающий документ).

- В случае если отчёт не будет предоставлен, сумма, списанная с карты, будет вычтена из зарплаты сотрудников, использовавших её.

- Для учёта карт обычно создаётся отдельный журнал.

- В случае пропажи карты держатель должен немедленно связаться с банком и заблокировать её. Если держатель не выполнил данное указание и с карты пропали денежные средства, сумма пропажи будет вычтена из зарплаты держателя.

Все эти пункты условны. Разумеется, настоящий документ составляется по определённым правилам и в определённой форме.

Плюсы и минусы корпоративных карт

Начнём с плюсов:

- С картой можно производить покупки онлайн.

- Больший контроль – в случае сомнительных операций по карте или утере её можно заблокировать и сохранить деньги. Если пропадут наличные деньги, вернуть их вряд ли получится.

- Порог наличных расчетов юридических лиц – 100000 руб. Иногда покупки приходится совершать на большую сумму (например, какая-нибудь оптовая закупка). С картой же нет никаких ограничений в этом плане.

- При денежных операциях за границей валюта автоматически конвертируется.

- Есть возможность установить лимит.

- Проверить, куда уходили деньги, можно, заказав выписку расходов в банке. А можно установить услугу СМС-информирования. Опять же, больший контроль.

- Сокращает срок выдачи денег сотрудникам.

- С карты нельзя снять деньги. А значит, сотрудник не сможет себе их присвоить.

Однако есть и минусы. Но их не много:

- В случае операций за границей в плане отчётности в налоговую нужно оформлять гораздо больше документов.

- Банки часто предъявляют очень высокие требования к надёжности компании. И очень часто плата за обслуживание карты чрезмерно высокая.

Предложения банков

Итак, мы определились, что корпоративная карта – достаточно удобная вещь, которая во многом позволит усилить контроль и уберечь средства компании. Осталось выбрать, в каком банке заказывать карту.

Здесь выбор действительно огромнейший. Несколько тарифов на корпоративную карту можно найти даже в рамках одного банка. В банках с господдержкой типа Сбербанка или Россельхозбанка цена на обслуживание колеблется в районе 2000-2500 руб. в год. Но в некоторых банках можно найти карты за 1000 руб. в год. А некоторые предоставляют тарифы, где какое-то время картой можно пользоваться бесплатно. В общем, если вы хотите найти карту подешевле, это вполне реально. Единственная загвоздка – не все банки публикуют на официальных сайтах полную информацию о тарифах. Чтобы иметь возможность выбора, иногда приходится обойти не один банк.

Большие ли это деньги для компании – 2500 в год? Конечно же, нет. Так что корпоративная карта – вещь выгодная во всех смыслах этого слова.

Международные корпоративные карты

Международная корпоративная карта — идеальное средство организации и контроля оплаты командировочных, представительских и хозяйственных расходов сотрудников вашей компании.

Какие расходы удобно оплачивать корпоративной картой?

Расходы, связанные с основной деятельностью организации:

- закупка товара, расчеты с поставщиками;

- оплата услуг, связанных с основной деятельностью компании.

Командировочные и представительские расходы:

- оплата в ресторане;

- покупка билетов;

- оплата проживания в гостинице;

- аренда автомобилей;

- получение суточных.

Хозяйственные и накладные расходы:

- покупка канцтоваров, офисного оборудования, программного обеспечения;

- покупки в интернете (обучающие материалы, книги и прочее);

- оплата курьерских и иных профессиональных услуг;

- прочие хозяйственные расходы.

Преимущества международных корпоративных карт перед наличными

- Экономия времени и денег

Сократите операционные расходы и время, связанные с получением и выдачей подотчетных сумм. Ежемесячный отчет позволяет быстро и просто проверить оплаченные чеки – без необходимости вести бумажную документацию и бухгалтерию. - Контроль

Для каждой карты установите свой лимит расходов и подключите SMS-оповещения о совершенных операциях (услуга «Альфа-Чек Бизнес»). - Безопасность

в случае утери или кражи карты вы можете заблокировать её по телефону в любое время суток. Все операции по корпоративной карте в интернете* проходят при поддержке 3-D Secure – самой современная технологии обеспечения безопасности платежей по картам в сети интернет.

* при условии что ТСП поддерживает 3DS - Комфорт при деловых поездках за рубеж

Вам не потребуется декларировать денежные средства и менять валюту. Также для вас доступна экстренная выдача наличных при утере карты за границей. - Технологичность

Корпоративные карты Альфа-Банка поддерживают технологии Applе Pay, Samsung Pay, Google Pay. В интернет-банке Альфа-Бизнес Онлайн вы можете управлять движением денежных средств по карточным счетам и отслеживать операции по каждой выпущенной карте.

Наши карты

Международные корпоративные карты VISA International

Международные корпоративные карты MasterCard Worldwide

- Как посмотреть информацию по корпоративным картам вашей компании и проведенным операциям в интернет-банке Альфа-Бизнес Онлайн.

- Как подключить услугу «Постоянные поручения», чтобы регулярные платежи уходили вовремя.

Как заказать международную корпоративную карту?

Если ваша компания уже является клиентом Альфа-Банка и у вас есть доступ в интернет-банк Альфа-Бизнес Онлайн, то заказать выпуск корпоративной карты вы можете в личном кабинете интернет-банка. Получить карту можно будет в офисе, обслуживающем юридических лиц. Как только карта будет готова и доставлена в офис, вы получите SMS.

Если у вашей компании еще нет счета в Альфа-Банке, заполните заявку на открытие расчетного счета. С вами свяжется наш сотрудник, ответит на все вопросы и расскажет, что дальше.

Я даю свое согласие АО «Альфа-Банк» (107078, г. Москва, ул. Каланчевская, д.27) (далее — Банк) на обработку моих персональных данных, предоставленных мной Банку в заявке на сайте банка, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях: осуществления связи со мной для предоставления информации об услугах Банка, о порядке принятия на банковское обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Банк через заявку персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Банком моих персональных данных, мне необходимо обратиться в Банк для оформления отзыва Согласия на обработку моих персональных данных.

Корпоративная карта: как операции по ней отражаются в бухучете

Сегодня многие компании и предприниматели пользуются корпоративными денежными картами. При помощи таких карт сотрудники могут снимать деньги с банковского счета, делать покупки в интересах работодателя, а также вносить деньги на счет. В сегодняшней статье мы расскажем о том, как отразить эти операции в бухучете: какой бухгалтерский счет использовать, в каком случае оприходовать деньги в кассу, и как поступить, если снятие наличных с корпоративной карты прошло по банковской выписке более поздней датой.

На каком бухгалтерском счете отразить движения по карте

Корпоративной называют пластиковую карту, которую выпустил банк по заявлению организации на имя сотрудника данной организации (по желанию работодателя таких карт может быть несколько). При помощи корпоративной карты работник делает всевозможные траты в служебных целях, например, покупает товары для офиса, оплачивает гостиницу во время командировки и проч. Корпоративные карты можно условно разделить на две категории.

Первая категория — это карты, привязанные к расчетному счету. Они позволяют снимать деньги непосредственно с расчетного счета организации или вносить их на этот счет. Движения средств по таким картам отражаются на бухгалтерском счете 51 «Расчетные счета».

Подать заявку на открытие счета через веб‑сервис и открыть счет без визита в банк

Подать заявку на открытие счета через веб‑сервис и открыть счет без визита в банк

Вторая категория — это карты, привязанные к специальному карточному счету, который компания открывает в банке отдельно от расчетного счета. Движение денег происходит следующим образом: сначала нужная сумма переводится с расчетного счета на специальный карточный счет, а затем сотрудник распоряжается ею посредством корпоративной карты. Обычно для карточного счета используется счет 55 «Специальные счета в банках», и аналитика ведется отдельно по каждому сотруднику-держателю карты. Но некоторые компании предпочитают отражать операции по карточному счету на счете 51, открыв для этого отдельный субсчет. На наш взгляд, этот вариант также приемлем.

Нужно ли приходовать деньги в кассу

По сути, оплата расходов компании посредством корпоративной карты мало чем отличается от оплаты наличными, полученными в кассе под отчет. А саму корпоративную карту часто называют кэш-картой (Cash-Card), что в переводе с английского означает «карта для наличных расчетов». По этой причине бухгалтеры нередко сомневаются, каким образом показать в бухучете перевод денег с банковского счета на корпоративную карту. Нужно ли сначала оприходовать деньги в кассу, а затем провести выдачу денег сотруднику, либо можно сразу показать перевод средств сотруднику, минуя кассу? Ответ на этот вопрос зависит от того, как работник распорядился картой.

Если сотрудник расплатился при помощи карты, то есть перевел деньги с корпоративной карты напрямую поставщику, то оприходовать средства в кассу не нужно. И даже если держатель карты сначала снял деньги через банкомат, а потом расплатился наличными, но в кассу деньги не сдавал, счет 50 «Касса» все равно не будет задействован.

При этом формально сотрудник получил деньги под отчет, поэтому их следует провести по счету 71 «Расчеты с подотчетными лицами».

Держателем корпоративной карты, привязанной к расчетному счету компании, является сотрудник Карасев. Посредством карты он перевел 11 800 руб. (в т. ч. НДС по ставке 18% – 1 800 руб.) в счет оплаты канцтоваров для отдела продаж. В подтверждение данных расходов Карасев представил в бухгалтерию чеки, накладную и счет-фактуру.

Бухгалтер сделал проводки:

ДЕБЕТ 71 КРЕДИТ 51 – 11 800 руб. — переведено с расчетного счета под отчет Карасеву;

ДЕБЕТ 10 субсчет «Канцтовары отдела продаж» КРЕДИТ 71 – 10 000 руб. — подотчетные средства направлены на приобретение канцтоваров;

ДЕБЕТ 19 КРЕДИТ 71 – 1 800 руб. — учтен НДС.

Бесплатно вести бухучет в веб‑сервисе

Бесплатно вести бухучет в веб‑сервисе

Затем Карасев снял через банкомат 5 900 руб., и за наличный расчет приобрел канцтовары для отдела закупок (стоимость товаров 5 000 руб. и НДС по ставке 18% – 900 руб.). В подтверждение данных расходов Карасев представил в бухгалтерию чеки, накладную и счет-фактуру.

Бухгалтер сделал проводки:

ДЕБЕТ 71 КРЕДИТ 51 – 5 900 руб. — переведено с расчетного счета под отчет Карасеву;

ДЕБЕТ 10 субсчет «Канцтовары отдела закупок» КРЕДИТ 71 – 5 000 руб. — подотчетные средства направлены на приобретение канцтоваров;

ДЕБЕТ 19 КРЕДИТ 71 – 900 руб. — учтен НДС.

Но если сотрудник с помощью корпоративной карты снял деньги со счета и принес всю сумму (или часть средств) в кассу организации, необходимо сначала показать передачу средств под отчет, а потом отразить их на счете 50 «Касса».

Держателем корпоративной карты, привязанной к специальному карточному счету, является сотрудник Пискарев. На его карту было перечислено 50 000 руб. Пискарев снял эту сумму и сдал в кассу организации.

Бухгалтер сделал проводки:

ДЕБЕТ 55 субсчет «Карта Пискарева» КРЕДИТ 51 — 50 000 руб. — перечислено с расчетного счета на корпоративную карту Пискарева;

ДЕБЕТ 71 КРЕДИТ 55 субсчет «Карта Пискарева» — 50 000 руб. — снято Пискаревым с корпоративной карты;

ДЕБЕТ 50 КРЕДИТ 71 — 50 000 руб. — оприходовано в кассу организации.

Бесплатно сдать бухгалтерскую отчетность в ИФНС и Росстат через интернет по новым форматам

Бесплатно сдать бухгалтерскую отчетность в ИФНС и Росстат через интернет по новым форматам

Снятие наличных отражено в выписке банка с опозданием

Часто бухгалтеры сталкиваются с такой проблемой: сотрудник снял деньги в банкомате, но банк отразил эту операцию в выписке не сразу, а спустя несколько дней. В результате в квитанции из банкомата стоит дата фактического снятия денег, а в банковской выписке — другая, более поздняя дата. В такой ситуации не понятно, каким числом отразить операцию в бухучете: датой, указанной в квитанции, или датой, указанной в банковской выписке. Ни один из этих вариантов не является идеальным, ведь в первом случае остаток по счету 51 (или 55) не будет соответствовать выписке, а во втором случае дата снятия наличных не совпадет с датой, которая отражена в квитанции.

Многие специалисты полагают, что при подобных обстоятельствах следует использовать счет 57 «Переводы в пути». На дату фактического снятия денег надо показать соответствующую сумму по кредиту счета 57 в корреспонденции со счетом 71. И на дату, отраженную в банковской выписке, показать эту же сумму по дебету счета 57 в корреспонденции со счетом 51 (или 55).

На наш взгляд, у данного метода есть один весьма существенный недостаток. Дело в том, что бухгалтерский счет 57 является активным. Это значит, что сальдо на данном счете может быть только дебетовым. Но если использовать счет 57 так, как указано выше, сальдо на дату фактического снятия денег окажется кредитовым, что, строго говоря, является нарушением.

Мы предлагаем отказаться от счета 57 и заменить его счетом 76 «Расчеты с разными дебиторами и кредиторами», открыв для него субсчета, соответствующие держателям карт.

Держателем корпоративной карты, привязанной к расчетному счету компании, является сотрудник Сомов. 30 апреля Сомов снял через банкомат 30 000 руб. Банк отразил эту операцию в выписке от 5 мая. Бухгалтер сделал проводки:

ДЕБЕТ 71 КРЕДИТ 76 субсчет «Карта Сомова» — 30 000 руб. — снято Сомовым с корпоративной карты

ДЕБЕТ 76 субсчет «Карта Сомова» КРЕДИТ 51 — 30 000 руб. — переведено с расчетного счета на корпоративную карту Сомову