Как правильно заполнить 3 ндфл

Как правильно заполнить декларацию 3-НДФЛ?

Декларация и её заполнение часто вызывают проблемы у граждан, особенно при написании «от руки». Непонятные слова, обилие данных, отсутствие подсказок – всё это может вызвать не самые радостные эмоции. За некоторую цену декларацию могут заполнить за Вас, но если есть желание покорить эту вершину самостоятельно, то следует внимательно разобраться, что к чему.

Какие варианты заполнения существуют?

Первым делом стоит отметить, что декларацию можно заполнять тремя способами:

- Онлайн, на сайте федеральной налоговой службы (ФНС). Для этого необходимо зарегистрироваться на сайте ФНС (www.nalog.ru) и следовать указаниям по заполнению формы из своего личного кабинета.

- Скачав с сайта ФНС программу для заполнения. Программа скачивается с сайта ФНС (www.nalog.ru/rn77/program//5961249/) и заполняется согласно необходимым требованиям, указанным в ней.

Если Вы решили выбрать этот способ заполнения декларации, Вы можете воспользоваться представленной видеоинструкцией, в которой пошагово показана вся процедура.

Важно отметить, что использование онлайн формы или программы от фискальной службы заметно облегчает заполнение документа. При наличии Интернета и компьютера процедура заполнения даётся достаточно легко, особенно в сравнении с самостоятельным заполнением бланка.

Заполнение декларации 3-НДФЛ

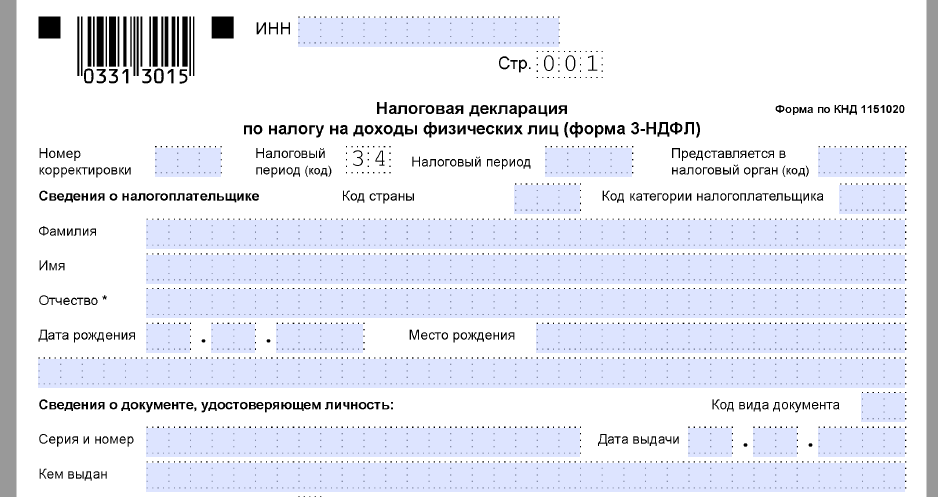

Заполнение бланка начинается с титульного листа:

- в графе ИНН прописывается Ваш идентификационный номер;

- № страницы (начинается с 001 и далее, в порядке возрастания, для каждого последующего листа);

- № корректировки сначала указывается как 0, при первоначальной корректировке – 1, при вторичной – 2 и т. д.;

- код налогового периода обычно ставится 34 – это подразумевает, что декларация составляется по итогам года;

- в графе «налоговый период» указывается год, за который проводится отсчёт;

- код налогового органа – здесь необходимо вписать код службы, в которую после заполнения Вы будете подавать декларацию.

Далее идёт пункт «Сведения о налогоплательщике»:

- код страны указывается 643 (для граждан России);

- код категории плательщика налогов – для физических лиц это 760, для ИП – 720; остальные коды, по надобности, берутся из приложений приказа ФНС;

- остальные пункты заполняются согласно данным, которые указаны в паспорте – серия, номер, дата выдачи и кем выдан.

В графе «код вида документа» нужно указать 21, если удостоверяющим документом является паспорт. Для остальных случаев ищите необходимые коды всё в тех же приложениях к приказу ФНС.

Точно так же указывается статус налогоплательщика и адрес проживания.

Количество страниц и номера листов, содержащих копии документов, стоит указывать после заполнения всей остальной декларации, чтобы избежать ошибок.

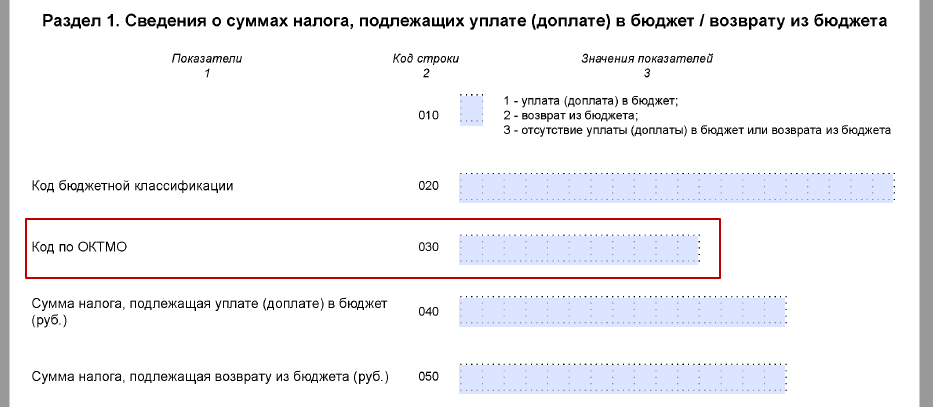

На следующем листе необходимо внести:

- код бюджетной классификации;

- код по ОКТМО;

- сумму уплаты налога (если в пункте 010 Вы указали «1»);

- сумму возврата налога (если в том же пункте Вы указали «2»).

Все последующие листы содержат в себе крайне специфическую информацию и описывать даже часть из неё не представляется возможным, так как она индивидуальна для каждого гражданина.

Если у Вас возникают проблемы с заполнением этих данных, возможно, хорошей идеей будет обратиться к специалистам, множество из которых предоставляют свои услуги по заполнению декларации за небольшую плату.

Кому нужно заполнять 3-НДФЛ декларацию?

Согласно статьям 227-228 НК РФ, обязательным заполнением декларации 3-НДФЛ должны заниматься лица, осуществляющие какую-либо деятельность предпринимательского характера, которые сами рассчитывают и перечисляют налог от своего дохода:

- ИП, прошедшие регистрацию согласно пп. 1 п. 1 ст. 227 НК;

- нотариусы, адвокаты и иные лица, которые занимаются частной практикой (пп. 2 п. 1 той же статьи).

В обязательном порядке заполнять и подавать декларацию также должны лица, которые получают иные доходы:

- от продажи имущества;

- получившие доход, с которого не был удержан налог фискальным агентом;

- выигрыш от лотереи, тотализатора и т.п.;

- прибыль в виде дарения (исключения предоставляет п. 18.1 ст. 217 НК РФ);

- граждане, которые унаследовали произведения искусства, литературы, научные изобретения и т. п.;

- финансы по трудовым договорам, договорам аренды и т.д.;

- проживающие на территории России в течение года не меньше 183 дней без перерывов, однако получившие прибыль каким-либо образом за пределами России (исключения составляют лица, описанные в п. 3 ст. 207 НК).

Физические лица, которые не обязаны подавать декларацию, всё ещё могут это сделать по личной инициативе. Делается такой ход для возможности получить определенные налоговые вычеты:

Уточненная и нулевая декларации

Первая разновидность декларации необходима, когда в поданной изначально имеются какие-либо ошибки. Тут же раскрывается и смысл слова «уточнить».

Следует помнить, что на титульном листе нужно указать номер корректировки. Если Вы уже подавали декларацию, а теперь готовите уточненную – номером корректировки будет «1» и далее в порядке очереди, если необходимы другие корректировки.

Также если неточность была счётного характера, указывать и прилагать дополнительные документы не нужно. А вот если добавился доход, то приложить подтверждающие это документы необходимо в обязательном порядке.

Нулевая же декларация подаётся в тех ситуациях, когда доходов за определённый период не было вовсе. Она необходима для того, чтобы показать, что если прибыли не было, то и налоги выплатить не с чего.

Заполняются они идентично стандартной декларации 3-НДФЛ, но с правками касательно того или иного случая, а также вида документа (уточненная, нулевая).

Образцы и примеры заполнения

В данном разделе мы приведем примеры заполнения декларации 3-НДФЛ для различных ситуаций. Все образцы заполнения доступны для скачивания в формате .pdf.

Вы также можете заполнить декларацию 3-НДФЛ прямо на нашем сайте за 15-20 минут, отвечая на простые вопросы: Заполнить 3-НДФЛ онлайн.

Образец заполнения декларации 3-НДФЛ за 2016 год при продаже квартиры

Описание примера: В 2016 году Иванов И.И. продал квартиру, которой владел менее трех лет, за 1 млн.руб. Вся стоимость продажи квартиры была покрыта стандартным вычетом при продаже (макс. 1млн.руб.). Соответственно, по результатам декларации Иванов И.И. не должен платить налог на доходы.

Образец заполнения декларации 3-НДФЛ за 2016 год при продаже машины

Описание примера: В 2016 году Иванов И.И. продал машину, которой владел менее трех лет, за 500 тыс.руб. У Иванова И.И. имелись документы, подтверждающие покупку машины за 400 тыс.руб. Соответственно, по результатам декларации Иванов И.И. должен уплатить налог на доходы в размере 100 тыс.руб. х 13% = 13 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета при покупке квартиры

Описание примера: В 2016 году Иванов И.И. купил квартиру стоимостью 2 млн.руб. В этом же году Иванов И.И. работал в ООО “Тюльпан”, где его годовой доход составил 3 млн.руб. (уплачено 390 тыс.руб. налога на доходы). По итогам декларации Иванову И.И. должно быть возвращено из бюджета 260 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета за обучение

Описание примера: В 2016 году Иванов И.И. оплатил обучение ребенка в школе на общую сумму 40 тыс.руб. В этом же году Иванов И.И. работал в ООО “Тюльпан”, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Иванову И.И. должно быть возвращено из бюджета 5 200 руб.

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета за лечение

Описание примера: В 2016 году Иванов И.И. оплатил свое лечение в стоматологическом кабинете 100 тыс.руб. В этом же году Иванов И.И. работал в ООО “Тюльпан”, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Иванову И.И. должно быть возвращено из бюджета 13 000 руб.

Образец заполнения декларации 3-НДФЛ за 2015 год при продаже квартиры

Описание примера: В 2015 году Сидоров С.С. продал квартиру, которой владел менее трех лет, за 3 млн.руб. При этом у Сидорова С.С. были документы, подтверждающие покупку квартиры за 1.5 млн.руб. По итогам декларации Сидоров С.С. должен уплатить налог на доходы в размере (3 млн.руб. – 1.5 млн.руб.) х 13% = 195 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2015 год при продаже машины

Описание примера: В 2015 году Сидоров С.С. продал машину, которой владел менее трех лет, за 250 тыс.руб. Доход от продажи машины полностью покрылся стандартным вычетом (максимальный размер для нежилого имущества – 250 тыс.руб.). Соответственно, по результатам декларации за 2015 год Сидоров С.С. не должен платить дополнительный налог на доходы.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета при покупке квартиры

Описание примера: В 2015 году Сидоров С.С. купил квартиру стоимостью 4 млн.руб. в ипотеку (в этом же году он заплатил 400 тыс.руб. процентов по ипотеке). Также в 2015 году Сидоров С.С. работал в ООО “Ландыш”, где его годовой доход составил 3 млн.руб. (уплачено 390 тыс.руб. налога на доходы). По итогам декларации Сидорову С.С.должно быть возвращено из бюджета (2 млн.руб. + 400 тыс.руб.) х 13% = 312 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета за обучение

Описание примера: В 2015 году Сидоров С.С. оплатил свое обучение в ВУЗе на сумму 100 тыс.руб. В этом же году Сидоров С.С. работал в ООО ” Ландыш “, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Сидорову С.С. должно быть возвращено из бюджета 13 000 руб.

Образец заполнения декларации 3-НДФЛ за 2015 год для налогового вычета за лечение

Описание примера: В 2015 году Сидоров С.С. оплатил операцию, относящуюся к дорогостоящим видам лечения, своей супруге на сумму 300 тыс.руб. В этом же году Сидоров С.С. работал в ООО ” Ландыш “, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Сидорову С.С.должно быть возвращено из бюджета 300 тыс.руб. х 13% = 39 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2014 год при продаже квартиры

Описание примера: В 2014 году Петров П.П. получил в наследство квартиру и продал ее за 2 млн.руб. Соответственно, по результатам декларации Петров П.П. должен уплатить налог на доходы в размере (2 млн.руб. – 1 млн.руб. (стандартный вычет)) х 13% = 130 тыс.руб.

Образец заполнения декларации 3-НДФЛ за 2014 год при продаже машины

Описание примера: В 2014 году Петров П.П. продал машину, которой владел менее трех лет, за 720 тыс.руб. У Петрова П.П. имелись документы, подтверждающие покупку машины за 800 тыс.руб. Соответственно, по результатам декларации Петров П.П. не должен платить налог на доходы от продажи автомобиля.

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета при покупке квартиры

Описание примера: В 2014 году Петров П.П. купил квартиру стоимостью 2 млн.руб. В этом же году Петров П.П. работал в ООО “Ромашка”, где его годовой доход составил 1 млн.руб. (уплачено 130 тыс.руб. налога на доходы). По итогам декларации Петрову П.П. должно быть возвращено из бюджета 130 тыс.руб. и остаток вычета в размере 1 млн.руб. (130 тыс.руб. к возврату) перейдет на следующие годы.

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета за обучение

Описание примера: В 2014 году Петров П.П. оплатил обучение дочери в ВУЗе на общую сумму 140 тыс.руб. В этом же году Петров П.П. работал в ООО “Ромашка”, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам декларации Петрову П.П. должно быть возвращено из бюджета 6 500 руб. (максимальный возврат за обучение одного ребенка).

Образец заполнения декларации 3-НДФЛ за 2014 год для налогового вычета за лечение

Описание примера: В 2014 году Петров П.П. оплатил лечение своей матери на сумму 60 тыс.руб. В этом же году Петров П.П. работал в ООО “Ромашка”, где его годовой доход составил 1 млн.руб. (в сумме уплачено 130 тыс.руб. налога на доходы). По итогам налоговой декларации Петрову П.П. должно быть возвращено из бюджета 7800 руб.

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

3-НДФЛ образец заполнения в 2018 г

Предприниматели на ОСНО, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, должны подать декларацию 3-НДФЛ. Эта обязанности есть и у граждан, не осуществляющих предпринимательскую деятельность, если они продали имущество, получили дорогостоящие подарки и в некоторых других случаях. О правилах заполнения и подачи формы 3-НДФЛ наш сегодняшний материал.

3-НДФЛ: Кто должен подавать

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

- реализовало принадлежащее ему имущество;

- получило доход от его сдачи в аренду;

- получило доход по иным договорам гражданско-правового характера (если лицо, которое этот доход выплатило, не является налоговым агентом по НДФЛ);

- получило в подарок дорогостоящее имущество не от близкого родственника;

- иным способом самостоятельно получило доход, облагаемый НДФЛ.

Отдельная категория граждан — налоговые резиденты РФ, которые в отчетном году получили доходы за пределами страны. Отметим, что налоговыми резидентами признаются лица, которые прожили в России не менее 183 дней в году, при этом источники их доходов находились за границей.

Во всех этих случаях гражданин (налоговый резидент) должен самостоятельно уплатить налог со своих доходов и отчитаться в ИФНС по форме 3-НДФЛ.

Итак, первая группа лиц, которые подают рассматриваемую форму — это физические лица (не ИП), получившие доход без налогового агента.

Вторая группа — это лица, которые занимаются предпринимательской деятельностью, а именно:

- индивидуальные предприниматели, которые применяют общую систему налогообложения;

- адвокаты, нотариусы и некоторые другие лица, занимающиеся частной практикой;

- главы крестьянских фермерских хозяйств.

Назначение декларации 3-НДФЛ заключается в информировании ИФНС о доходах физического лица. Это необходимо, чтобы:

- налоговые органы проконтролировали правильность уплаты им НДФЛ;

- гражданин мог получить налоговый вычет.

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2017 году, следует отчитаться до 30 апреля 2018 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

Порядок заполнения 3-НДФЛ

Общие правила

Бланк декларации можно заполнить:

- Вручную. Необходимо использовать синие или черные чернила. Поля заполняются слева направо с крайней ячейки. Информацию необходимо указывать печатными символами по образцу с сайта Налоговой службы. В пустых ячейках ставятся прочерки. В полностью пустых полях также должны стоять прочерки в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New размером 16-18.

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

- если страниц раздела не хватает, нужно использовать дополнительные;

- все суммы, кроме налога, указываются с копейками;

- сумма налога округляется по стандартным правилам (до 50 к. — отбрасывается, 50 к. и более — округляется до рубля);

- если в декларации отражаются доходы, полученные в иностранной валюте, их следует перевести в рубли по курсу ЦБ РФ на дату получения;

- страницы формы следует пронумеровать в специальном поле «Стр.», при этом номер «001» присваивается титульному листу;

- необходимо приложить документы (копии), подтверждающие отраженные в декларации сведения (их также можно перечислить отдельным списком в произвольной форме);

- на титульном листе указывается количество листов декларации и количество дополнительных (подтверждающих) документов.

Заполнение титульного листа

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

- Номер корректировки. При сдаче первичной декларации ставится «0», при повторной — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды других периодов: 21 — I квартал, 31 — полугодие, 33 — 9 месяцев.

- Отчетный период. Указывается соответствующий год — 2017.

- Код налогового органа, в который подается декларация. Это четырехзначный код, первые две цифры которого соответствуют коду региона, а последние — коду налоговой инспекции.

Титульный лист декларации 3-НДФЛ

Титульный лист декларации 3-НДФЛ

Далее заполняются сведения о налогоплательщике. В поле «Код страны» для России ставится код «643». Следующее поле «Код категории налогоплательщика» является очень важным. Данные для него берутся из приложения 1 к порядку заполнения отчета из упомянутого Приказа ФНС. Мы перечислили эти коды в таблице:

Декларация 3-НДФЛ: как заполнить за 2016 год

Во время декларационной кампании по налогам 2017 самый частый вопрос – как заполнять декларацию 3-НДФЛ за 2016 год. Мы не просто отвечаем на него, а даем вам руководство к действию.

Чем руководствоваться

Основные требования к тому, как заполнить декларацию 3-НДФЛ за 2016 год, изложены в приказе Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671. Этим же нормативным документом закреплена и форма этой декларации.

Причем, чтобы уяснить, как заполнить налоговую декларацию 3-НДФЛ за 2016 год, необходимо обратиться к самой последней по времени редакции названного приказа ФНС России – от 10 октября 2016 года. Тогда была обновлена и форма этого отчета, и порядок заполнения 3-НДФЛ за 2016 год.

Способы заполнения

На сегодня каждый, кто по закону обязан лично отчитаться перед налоговой инспекцией о своих доходах за минувший год, может выбирать, как самостоятельно заполнить декларацию 3-НДФЛ за 2016 год:

- заполнить декларацию на бумаге от руки либо на компьютере/ноутбуке;

- оформить в электронном виде онлайн в личном кабинете физлица на официальном сайте ФНС России www.nalog.ru;

- скачать программу для 3-НДФЛ за 2016 год на том же сайте налоговой службы России.

Имейте в виду: заполнить декларацию 3-НДФЛ за 2017 год можно будет этими же способами.

О том, как самому заполнить декларацию 3-НДФЛ за 2016 год с помощью налоговой программы от ФНС, мы подробно писали здесь.

Заметим, что при выборе любого из этих трёх способов, порядок заполнения 3-НДФЛ за 2016 год в целом одинаков и основан на требованиях приказа ФНС от 24 декабря 2014 года № ММВ-7-11/671. Но безусловно, последнее время всё большее число людей предпочитает бумажным бланкам компьютерные технологии.

К сожалению, далеко не все знают, как правильно заполнить декларацию 3-НДФЛ за 2016 год. Поэтому в Интернете или по объявлениям всегда можно найти умельцев и конторы, которые предлагают свои услуги по внесению за вас сведений в форму 3-НДФЛ. Однако это небезопасно, поскольку в конечном счёте за неправильно заполненный отчет отвечает именно декларант.

Общие принципы

Чтобы понять, как заполнить 3-НДФЛ в 2017 году, обращайте внимание на подсказки, которые есть в самой форме этой декларации. Обычно они приведены в скобках. В том числе в виде своего рода простых арифметических формул. Их игнорирование может стать причиной ошибки. Например:

Еще один момент: какие листы 3-НДФЛ заполнять за 2016 год? Многие приходят в недоумение, когда видят, что в формате PDF данный бланк занимает аж 19 страниц.

Так вот: порядок заполнения 3-НДФЛ за 2016 год не предусматривает обязательную сдачу в ИФНС всех листов этой декларации. Причины:

- пустые незаполненные листы налоговикам не нужны;

- сложно представить ситуацию, когда физлицо обязано заполнить все листы формы 3-НДФЛ.

К тому же порядок заполнения формы 3-НДФЛ за 2016 год с помощью компьютерных технологий таков, что программа сама отберёт необходимые для сдачи листы декларации, а остальные проигнорирует и не включит в итоговый вариант.

Общие требования

Вернемся к тому, как заполнить декларацию 3-НДФЛ в 2017 году согласно требованиям ФНС. В целом они ориентированы на оформление данного отчета любым способом (см. выше).

- Установленный порядок заполнения налоговой декларации 3-НДФЛ за 2016 год требует использовать классический черный или синий цвет чернил ручки или принтера.

- Распечатывать 3-НДФЛ с обеих сторон листов – нельзя. Такую декларацию инспекция не примет.

- Присутствие исправлений правила заполнения 3-НДФЛ в 2017 году не допускают.

- Также правила заполнения 3-НДФЛ за 2016 год категорически не приветствуют:

- деформацию штрихкодов;

- потерю данных с листов по причине скрепления их механическими канцелярскими средствами.

- Показатели, которые имели место в 2016 году, правила заполнения 3-НДФЛ требуют брать из:

- справок 2-НДФЛ (их нужно запросить у прошлых налоговых агентов);

- расчетных, платежных и иных документов в распоряжении физлица;

- сделанных на основании этих документов расчетов.

При этом суммы НДФЛ приводят в полных рублях:

- до 50 копеек – во внимание не берут;

- 50 и более копеек – принимают за 1 рубль.

Вверху каждой страницы фамилию и инициалы декларанта правила заполнения формы 3-НДФЛ за 2016 год требуют указывать большими буквами.

Требования для бумажных бланков

Вот несколько правил, как заполнять декларацию 3-НДФЛ за 2016 год на бумаге:

- только большие печатные символы;

- во всех (!) пустых ячейках – прочерки.

ПРИМЕР 1

Имеет место десятизначный ИНН – «7719002119». В поле «ИНН» из двенадцати ячеек показатель заполняют так:

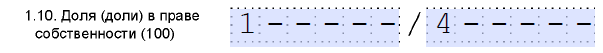

ПРИМЕР 2

Показатель «Доля (доли) в праве собственности» имеет значение 1/4. Его приводят в двух полях по шесть ячеек каждое следующим образом:

Имейте в виду: когда все данные не помещаются на одной странице нужного Листа, заполняют их необходимое количество по этому Листу. Итог приводят только на последней из добавленных страниц.

Требования при заполнении на компьютере

Несколько важных нюансов, как заполнить декларацию 3-НДФЛ за 2016 год на ПК.

- Числовые показатели выравнивают по правому (последнему) знакоместу.

- При распечатке может отсутствовать обрамление ячеек и прочерков для незаполненных ячеек.

- Шрифт – Courier New. Кегль: 16 – 18.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.