Mc cash to card cnp что это

Safe-CRYPTO.me

В наше время слова «Майнинг», «Блокчейн», «Биткоины» раздаются буквально отовсюду: от пассажиров трамвая до серьёзных бизнесменов и депутатов Госдумы. Разобраться во всех тонкостях и подводных камнях этих и смежных понятий сложно, однако в базе данных на нашем сайте Вы быстро найдёте исчерпывающую информацию, касающуюся всех аспектов.

Ищем дополнительную информацию в базах данных:

Mc cash to card cnp что это

Дождитесь окончания поиска во всех базах.

По завершению появится ссылка для доступа к найденным материалам.

Перейти к результатам поиска >>>

Вкратце же все необходимые знания будут изложены в этой статье.

Итак, начать стоит с блокчейна. Суть его в том, что компьютеры объединяются в единую сеть через совокупность блоков, содержащую автоматически зашифрованную информацию, попавшую туда. Вместе эти блоки образуют базу данных. Допустим, Вы хотите продать дом. Оформив документы, необходимо идти к нотариусу, затем в присутствии его, заверив передачу своей подписью, Вам отдадут деньги. Это долго, да и к тому же нужно платить пошлину.

Благодаря технологии блокчейна достаточно:

- Договориться.

- Узнать счёт получателя.

- Перевести деньги на счёт получателя.

. и не только деньги. Можно оформить электронную подпись и отправлять документы, любую другую информацию, в том числе и конфиденциальную. Опять же, не нужны нотариусы и другие чиновники: достаточно идентифицироваться Вам и получателю (будь то частное лицо или госучреждение) в своём компьютере.

Возможность взломать исключена из-за огромного количества блоков, описанных выше. Для хакера нужно подобрать шифр для каждого блока, что физически нереально.

Другие возможности использования блокчейна:

- Страхование;

- Логистика;

- Оплата штрафов

- Регистрация браков и многое другое.

С блокчейном тесно связано понятие криптовалюта. Криптовалюта — это новое поколение децентрализованной цифровой валюты, созданной и работающей только в сети интернет. Никто не контролирует ее, эмиссия валюты происходит посредством работы миллионов компьютеров по всему миру, используя программу для вычисления математических алгоритмов.

Вкратце это выглядит так:

1. Вы намереваетесь перевести кому-то деньги.

2. Генерируется математический код, проходящий через уже известные Вам блоки.

3. Множество компьютеров (часто представляющих собой совокупность их, с мощными процессорами и как следствие большей пропускной способностью) обрабатывают цифровую информацию, передавая их на следующие блоки, получая за это вознаграждение (некоторые транзакции можно совершать бесплатно)

4. Математический код доходит до электронного кошелька получателя, на его балансе появляются деньги.

Опять же, как это в случае с блокчейном, переводы криптовалют никем не контролируются.

Работающих по подобному принципу валют много. Самой знаменитой является, конечно, биткоин. Также популярны эфириум, ритл, лайткоины, нумитсы, неймкоины и многие другие. Разница у них в разном типе шифрования, обработки и некоторых других параметрах.

Это люди, создавшие упомянутую выше совокупность компьютерных видеокарт, которая генерирует новые блоки, передающие цифровую информацию — биткоины (или ритлы, или любую другую криптовалюту). За это они получают вознаграждение в виде той же самой криптовалюты.

Существует конкуренция между майнерами, т.к. технология с каждой транзакции запрограммировано усложняется. Сначала можно было майнить с одного компьютера (2008 год), сейчас же такую валюту как биткоин физическим лицам уже просто невыгодно: нужно очень много видеокарт (их все вместе называют фермами), с огромными вычислительными мощностями. Для этого снимаются отдельные помещения, затраты электроэнергии для работы сравнимы с затратами промышленных предприятий.

Зато можно заработать на других, менее популярных, но развивающихся криптовалютах. Также различают соло майнинг и пул майнинг. Соло — это создание своей собственной фермы, прибыль забирается себе. Пул же объединяет других людей с такими же целями. Заработать можно гораздо больше, но придётся уже делиться со всеми.

В Японии криптовалюта узаконена. В России в следующем году собираются принять нормативно-правовые акты о легализации блокчейна, переводов криптовалюты и майнинга. Планируется перевод некоторых операций в рамки блокчейна. Имеет смысл изучить это подробнее, и, при желании, начать зарабатывать. Очевидно, что сейчас информационные технологии будут развиваться и входить в нашу жизнь всё больше и больше.

What Is a Card-Not-Present (CNP) Transaction and Why It Costs More

In today’s digital world, if a customer doesn’t have a form of payment in hand, they can still make purchases. How? Making a purchase without being physically present is called a card-not-present (CNP) transaction.

What is a card-not-present transaction?

A card-not-present (CNP) transaction occurs when neither the cardholder nor the credit card is physically present at the time of the transaction. It’s most common for orders that happen remotely — over the phone or by fax, internet, or mail.

A transaction is only considered to be “card present” if payment details are captured in person, at the time of the sale. This occurs when cards are physically swiped through a reader or if an EMV chip is processed.

Get Started with Virtual Terminal

Easily accept card-not-present payments.

Examples of card not present transactions

There are a number of CNP transactions that you probably come across everyday. They include:

- Online purchases, when a customer buys goods on the internet or through an e-commerce transaction.

- Phone orders, when a customer provides the credit card information over the phone to your business.

- Recurring payments that are set up to bill automatically.

- Invoices that are paid online.

How much does it cost to process credit cards remotely?

Just like processing credit cards in person, your business will have to pay to process CNP payments. As a refresher, the three types of credit card processing feesthat make up your rate are interchange fees, assessment fees (charged by card brands like Visa and Mastercard), and your payment provider’s markup.

Generally, interchange fees are higher for CNP transactions because the chance of fraud and chargebacks is higher without the card present. These higher processing costs are then passed down to the merchant, which is why card-not-present transactions are usually more expensive than card-present transactions.

In 2014, CNP transactions made up 45 percent of U.S. credit card fraud. Payments experts expect this number to gradually increase with the growth and adoption of e-commerce.

Understanding card-not-present fraud and how to prevent it

Card-not-present fraud is a type of credit card scam in which a defrauder uses someone else’s compromised card information to make a remote purchase. Because both the card and cardholder aren’t physically present (and fraudsters often steal complementary information like the CVV and billing address), it can be difficult for merchants to verify the purchaser’s identity.

When CNP fraud occurs, the merchant generally bears the loss. And the costs are staggering. According to a 2010 Lexus Nexus True Cost of Fraud Study, for every $100 in fraudulent transactions, merchants can pay up to $310 in total losses. It’s important to take proactive steps to stop credit card fraud — especially with CNP transactions.

According to a 2015 Merchant Risk Council (MRC) Global Fraud Survey, the two best, most commonly used methods for authenticating online transactions are card verification numbers (CVN) — the three or four digits on the back of the card — and negative lists, also known as blacklists.

The address verification system (AVS) is also a effective way to verify the address of the person claiming to own the credit card. The system checks the billing address of the credit card provided by the customer with the address on file at the credit card company. This is why most payment processors, including Square, will ask you to verify your customer’s billing address before authorizing a CNP charge.

The MRC report indicates up-and-coming tools to authenticate payments will be 3DS and device fingerprinting (like your iPhone’s home button or Face ID). To learn more about some of the CNP fraud detection tools available to you, check out this one-sheet from American Express.

Three easy ways to accept and process CNP cards with Square

With Square, there’s no need to sign up for a separate card-not-present merchant account to process online payments. Here are some of the affordable ways to process CNP transactions with Square.

- Utilize Invoices.Invoices are free to send — pay only 2.9% + 30 cents for each invoice paid. Invoices are a strong option for customers who don’t feel comfortable disclosing their payment details over the phone.

- Use Square Virtual Terminal (learn more below). This is ideal for orders taken remotely or over the phone.

- Implement Square’s e-commerce API, which allows you to process payments with Square on your own website.

Process a card-not-present transaction with Square Virtual Terminal

Square Virtual Terminal is a free product offered by Square that lets you safely process credit cards over the phone, by fax, or by mail. Simply open your Dashboard and turn any computer into a virtual POS system — no card reader or software needed.

Here are the steps to process a CNP transaction on Virtual Terminal:

- Sign up for your free Square account.

- On your Dashboard screen in the left side panel, click on Virtual Terminal.

- Click Take a Payment.

- Enter the credit card details for the transaction. You will need to enter the final order amount along with the customer’s credit card number, expiration date, CVV, and billing zip code. The optional note field is great for leaving a personal thank you or to detail items.

- Click Charge.

ESB Payment to Card RUS ESB Payment to Card RUS 7,1,5,3,6,9 что это за перевод

Некоторые пользователи, имеющие карточные счета в ПАО «Сбербанк», могут получить на свой счёт платёж, в описании к которому указано «ESB Payment to Card RUS ESB Payment to Card», а также ряд цифр (обычно 7,1,5,3,6,9). Кто отправитель данного платежа, и по какому поводу совершён данный платёж, обычно не указано, и что делать с этими деньгами далее также не понятно. В данном материале я помогу таким пользователям и расскажу, что такое ESB Payment to Card RUS ESB Payment to Card RUS 7,1,5,3,6,9, как переводится описание платежа, и какова его функция.

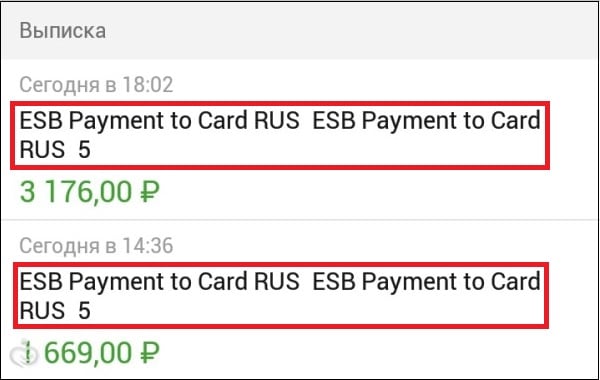

Платёж «ESB Payment to Card RUS 5» в выписке по счёту

Что значит«ESB Payment to Card RUS»?

Рассматриваемое мной сообщение состоит из нескольких англоязычных слов и сокращений, а именно « ESB » (Enterprise Service Bus» — корпоративная системная шина), « Payment » (платёж), « to » (на), « Card » (карта), «RUS» (Россия). Суммируя совокупность перечисленных слов, получаем, что это платёж, отправленный с помощью корпоративной электронной системы ПАО «Сбербанка» на пользовательскую карту «Сбербанка» в России.

Кроме того, кроме указанного сообщения, также может быть добавлено предложение «POPOLNENIE KARTY ZARPLATA». Слово «зарплата» здесь не должно вводить читателя в заблуждение, функционал указанных платежей намного шире, и не сводиться исключительно к выплате заработных плат.

Обычно в описании к данному платежу не упоминается, кто и с какой целью отправил платёж. Но в абсолютном большинстве случаев таким сообщением компонуются государственные (муниципальные) платежи, следующие из бюджета, по следующим направлениям:

- Субсидия на оплату ЖКХ;

- Пособие по безработице;

- Пособие на ребёнка;

- Возврат денег за детский сад за период болезни малыша;

- Стипендия;

- Компенсации за учёбу и другие смежные направления.

Также могут быть случаи, когда данный платёж был зачислен на ваш счёт по ошибке. Потому если вы не уверены в отправителе платежа ESB Payment to Card RUS ESB Payment to Card RUS 7,1,5,3,6,9, рекомендую выполнить указанные мной ниже инструкции, и получить исчерпывающую информацию по данному вопросу. Иначе, если вы потратите эти деньги, то банк может попробовать их вернуть, а это чревато ненужными разбирательствами с ответственными за возврат средств службами банка.

Идентифицируем источник неизвестного платежа

В прошлых статьях мной были описаны другие сообщения Сбербанка — Payment To 7000 Payment и CH Debit RUS MOSCOW SBOL.

ESB Payment to Card RUS – как узнать, кто отправил деньги?

После того, как мы определись, что такое ESB Payment to Card RUS, попробуем теперь идентифицировать источник и назначение данного платежа. Для этого рекомендую сделать следующее:

-

Обратитесь за помощью в «Сбербанк Онлайн» . Попросите у специалистов сервиса данные об отправителе данного платежа, возможно, вам помогут;

Обратитесь за помощью в «Сбербанк онлайн»

Обратитесь за детальной выпиской по счёту в ближайшее отделение «Сбербанка»

При этом если вы напишите письменное заявление о детализации начислений по вашей карте, то его обработка банком может занять продолжительное время, потому будет необходимо набраться терпения и подождать ответа (обычно письменного) на ваш запрос.

Заключение

Если вам пришёл платёж с описанием «ESB Payment to Card RUS (7,1,5,3,6,9)», то обычно это означает какой-либо государственный платёж из бюджета, выполняющий функцию социальной защиты (субсидия, стипендия, помощь на ребёнка и др.). Для идентификации отправителя рекомендую обратиться в ближайшее отделение ПАО «Сбербанк», и запросить расширенную выписку с указанием отправителя платежа – это поможет вам выявить соответствующую социальную службу, и обратиться к ней за более подробной информацией по полученной вами сумме.

Mastercard MoneySend в Сбербанке — что это

Многие россияне уже привыкли решать множество насущных финансовых вопросов с помощью банковских карт. То есть операции, позволяющие перевести деньги, получить их, оплатить услуги, товары — это уже норма повседневности. На самом деле, обычный перевод с помощью банковских программ не совсем простое и быстрое занятие.

Чтобы выполнить такую операцию с помощью технических возможностей банка, нужно знать множество реквизитов (ИНН финансового учреждения, расчетный счет, БИК , КПП и т.д.). Но на помощь клиентам банков пришли различные сервисы , которые существенно упрощают процедуру, сокращают время получения денег. К ним относится и представленная система Mastercard MoneySend в Сбербанке. Что это и как с ней работать — рассмотрим в этой статье.

Mastercard MoneySend — что это за система

MoneySend — это система управления банковскими картами Mastercard, с помощью которой можно переводить деньги на другую карту (другому владельцу), зная только номер карты и срок действия карты получателя.

Главной особенностью Masterсard MoneySend является простота. Все, что нужно для осуществления перевода денег в рамках одного банка — это номер карты получателя. Когда карта получателя принадлежит любому другому кредитному учреждению, то дополнительно нужно будет указать срок ее действия (эта информация указана на лицевой стороне каждой карточки).

Несмотря на то, что MoneySend принадлежит MasterCard , деньги можно переводить на карты любых других платежных систем, например, Visa .

Проще всего получить услугу, если банк является участником системы — к таким относится и Сбербанк. MasterCard MoneySend сотрудничает еще с рядом банков, самыми известными из которых являются:

- Альфа-Банк;

- Газпромбанк ;

- Русский Стандарт Банк.

Также участником системы является популярная российская платежная система QIWI . Если карта не принадлежит указанным учреждениям, то это не проблема. Главное, чтобы она относилась к системе MasterCard, чтобы использовать сервис какого-либо стороннего банка. Кроме того, удобства добавляют многочисленные способы перевода денежных средств с помощью представленного сервиса.

Способы перевода денег через систему MoneySend с карт Сбербанка

Рассмотрев вопрос «Mastercard MoneySend в Сбербанке — что это?», стоит выбрать максимально удобный из существующих вариант перевода.

Перевод через банкомат

Можно воспользоваться любым банкоматом Сбербанка. Для перевода следует вставить карту, затем ввести ПИН-код и выполнить следующие действия:

- Найти вкладку «Платежи и переводы» и нажать ее.

- Затем выбрать «Перевод на карту получателя».

- Ввести номер карты получателя и сумму, которую нужно перевести.

После подтверждения, операция будет выполнена. Когда перевод осуществляется в рамках одного банка, то зачисление денежных средств происходит мгновенно или на протяжении 2-5 дней.

Перевод через Личный кабинет Сбербанк Онлайн

Для перечисления денег через интернет, необходимо иметь доступ к сервису Сбербанк Онлайн любого другого банка, входящего в систему Mastercard MoneySend. Процедура перевода осуществляется с Личного кабинета. Если он еще не создан, необходимо зарегистрироваться. Для перечисления необходимо быть клиентом банка, входящего в систему. В ином случае — поможет сайт Альфа-Банка, на котором размещена платежная форма Mastercard MoneySend, доступная каждому.

Для перевода необходимо знать номер карты получателя, срок действия своей карты и защитный код CVC2. Если карта не имеет указанного набора цифр, а такое бывает на банковских картах начального уровня, то необходимо использовать другой способ перечисления.

Используя Киви кошелек

Владельцы кошельков Киви вправе привязывать к ним имеющиеся банковские карты, а затем переводить деньги. Можно оформить виртуальную карту, позволяющую выполнять все необходимые операции по перечислению.

Перевод через мобильное приложение Сбербанка

В мобильном приложении Сбербанка есть все функции для перевода денег на другую карту в разделе «Переводы». Установив приложение Мобильный банк, можно быстро осуществить перевод любой необходимой суммы.

Установив приложение Мобильный банк, можно быстро осуществить перевод любой необходимой суммы.

Ограничения и комиссии при переводе через MoneySеnd

Mastercard MoneySend в Сбербанке во всех случаях снимает 1,75% от суммы перевода, но не меньше 25 рублей. Каждый банк устанавливает комиссию самостоятельно