Как забрать 13 процентов с ипотеки

Налоговый вычет при покупке квартиры в ипотеку: возвращаем 13%

Граждане, имеющие легальную работу и белую зарплату, могут значительно сэкономить на приобретении жилья. О том, когда можно получить возврат процентов по ипотеке в размере до 13% от стоимости квартиры, читайте далее.

Имущественный налоговый вычет – это один из способов, как вернуть деньги за ипотеку: через налоговую происходит возврат тех самых 13% НДФЛ, которые работодатель удерживает с каждой зарплаты работника. У взявших ипотечный займ на приобретение жилья есть две опции: возместить процент с общей стоимости квартиры и получить возврат процентов с переплаты по ипотеке. Выбирать что-то одно не нужно: воспользоваться можно сразу обоими предложениями.

Как получить назад 13% стоимости жилья?

Согласно закону об имущественном налоговом вычете, 13% стоимости приобретаемой недвижимости возвращаются в карман налогоплательщика. Точно так же подлежат возврату и 13% с расходов на собственное жилищное строительство. Но для получения возврата должно быть соблюдено несколько условий:

- Гражданин должен получать “белую” зарплату и добросовестно уплачивать все налоги. Ведь упоминаемые 13% – это тот самый подоходный налог, вычитаемый из ежемесячной зарплаты. Если же заемщик не платил НДФЛ, то и возврат по ипотечному кредиту производиться не будет;

- Максимальный размер вычета – 2 миллиона рублей на одного человека. Даже если квартира обошлась дороже, 13% будут считываться только с этой части расходов. Сумма в 260 000 рублей – это максимум из того, что можно возместить при ипотеке каждому из заемщиков;

- Приобретаемое или самостоятельно возводимое жилище, что на первичном, что на вторичном рынке, должно находиться на территории РФ;

- Недвижимость должна приобретаться в собственность налогоплательщика или его несовершеннолетних детей;

- Данная опция должна быть задействована налогоплательщиком в первый раз. Вычет предоставляется лишь единожды, и если человек уже успел им воспользоваться, то повторной льготы не будет.

Как вернуть 13% с переплаты?

13-процентная часть расходов на приобретение жилья – это не единственные деньги, которые может вернуть налогоплательщик. Возвратиться в семейный бюджет смогут и проценты с суммы уплаченных процентов по ипотеке – в размере опять-таки 13%. Общий размер переплаты устанавливается в соответствии с договором ипотечного кредита, но заемщику стоит понимать, что максимальная сумма ограничена тремя миллионами. То есть вернуть больше 390 000 рублей не выйдет.

Существуют и другие ограничения. Поскольку налоговый вычет – это ни что иное, как возврат уже уплаченных налогов, то получить больше, чем заплатил за данный налоговый период, заемщик не сможет. Если за предыдущий год им было уплачено 70 000 рублей подоходного налога, то возврат в текущем году составит именно 70 000 рублей. Остальные 320 000 рублей никуда не денутся: просто выплата возвращаемых процентов растянется на несколько лет.

Как и когда можно обращаться за деньгами?

А вот сроки, когда можно возмещать проценты по ипотеке, для заемщиков установлены очень вольные. Получить возврат в полном объеме можно прямо в налоговой инспекции. Для этого все документы, включая декларацию 3-НДФЛ, должны быть поданы по окончании текущего налогового периода – в начале нового года.

Другой вариант предусматривает получение вычета с процентов по ипотечному кредиту до окончания текущего периода. Заемщику придется обратиться в налоговые органы с пакетом документов, подтверждающим его право на получение выплаты. Если в 30-дневный срок инспекция подтверждает это право, он обращается уже к своему работодателю. И с этого момента последний должен перестать удерживать 13% с заработной платы работника. Если же работник трудится сразу в нескольких местах, то заявление о возвращении НДФЛ нужно подать каждому работодателю.

Над тем, можно ли вернуть 13 процентов с ипотеки, стоит особо задуматься получателям различных социальных субсидий. Материнский капитал и соц.выплаты на улучшение жилищных условий не засчитываются в качестве собственных расходов семьи – следовательно возврата 13% с этих сумм заемщикам ожидать не стоит. Возвратить %% они смогут лишь за ту часть ипотеки, которая была оплачена самостоятельно.

Что предъявить инспектору?

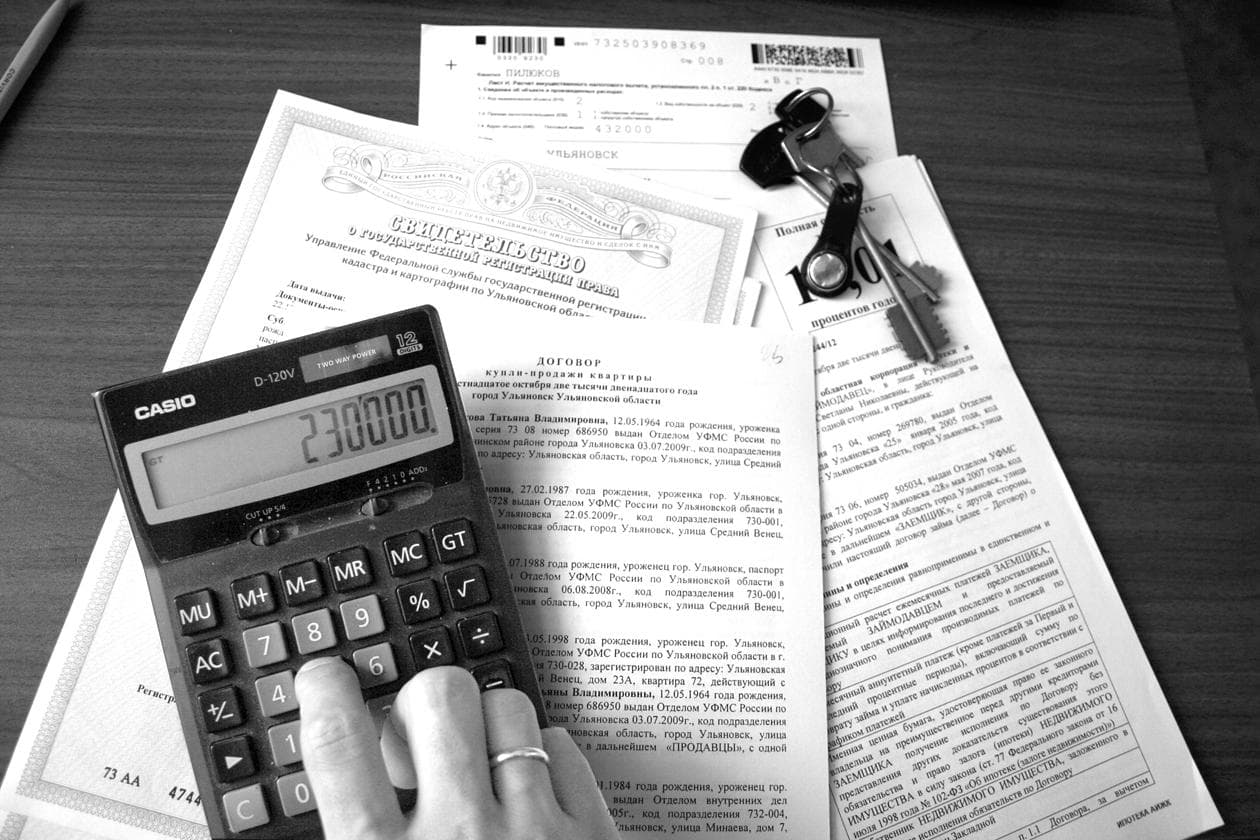

К посещению налоговой инспекции стоит подготовиться: бумаг здесь потребуется куда больше, чем при подаче заявления на ипотеку по двум документам. В инспекцию надо предоставить:

- декларацию (3-НДФЛ);

- справку с места работы (2-НДФЛ);

- паспорт;

- договор кредита и справку, свидетельствующую о размере ипотечной переплаты;

- договор купли-продажи либо участия в долевом строительстве;

- свидетельство права собственности;

Квартира может приобретаться в собственность не самого заемщика, а его детей. Права на налоговый вычет родитель (или опекун) в таком случае не лишается. Единственное, что ему придется подтвердить – это степень своего родства с собственниками приобретенного жилья. Для этого к существующему пакету документов останется приложить свидетельство о рождении ребенка.

Что еще надо знать о получении налогового вычета за ипотечную квартиру

В фактические расходы на покупку квартиры, то есть в сумму для расчета налогового вычета, могут включаться также затраты на ее обустройство — приобретение отделочных материалов, проведение ремонтных работ, разработку проектной и сметной документации.

Возможны ситуации, когда налоговый вычет за объект недвижимости оказывается меньше предельно возможной суммы — к примеру, квартира стоит 1 млн. рублей и гражданин имеет право вернуть только 130 тысяч от ее стоимости из максимально возможных 260 тысяч рублей. Неиспользованный остаток в этом случае не пропадает и может быть использован при последующих покупках жилья. Но предельный размер вычета при этом будет установлен по состоянию на тот период, когда гражданин впервые воспользовался своим правом возврата налога. То есть, к примеру, если к тому времени можно будет получать до 400 тысяч рублей суммарно, данный человек сможет вернуть не более 260 тысяч.

Если жилье приобреталось в ипотеку с созаемщиком, то каждый из них может вернуть налог за свою долю в стоимости квартиры. А вот вычет за уплаченные по кредиту проценты заемщики могут распределить между собой в любой удобной им пропорции при подтверждении того, что они оба участвовали в уплате процентов. Таким подтверждением могут послужить любые платежные документы, найти их нужно перед тем как разбираться, как вернуть 13 процентов от процентов по ипотеке. Если их нет — подойдет и написанная от руки доверенность о передаче второму созаемщику средств на выплату процента по ипотеке. Заверять этот документ нотариально не требуется.

Как вернуть 13% с ипотеки? Возмещение процентов по ипотечному кредиту

Многие граждане, которые купили жилье в ипотеку (с использованием заемных средств банка), к большому сожалению, не знают, что могут возвратить 13% с ипотеки в виде налогового вычета, как с собственных средств, истраченных на сделку, так и с процентов по ипотечным платежам.

Как возвратить положенный по закону возврат налога по процентам с ипотеки, какие существуют ограничения, какие условия налогового возврата средств существуют – ответы на все эти вопросы вы найдете в данной публикации.

Что такое возврат налогов НДФЛ при ипотеке

Каждый российский либо иностранный гражданин, который на законных основаниях осуществляет трудовую деятельность на территории Российской Федерации и выплачивает налог на доход физического лица, обладает правом на получение так называемого налогового вычета. Это денежная сумма, на которую будет уменьшена налоговая база по НДФЛ. Сумма такого вычета по приобретаемой недвижимости для жилья равняется величине расходов на его покупку.

Когда налоговый вычет используется, налоговая база по НДФЛ, представляющая сумму, с которой налог исчисляется, либо уменьшается, либо обнуляется. Поэтому сумма налога, которую необходимо уплатить, становится меньше.

Плательщику налогов нужно написать заявление, чтобы налоговый орган возвратил сумму излишне уплаченного НДФЛ.

Говоря доступным языком, если гражданин официально трудоустроен и со своего ежемесячного заработка уплачивает подоходный налог, то при покупке недвижимости для проживания по договору ипотечного кредитования, он обладает законным правом возвратить себе сумму уплаченного подоходного налога в размере 13% от стоимости жилой недвижимости.

Следует отметить, что на законодательном уровне была ограничена стоимость жилья, которая может приниматься к расчету – она составляет 2 миллиона рублей.

Что это означает? К примеру, вы купили недвижимость для проживания за 3,5 миллиона рублей. Но 13% будут исчисляться лишь с 2 миллионов рублей – так гласит закон. В случае, если жилье стоит меньше указанной суммы (к примеру, 1,8 миллиона рублей), то 13% будут рассчитываться по его реальной стоимости. И часть подоходного налога, которая осталась, вы имеете право возместить во время покупки следующего жилья.

К примеру, если была приобретена жилая недвижимость за 1,4 миллиона рублей, то вы, соответственно, имеете право возместить 182 000 рублей (13%). Но, согласно законодательству, максимально допустимая сумма для расчета равна 2 миллионам, поэтому с оставшихся 600 тысяч вы все равно сможете получить налоговый вычет, когда будете покупать следующее помещение для жилья.

Иными словами, если вы в ходе использования налогового вычета рассчитываете возвратить 260 000 рублей, но в предшествующий год подоходного налога вы заплатили лишь 55 000 рублей, то в текущем году возвратить вы сможете только лишь эти 55 000 рублей. Сумма, которая осталась, будет выплачиваться в последующие годы, причем размер ее не будет превышать сумму подоходного налога, уплаченного вами в прошлом году.

>В каком размере возмещаются проценты по ипотечному кредиту

Помимо налогового вычета на покупку жилой недвижимости, можно получить также налоговый вычет по процентам по ипотечному кредиту, который был использован для приобретения жилья.

На законодательном уровне была зафиксирована максимальная сумма для расчета налогового вычета по кредитным процентам – эта сумма составляет 3 миллиона рублей.

Если размер кредитных процентов не превышает 3 миллиона, то остаток по ним попросту сгорает. И если вы в будущем воспользуетесь еще одним кредитом на покупку объекта недвижимого имущества, то получить разницу между суммой вычета по процентам, который был заявлен ранее, и его максимальным значением, не представится возможным.

Получить возврат процентов по ипотеке можно по мере того, как проценты будут уплачиваться. Несмотря на то, что кредит в полном объеме будет погашен и налоговый вычет по процентам получен не до конца, остаток вычета можно получить уже в следующем году. К примеру, такая ситуация может возникнуть, когда доходы меньше, чем сумма вычетов.

Нужно знать, что вы можете сколько угодно переносить остаток вычета, так как на законодательном уровне никаких ограничений не имеется.

Интересные факты по возмещению 13% НДФЛ при ипотеке

Если покупка недвижимости для проживания оформляется в общую долевую собственность, то получить налоговый вычет могут все граждане (если им исполнилось 18 лет), которые официально трудоустроены и уплачивают подоходный налог.

Такая ситуация может возникнуть в том случае, если жилье оформляется в равных долях на всех членов семьи. В этом случае получить налоговый вычет имеют право оба супруга.

Нужно заметить, что родители, которые решили сделать своим несовершеннолетним детям роскошный подарок и купить им в собственность жилую недвижимость, сохраняют право на получение налогового вычета даже в том случае, если они не становятся владельцами этого жилья.

Чтобы запустить процедуру получения налогового вычета, понадобится собрать определенный пакет документов. Это:

- Справка по форме 2-НДФЛ, которую нужно взять по месту работы в бухгалтерии.

- Паспорт гражданина РФ. Если вы гражданин иностранного государства, то паспорт своего государства.

- Документы, которые подтверждают понесенные по факту расходы. Среди них акты приема-передачи недвижимого имущества, договор купли-продажи, квитанции, платежные поручения, чеки.

- Декларация 3-НДФЛ. Данная бумага заполняется лично заявителем.

Вдобавок, потребуется подтвердить, что вы на самом деле платите ипотеку – в этом вам поможет договор ипотечного кредитования. Также понадобится расчет размера процентов по ипотеке, которые вы уже уплатили – для этого потребуется справка, взятая в банке. Также придется представить доказательства, что квартира является собственностью – на руках должно быть свидетельство о праве собственности.

Если вы купили квартиру несовершеннолетним детям и оформляете налоговый вычет на недвижимое имущество, то нужны доказательства степени родства. То есть при себе нужно иметь свидетельства о рождении детей, на которых квартира приобретена.

Так или иначе, в обоих случаях, вам понадобится лично обратиться в налоговый орган по месту проживания, имея при себе полный пакет документов.

И если вы поставили перед собой цель получить единоразово всю сумму, то здесь придется набраться терпения и ждать от 2 до 4 месяцев, пока должностные лица будут заниматься проверкой пакета документов.

Как вернуть 13% по ипотеке возвратом НДФЛ с зарплаты на работе

Если вы решили получать вычет на своей работе, то все равно придется поехать в налоговую инспекцию, взять уведомление о подтверждении права на получение имущественных вычетов, а затем передать бумагу в бухгалтерию.

На месте вы напишете заявление (к нему приложите уведомление, полученное из налогового органа), на основании которого по месту вашей работы с вас не будет удерживаться подоходный налог до тех пор, пока ваши доходы не станут больше налоговых вычетов, указанных в уведомлении.

В случае, если с вашего места работы до конца года не будут предоставлены в полном объеме налоговые вычеты, то их остаток вы имеете право получить на следующий год, причем как на своем предприятии, так и в налоговом органе.

Чтобы в следующем году получать остаток налогового вычета, нужно ежегодно отправляться в налоговый орган и брать уведомление, подтверждающее право на получение имущественных вычетов, а затем писать заявление на своем предприятии.

Таким образом, максимальный возврат 13% расходов при ипотеке возможен, когда потрачено собственных средств 2 миллиона рублей и более, и выплачено процентов по взятой ипотеке 3 миллиона рублей и более. В этом случае общее возврат НДФЛ (13%) при ипотеке составит 260 000 (13% от 2 000 000) + 390 000 (13% от 3 000 000) = 650 000 руб. Это существенная сумма для большинства жителей России, так что знайте о своих правах и эффективно используйте налоговое законодательство в свою пользу!

Вычет по процентам ипотеки

Налоговый вычет – это сумма, которая уменьшает размер подоходного налога. Каждый работающий человек выплачивает государству 13% со своего дохода (заработной платы). В качестве поддержки граждан государство предоставляет возможность вернуть денежные средства, выплаченные в качестве налогов в различных жизненных ситуациях. Например, при приобретении жилой недвижимости c использованием ипотечного кредита и выплаты процентов по нему. Это имущественный налоговый вычет.

Существует два вида получения имущественного вычета:

- С общей стоимости приобретенного жилья в соответствии с договором.

- С расходов по выплатам ипотечных процентов.

В первом случае максимальная сумма для расчета вычета 2 млн. руб. независимо от стоимости имущества по договору. Если стоимость приобретенного жилья более 2 млн. руб., то в расчет берется именно эта сумма, то есть покупатель получит в качестве налогового вычета 13% от 2 млн. руб., что составляет 260 000 руб. Если стоимость недвижимости менее 2 млн. руб., то в расчет можно включить другую недвижимость, приобретенную в ипотеку, чтобы в результате получилась большая сумма.

Такой способ называют базовым или основным.

Во втором случае заемщик получает компенсацию по уплаченным процентам банку. По условиям договора он ежемесячно выплачивает проценты по ипотечному кредиту. В определенный период образуется сумма уже выплаченных процентов. В соответствии с действующим законодательством, максимальная расчетная сумма по ипотечным процентам 3 млн. руб. Таким образом, с этих расходов можно вернуть не более 390 тыс. руб., то есть 13% от установленной законом максимальной суммы. Вернуть часть оплаченных процентов можно единоразово или получать выплаты каждый год.

Это и есть налоговый вычет по процентам ипотеки.

Оба способа являются одним составляющим имущественного налогового вычета. Это означает, что заемщик может существенно сэкономить при приобретении жилья в ипотеку, воспользовавшись обоими способами. Максимальная сумма, подлежащая возврату, составит 650 тыс. руб. (260 тыс. руб. + 390 тыс. руб.).

Сначала необходимо оформить основной вычет, а затем по ипотечному проценту.

Кто имеет право на вычет по процентам ипотеки?

Воспользоваться правом могут граждане РФ и иностранцы, официально трудоустроенные и уплачивающие подоходный налог в установленном законом размере 13%.

Если жилая недвижимость приобретается в браке, то вычет может получить один из супругов, так как жилье оформляется в совместную собственность.

Общие условия предоставления имущественного налогового вычета по процентам ипотеки

- Доход должен быть официально подтвержден и соответствовать данным налоговой декларации.

- В кредитном договоре должно быть четко указано: цель кредита, сумма, полное описание объекта недвижимости.

- Возврат в размере 13% рассчитывается только с суммы процентов, а не с общей, которую платит заемщик банку ежемесячно. То есть от общей суммы отнимается основной долг и в расчет берется только сумма процентов.

- Воспользоваться имущественным вычетом можно раз в жизни.

- Неработающие люди пенсионного возраста, женщины в декрете или находящиеся в отпуске по уходу за ребенком, не могут на этот период обратиться в налоговую инспекцию за возмещением расходов по приобретению жилья. Однако, после возобновления трудовой деятельности эта возможность появляется.

- Возвращаемая сумма не может быть меньше суммы перечисленных налогов. Допустим, вы выплатили банку проценты в размере 2 млн. руб., 13% от них составляет 260 тыс. руб., а сумма перечисленных налогов 100 тыс. руб., то данную сумму вам и вернут. Оставшиеся 160 тыс. руб. вы будете получать пропорционально оплаченным налогам.

- В том случае, если в последующем приобретенное в ипотеку жилая недвижимость будет оформлена на несовершеннолетних детей, их родители имеют право на получение вычета, так как они выплачивали проценты по кредиту.

Как получить вычет?

Вариант 1: возврат НДФЛ с процентов по ипотеке в начале будущего года или в конце текущего.

Заявителем в налоговую инспекцию предоставляется декларация, кредитный договор, документы, подтверждающие уплату процентов по нему в текущем (или прошлом) году. Налоговая инспекция рассматривает и проверяет достоверность сведений, после чего перечисляет подлежащую возврату сумму на реквизиты заявителя.

Вариант 2: в течение года снижать налогооблагаемую базу на размер процентов и получать зарплату в большем размере.

В данном случае документы, подтверждающие оплату процентов по ипотечному договору, предоставляются непосредственно в бухгалтерию работодателя. Расходы по кредиту уменьшают объем заработка и соответственно, налога с него. Таким образом, размер зарплаты увеличивается.

Важно: обратиться за получением налогового вычета по процентам ипотеке можно в срок не более трех после оформления недвижимости на заемщика без обременений банка.

Документы для получения имущественного вычета на квартиру по ипотеке

- Документ, подтверждающий личность гражданина.

- Декларация по форме 3-НДФЛ.

- Справка из бухгалтерии формы 2-НДФЛ об перечисленных работодателем налогах.

- Кредитный договор о покупке недвижимости в ипотеку.

- Справка из банка об уплаченных процентах.

- Банковские реквизиты заявителя для получения выплат.

Данные документы передаются в налоговую инспекцию для рассмотрения и получения положительного решения. В том случае, если вы получите отказ, его можно обжаловать в вышестоящих подразделениях или в суде.

Сколько раз можно возвращать проценты по ипотеке

Ипотечный кредит – это тяжелое бремя для многих семей, а также единственная возможность купить себе жилье. Наверняка не все знают о том, что государство оказывает поддержку заемщикам и возмещает им 13% от уплаченных процентов, плюс к этому, если вы впервые покупаете жилье, имеете право на 13% от его стоимости в виде налогового вычета. Рассмотрим этот вопрос более подробно, а также сколько раз можно возвращать проценты по ипотеке.

Возврат подоходного налога

Для начала нужно коротко сказать о том, что после покупки жилья, покупатель имеет право вернуть 13% от его стоимости. Есть только небольшое ограничение, вычет осуществляется с суммы не более 2 млн рублей, то есть, например, если жилплощадь стоит 3,5 млн рублей, то вычет все равно будет только с 2 из них. Простыми словами, максимальная сумма возмещения составит 260 тысяч рублей (2000000×13%=260000).

У заемщиков есть вторая возможность, а именно вернуть 13% подоходного налога с процентов, уплаченных банку за пользование жилищным займом. Максимальная сумма, с которой осуществляется вычет составляет 3 млн рублей. Соответственно, максимум, на что может рассчитывать налогоплательщик – это 390000 рублей (3000000×13%=390000).

Обратите внимание, что данную выплату можно получить только в том случае, если размер процентов составит более 3 млн рублей, если сумма процента меньше то вычет исчисляется от нее.

К тому же к заемщику есть ряд требований:

- жилье находится на территории нашей страны;

- гражданин осуществляет трудовую деятельность в России;

- заемщик отчисляет подоходный налог;

Итак, вернуть подоходный налог с процентов по ипотеке вы можете только в том случае, если вы официально трудоустроены и переводите сродства в налоговую инспекцию. Вернуть налог можно только в том случае, если сумма уплаченных вами налогов не менее той суммы, которую вы ранее уплатили.

Например, вы купили квартиру и хотите вернуть подоходный налог. Ваша заработная плата 30 тысяч рублей, из них за год вы оплатили 3900×12=46800 рублей. Вам полагается выплата 260000 тысяч рублей, но за прошедший год вы не можете получить больше 46800, потому что больше вы не уплатили.

Выплаты по процентам по ипотечному займу будут выглядеть несколько иным образом. Рассмотрим, как происходит порядок выплат, а заодно и ответ на главный вопрос, сколько можно вернуть с процентов по ипотеке.

Порядок выплаты

У вас есть несколько вариантов, как вернуть подоходный налог в размере 13% от суммы уплаченных процентов по ипотеке. В первом варианте вы по мере выплаты процентов получаете возврат налога. Например, если ежемесячная сумма процентов, уплаченных банку, составит 20000 рублей, то вычет составит 2600 рублей. Именно эту сумму вы можете вернуть после оплаты подоходного налога.

В другом варианте вы можете получить средства после полного погашения ипотечного займа. И тут сумма единовременной выплаты будет полностью зависеть от размера выплат за год, то есть вы в сумме за отчетный период уплатили в налоговую инспекцию 100000 рублей, то возврат вы больше данной суммы не получите. А оставшаяся сумма переносится на следующий год, и так до тех пор, пока налогоплательщик не получит возврат в полном объеме.

Кстати, на возврат подоходного налога может претендовать не только заемщик, но и созаемщик.

Если ипотечный займ берет один из супругов жилищный кредит, то второй автоматически становится созаемщиком, и имеет имущественные права на приобретаемое жилье, соответственно также может претендовать на возврат подоходного налога. Только есть один нюанс – ответственность по выплате банку пропорциональна его праву владения жилплощадью, ровно, так же как и размер налогового вычета. Но постольку, поскольку супружеское имущество считается совместно нажитым, и они совместно ведут хозяйство, созаемщику нет необходимости оформлять вычет.

Сколько раз можно получить вычет

Итак, каждому трудоустроенному заемщику полагается возврат процентов по ипотеке. Сколько раз можно его вернуть? На самом деле такая возможность предоставляется заемщикам лишь один раз в жизни, то есть только по одному жилищному кредиту. Хотя вернуть подоходный налог с жилья вы можете несколько раз, пока общая сумма не составит 260 тысяч рублей.

Обратите внимание, что имущественные налоговые вычету регламентированы НК РФ статья 220.

Итак, сколько процентов возвращают по ипотеке? Каждый заемщик имеет право вернуть 13% от стоимости объекта недвижимого имущества и ровно столько же от суммы уплаченных банку процентов. Даже несмотря на то что это небольшая сумма, по сравнению со стоимостью ипотеки, она поможет хоть немного сэкономить бюджет в период выплаты жилищного кредита.