Как взять отсрочку по кредиту

Способы получения отсрочки по кредиту в Сбербанке в 2019 году

Кредит позволяет получить денежные средства для достижения определённой цели. Однако услуга предполагает погашение обязательств по определенной схеме, нарушать которую запрещено.

Спрогнозировать финансовое положение в долгосрочном периоде проблематично. Если человек понимает, что трудности временные, и портить кредитную историю не хочется, необходимо разобраться, как получить отсрочку по кредиту в Сбербанке.

Способы, позволяющие отсрочить платёж

Ранее финансовая организация позволяла перенести очередной платеж. Если клиент не мог внести денежные средств, он имел право попросить произвести закрытие обязательств в следующем месяце. Предоставленное время позволяло исправить финансовую ситуацию. Однако обычно правило распространялось лишь на взносы по потребительским кредитам. Перенести обязательный платеж по кредитной карте было нельзя.

Альтернативным способом выступали кредитные каникулы. Их продолжительность доходила до полугода. Чтобы воспользоваться льготой, клиент должен был обратиться в банк. Заявка оформлялась письменно. Представители финансовой организации рассматривали обращения. Если она одобрялась, клиент получал право не платить по кредиту в течение всего срока отсрочки. Однако сегодня подобная льгота устранена.

Существует ряд альтернативных способов, позволяющих клиентам справиться с временными финансовыми трудностями. Сбербанк предлагает заемщикам 2 варианта. Гражданин имеет право отсрочить выплату или осуществить реструктуризацию. В первом случае льготы предоставляются на срок 1-2 лет. Всё зависит от того, на какой период получен кредит.

1 Отсрочка выплат по кредиту

Получив отсрочку, клиент должен производить регулярное внесение процентов. Процедура выполняется при помощи пополнения карты или счета в зависимости от разновидности кредитования. Нарушение правила приведет к возникновению просрочки. Альтернативой выступает внесение средств с интернет-кошельков для погашения кредита. Однако счет в системе также придется предварительно пополнить. Выполнить действие можно, внеся средства на Киви кошелек с карты Сбербанка.

Однако метод позволяет облегчить кредитное бремя, поскольку сумма платежа будет значительно меньше. В результате финансовая нагрузка уменьшится. Клиент сможет выбраться из затруднительного положения.

2 Реструктуризация кредита как способ отсрочки

Альтернативой выступает реструктуризация займа. Суть процедуры состоит в коррекции условий закрытия обязательств по текущему кредиту. В результате может быть увеличен срок погашения обязательств или уменьшена сумма ежемесячного платежа.

Иногда банк соглашается изменить дату внесения денежных средств. Подбор способа погашения долга и корректировка условий закрытия задолженности осуществляется индивидуально. Всё зависит от обстоятельств, в которых оказался клиент.

Варианты отсрочки платежа по кредиту

Варианты отсрочки платежа по кредиту

Лица, имеющие право на получение отсрочки в Сбербанке

Важно понимать, что предоставление льготы — это право компании, а не её обязанность. Получив заявку клиента, банк не обязан незамедлительно корректировать условия ранее прописанные в договоре. Обычно учреждение соглашается одобрить требования, если присутствуют веские основания. Факт их наличия предстоит доказать документально. Обычно компания соглашается пойти навстречу в следующих ситуациях:

- Клиента уволили. Важно, чтобы процедура произошла не по собственной инициативе. Примером выступает сокращение с работы, уменьшение ежемесячной заработной платы или понижение в должности. Клиент обязан предоставить доказательства.

- Произошли события, предвидеть которые заранее было невозможно. Примером подобного выступает угон транспортного средства, взлом квартиры, авария или пожар. Финансовая организация может пойти навстречу потерпевшему. В результате будет предоставлена отсрочка платежа по кредиту. Однако гражданину предстоит предоставить подтверждающие документы. Их можно получить, обратившись в МВД, медучреждение или охранную фирму. Всё зависит от особенностей ситуации.

- В семье появился ребёнок. Этот факт дает возможность перенести платёж по ипотеке на срок до 12 месяцев. Иногда период продлевается до 3 лет. Всё зависит от Сбербанка. Чтобы подтвердить факт появления несовершеннолетнего на свет, необходимо предоставить справку о рождении ребёнка.

- Человек утратил трудоспособность. Возможно, если лицу присвоена инвалидность, или у него начались временные проблемы со здоровьем. В качестве подтверждающих документов во внимание принимаются справки социальных и медицинских учреждений.

- Близкий родственник тяжело болен, и ему требуется дорогостоящее лечение. Отсрочка предоставляется, если человек вынужден производить оплату счёта. Важно предъявить Сбербанку справки, подтверждающие этот факт. Заявки без дополнительной документации не рассматриваются, поскольку не все клиенты одинаково добропорядочны. Компания хочет получить гарантии того, что ее желанием пойти навстречу не воспользуются лица, которые просто не желают погашать задолженность и пытаются оттянуть срок.

- Присутствуют альтернативные обстоятельства. Если клиент столкнулся со сложной ситуацией, не вошедшей в вышеуказанный перечень, лицо тоже имеет право написать заявление с просьбой о реструктуризации.

Статистика показывает, что заявок на реструктуризацию одобряется не так много. Чтобы учреждение согласилось пойти навстречу клиенту, причина должна быть серьёзной. Если комиссия сочтёт ситуацию не столь важной, а факты недостаточно весомыми, анкету незамедлительно отклонят.

Аналогичное решение принимается, если присутствуют основания полагать, что лицо хочет совершить мошеннические действия. Если гражданина не устроила работа сотрудников Сбербанка, они нарушили законодательство РФ или выполнили иные неправомерные действия, можно написать жалобу.

Совет эксперта: Обращайтесь в учреждение до того, как у вас возникли просрочки. Если они уже присутствуют, вероятность выполнения реструктуризации снижается. Не стоит тянуть. Представители Сбербанка предпочитают сотрудничать с клиентами, которые пытаются найти решение и не скрываются от общения.

Действия, которые необходимо осуществить, чтобы получить отсрочку по кредиту

Решение по вопросу принимается не сразу. Столкнувшись с финансовыми трудностями, не стоит дожидаться возникновения просрочек. Нужно незамедлительно обратиться в финансовую организацию. Нельзя допускать просрочек, пока рассматривают заявку. Процедура может занять до 14 суток.

Процесс выполнения реструктуризации идентичен вне зависимости от того, в отношении какого кредита потребуется выполнить манипуляцию — целевого, потребительского или карты. Чтобы осуществить процедуру, необходимо действовать по следующей схеме:

- Посетить ближайший офис компании. При себе необходимо иметь паспорт.

- Подготовить заявку. Лучше использовать готовый образец. В документе потребуется указать причины потребности в выполнении действия. Затем важно приложить документы, подтверждающие сложившиеся обстоятельства.

- Получив документы, комиссия рассмотрит их. Процедура осуществляется в течение 2 недель. Все факты проверяются. Затем происходит вынесение окончательного решения. Банк уведомит гражданина о нём.

- Если вынесен положительный вердикт, происходит подписание нового соглашения. Он будет содержать изменённые условия погашения обязательств.

Обычно одобрение получают лица с положительной КИ. Поэтому важно не допускать просрочек.

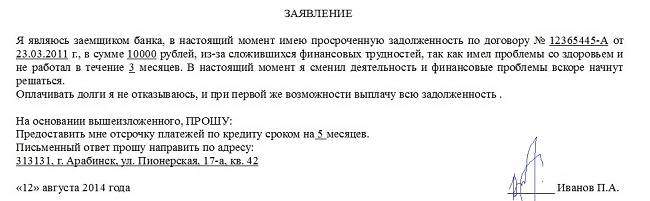

Оформление заявления

Оформление заявления

Вывод

Получение отсрочки платежа дает право клиенту сохранить безупречную кредитную историю. Лицо сможет временно облегчить финансовое бремя. В 2019 году клиенту предоставляется несколько способов временно снизить размер платежа.

Самым популярным из них выступает реструктуризация. Недостатком процедуры является отсутствие возможности отложить выплаты на определенный период восстановления финансовой ситуации. Некоторую сумму денежных средств заемщику всё равно придётся вносить ежемесячно.

Как получить отсрочку платежа по кредиту в банке

При оформлении кредита мало кто задумывается о финансовых проблемах, от которых заемщик не застрахован.

В целях сохранения взаимовыгодных отношений между кредитором и клиентом на законодательном уровне утверждена процедура оформления отсрочки при наступлении форс-мажорных обстоятельств. Однако существует категория заемщиков, которые пытаются всеми силами испортить отношения с банком.

Одни граждане пытаются добиться отсрочки из-за элементарной задержки заработной платы, другие же при возникновении малейших сокращений доходов. В таких условиях кредиторам непросто найти «золотую середину» установить баланс между требования заемщика и своими возможностями.

Что такое отсрочка платежа по кредиту?

Отсрочка по займу – это установленная законодательством прерогатива заемщика на перенос сроков выплат кредитных обязательств, в силу возникновения непредвиденных обстоятельств, которые не позволяют ему исправно платить за кредит. Из этого понятия можно заметить, что законодательство четко очертило основания, при которых банк должен идти навстречу клиенту. Клиент же в свою очередь обязан полностью аргументировать свое право на получение отсрочки.

Некоторые граждане, полагая, что банк не согласиться на условия отсрочки просто прерывают связь с кредитной организацией и ждут, пока нормализуются их финансовые возможности. Такой подход корнем отличается от принципов банка. Нужно понять что неустойка, которая появляться при просрочках заемщика не входит в интересы банка. Кредитору выгодно постоянно находиться в контакте с клиентами, чтобы прогнозировать свою дальнейшую политику.

Можно ли отсрочить платёж по кредиту?

Практика показывает, что из-за низкого уровня правой культуры большинство заемщиков и не подозревают о возможности отложения сроков взноса платежей. Вместо этого, люди бегают от коллекторов или берут дополнительные кредиты. Главное правило при возникновении сложностей с погашением займа – своевременное уведомление банка.

Основные формы предоставления отсрочки

- Заемщик погашает исключительно проценты. Это схема считается наиболее эффективной, польку кредитная нагрузка для заемщика становиться минимальной и ему предоставляется достаточно времени для поправления финансовых возможностей. Тело кредита не погашается, а платежи по процентам вносятся каждый месяц.

- Полная отсрочка. Доступен только надежным клиентам, которые имеют хорошую кредитную историю и не первый раз сотрудничают с банком. Характеризуется краткосрочным периодом – от 2 до 3 месяцев.

- Пересмотр условий путем реструктуризации займа. Клиент просит кредитора изменить действующие условия займа. Реструктуризация позволяет установить оптимальные условия, подходящие под индивидуальные возможности клиента. Процедура непростая, требует предоставления большого количества справок. Банки неохотно смотрят на подобную инициативу клиента, поскольку при реструктуризации прибыль кредитора снижается.

- Изменение графика платежей. Предусматривает возможность предоставления «кредитных каникул». Суть заключается в том, что заемщику предоставляется определенный период, в течение которого его полностью освобождают от кредитных обязательств, но с условием, что по окончании выделенного срока клиент сможет исправно вносить платежи.

Что происходит на практике?

Воспользовавшись одним из способов, заемщик получит возможность подправить свои денежные возможности или найти альтернативный источник дохода для продолжения сотрудничества с банком. Предоставление конкретной формы отсрочки будет зависть от объемов просрочек перед кредитором, а также возможностями самого банка.

На практике кредитные организации принимают заявление о предоставлении отсрочки, но условия подстраивают под себя и в конечном итоге клиент сильно переплачивает.

Как получить отсрочку по кредиту

Основным способом получения отсрочки по кредиту являться – подача заявления установленной формы . Заявление отражает сущность требований заемщика и возникшую проблему с оплатой кредита. Стоит отметить, законом не предусматривается определенный перечень моментов, которые должны соблюдаться при оформлении отсрочки. Прерогатива отнесена в ведение банка, который по своему усмотрению определяет условия и механизм пролонгация сроков.

Существуют банки, которые непосредственно в кредитном соглашении отражают условия предоставления отсрочки. В таком случаи клиенту остается действовать по инструкции кредитора. Кредитная организация может по-своему предусмотреть условия сроков, определить конкретный вид отсрочки, который будет применяться.

- Другая категория банков не фиксирует возможность предоставления отсрочки по кредиту. При возникновении обстоятельств, требующих продления или изменения условий, руководство банка созывает кредитный комитет, члены которой определяют целесообразность предоставления отсрочки.

- Например, клиенты Сбербанка могут самостоятельно выбрать удобную систему реструктуризации долга. Получить информацию об условиях отсрочки можно на портале Сбербанка. Информация является открытой, и каждый заемщик может оценить свои возможности перед оформлением займа.

- Реструктуризация кредита предусматривает возможность изменения условий в отношении всего займа, отсюда эта процедура устанавливается лишь в исключительных случаях, когда банк удостоверится в безвыходности заемщика.

Оформить отсрочку можно путем предоставления, следующего пакета документов:

- Справка, свидетельствующая о доходах гражданина.

- Трудовая книжка. Она свидетельствует о том, что работника уволили с места работы или перевели на другую работу.

- Справка о состоянии здоровья. Нужна, когда заемщик мотивирует свою неплатёжеспособность – ухудшением состояния здоровья.

- Паспорт заемщика.

- Справка из Пенсионного учреждения. Нужна, если клиент ссылается сокращение пенсионных выплат.

Статистика задолженности по кредиту в банках

Статистика задолженности по кредиту в банках

Кто может претендовать на отсрочку?

Получить отсрочку могут:

- Тяжелобольные люди, которые признаны нетрудоспособными в соответствии с медицинским заключением

- Клиенты, которые столкнулись с форс-мажорными обстоятельствами (попали в ДТП, оказались в эпицентре природных катаклизмов или подверглись краже имущества).

- Заемщики, которые сменили официальное место жительство. В этом случаи отсрочка предоставляться в течение нескольких месяцев пока человек будет адаптироваться к новым условиям.

- Временно лишившимся источника дохода. Это в основном работники, включенные в список сокращений.

Банк имеет право отказать заемщику в условиях предоставления отсрочки, если удостовериться что:

- клиент не предпринимал никаких шагов для достижения консенсуса с кредитором;

- ранее нарушал условия кредитного соглашения;

- с момента оформления кредита прошло меньше 6 месяцев;

- не предоставил веские аргументы своей неплатёжеспособности.

Что нужно учитывать

Отсрочка, в какой бы форме она ни устанавливалась – нежелательная процедура для банка. Это должен помнить каждый заемщик и нужно быть готовым к тому, что кредитор потребует максимальный объем доказательств, подтверждающий безвыходное положение.

К примеру, человек сетует на сложности в трудовой деятельности, то в первую очередь нужно собрать весь перечень справок которые подтверждают :

- увольнение работника;

- сокращение штаты и факт того, что заёмщик оказался в списке сокращенных;

- снижение заработной платы;

- перевод на другую должность.

Заключение

Отсрочка платежа – удобный инструмент, позволяющий банкам нормализовать отношения с клиентом. Заемщик, в свою очередь, получает возможность отодвинуть кредитный период на несколько месяц для восстановления платежеспособности. Основное преимущество отсрочки – обоюдный учет интересов кредитора и заемщика при взаимодействии в кредитных отношениях.

Отсрочка платежа по кредиту

otsrochka_platezha_po_kreditu.jpg

Похожие публикации

Отсрочка платежа по кредиту позволяет должнику отложить плановые выплаты банку на некоторый срок. Как правило, ее возможность и процедура предоставления прописывается в договоре займа. При отсутствии в документе такого пункта отсрочка платежа предоставляется только по доброй воле кредитора, согласного пойти навстречу заемщику.

Виды отсрочек по кредиту

Отсрочку платежа по займу иногда называют «кредитными каникулами». Они привлекательны тем, что определенный период времени, в течение которого заемщик не выполняет свои обязательства перед банком, к нему не применяют штрафных санкций. Хотя банки могут предусмотреть комиссию за предоставление отсрочки, она намного меньше, чем штрафы за просроченные платежи.

Кредитные каникулы предоставляются при необходимости изменить условия кредитного договора, когда существенно поменялись обстоятельства должника в сравнении с теми, что были при оформлении кредита (451-я статья Гражданского кодекса).

Отсрочка платежа в банке имеет три разновидности:

Полные каникулы – самый желанный вариант отсрочки, когда на некоторый срок заемщика освобождают от обязанности платить и основной долг, и начисляемые по нему проценты. Обычно он длится не более 3 месяцев. В частности, на нее могут рассчитывать граждане-должники, попавшие в сложную финансовую ситуацию (потеря работы, тяжелая болезнь, утрата имущества вследствие стихийного бедствия и т.д.). Если такая отсрочка предусмотрена договором, то, как правило, на время «заморозки» выплат банк продолжает начислять проценты на сумму займа, но возвращать их придется после окончания каникул.

Каникулы на «тело» кредита – наиболее распространенная форма отсрочки, так как кредитору она выгодна. Например, отсрочка платежа Сбербанка по кредитам малому бизнесу предоставляется именно по основному долгу. То есть сам долг заемщик в период каникул не возвращает, продолжая выплачивать лишь набегающие по нему проценты. При этом «тело» займа не уменьшается, а, значит, по окончании отсрочки размеры регулярных платежей заемщика неизбежно увеличатся. В зависимости от банка-кредитора, данный вид каникул может длиться от месяца до года.

Каникулы на проценты по кредиту – редкий вид отсрочки, так как банки не любят работать себе в убыток. Ведь такая отсрочка означает, что бесперебойно гасится основная сумма долга, но на определенное время приостанавливается выплата процентов. Тогда после каникул, когда «тело» займа уменьшится, сократятся и суммы процентных начислений.

Одна из форм отсрочки должна быть прописана в договоре займа. Если такого условия в договоре нет, клиент, попавший в тяжелую финансовую ситуацию, не сможет принудить банк к предоставлению отсрочки. Кредитор вправе в ней отказать. Также не следует в одностороннем порядке уходить на каникулы, перестав выполнять обязательства перед банком. Это явится не отсрочкой, а просрочкой платежа, грозящей должнику штрафными санкциями и судебным разбирательством с кредитором.

Что предлагают ведущие банки

Финансовые организации, борясь за клиентов, самостоятельно определяют условия отсрочки по кредиту – для юридических лиц, предпринимателей и граждан.

Сбербанк: отсрочка платежа по кредиту

Малому бизнесу и индивидуальным предпринимателям Сбербанк предлагает несколько видов кредитов, в частности:

«Бизнес-Инвест» – для инвестирования в строительство, приобретения недвижимости и другого имущества. Максимальная отсрочка (только по основному долгу) – 12 месяцев. Банк предупреждает, что столь длительный период установлен для отдельных категорий заемщиков, на усмотрение кредитора. Им учитывается платежеспособность компании или ИП, а также чистота кредитной истории по ранее погашенным (выданным) денежным займам.

«Бизнес-Недвижимость» – для покупки коммерческой недвижимости. Максимальная отсрочка по основному долгу составляет 12 месяцев. На нее также могут рассчитывать только платежеспособные, добросовестные заемщики.

«Бизнес-Доверие» – на текущие потребности коммерсантов. Каникулы по основному долгу – 3 месяца (независимо от того, оформляется ли кредит с залогом или без него).

Для частных заемщиков по потребительским кредитам отсрочка возможна по заявлению клиента, где излагаются основания для ее предоставления. Конкретные периоды на сайте не указаны, так как устанавливаются на усмотрение банка. К заявлению прикладываются документы, в том числе, подтверждающие изложенные в заявке факты.

Отсрочка кредитного платежа: ВТБ 24

У этого банка есть удобная услуга для клиентов, которая при оформлении кредита подключается бесплатно – «Кредитные каникулы». Через полгода со дня выдачи денежного займа она позволяет один раз в 6 месяцев пропустить любой из регулярных платежей. Он переносится на следующий период, одновременно увеличивая срок кредита.

Отсрочка платежа по ипотеке банком также предоставляется, но на иных условиях. Клиенту нужно доказать возникновение финансовых затруднений. При этом банк вправе не принять их во внимание и отказать в отсрочке.

Как взять отсрочку по кредиту?

Отсрочка может понадобиться любому заемщику, финансовое положение которого оставляет желать лучшего. Это самый простой способ решить проблему с долгом, при этом не испортив свой кредитный рейтинг.

Можно ли взять отсрочку по кредиту, прописано в вашем кредитном договоре, который перед походом в банк необходимо внимательно изучить.

Кто может претендовать на ее получение?

На лояльность банка могут рассчитывать всегда вовремя платившие по графику заемщики, у которых причина сложного финансового положения серьезная и может быть подтверждена соответствующими документами.

Принимаются такие уважительные причины отсрочки по кредиту:

- лишившиеся своего источника доходов;

- женщины, которые вышли в декретный отпуск или отпуск по уходу за ребёнком пока ему не исполнится 1,5 года;

- заемщики, которым нужно лечение или если в их семье тяжело заболел родственник;

- лица, которые остались без кормильца;

- заемщики, которые были вынуждены переехать в другой город;

- клиенты с материальными трудностями, которые от них не зависят (ставшие жертвой угона авто, ограбления, землетрясения, пожара и т.д.).

Скорее всего отказано будет таким лицам:

- заемщикам, которые уже допускали просрочки и халатно относились к выполнению своих обязательств;

- заемщикам с испорченным кредитным рейтингом;

- лицам, которые взяли кредит менее чем 3 месяца назад или тем, у кого срок действия кредитного договора через 3 месяца истекает;

- работникам, которые уволились с должности по собственному желанию и этому есть доказательство в виде записи в трудовой книжке;

- тем клиентам, которые пытаются мошенничать.

Какие документы могут понадобиться?

В первую очередь необходимо будет пойти в банк и там написать заявление. Обычно его форма стандартная, используется уже готовый бланк по форме банка. Обратите внимание, что идти нужно только в то отделение, где вами был подписан кредитный договор.

Перечень документов для отсрочки по кредиту, которые наверняка запросит банк:

- паспорт заемщика или другой документ, удостоверяющий его личность;

- выписку из трудовой об увольнении, справку из центра занятости о постановке на учет, справку о сниженном размере заработной платы;

- справку о беременности, рождении ребенка и выходе в декретный отпуск;

- справку из больницы о состоянии здоровья заемщика или его близкого человека, данные о том, что заемщику приходится содержать инвалида и т.д.

Для заемщиков, которые периодически допускали такие «мелкие» оплошности ответ на вопрос, можно ли взять отсрочку по кредиту, скорее всего будет отрицательным.

У некоторых банков отсрочка в принципе не предусматривается, так что перед обращением за помощью сперва важно изучить свой кредитный договор. Клиент в сложной ситуации также вправе просить о пересмотре графика внесения ежемесячных платежей.

Алгоритм оформления отсрочки

Если в кредитном договоре подробно описан процесс получения отсрочки, после подачи клиентом документов и заявления дальше все пойдет строго по алгоритму. В некоторых банках услуга активации продления платная, так что за нее возможно придется заплатить.

Если же в договоре вообще ничего не говорится об отсрочке, решение будет приниматься на основании имеющихся у заемщика документов и того, уважительная ли у него причина.

Если решение положительное, дальше схем продления может предлагаться несколько.

Основные виды

- Первая из них – изменения графика выплаты кредита, при этом срок кредитования увеличивается. Тем самым клиент получает уменьшенный ежемесячный платеж и увеличенный срок кредитования.

Из минусов подобной схемы можно выделить лишь один – продление срока кредита автоматически влечет за собой увеличение суммы переплаты, хоть и нагрузка на бюджет заемщика в рамках месяца снижается.

В том, как оформить отсрочку по кредиту, нет ничего сложного. Как только на руках будет новый график платежей, останется лишь в описанные в нем сроки вносить деньги.

- Вторая схема отсрочки – когда клиент получает освобождение (обычно от 30 дней до года) от уплаты тела долга, но ежемесячно он должен гасить проценты по договору.

Чаще всего именно такая услуга платная, так что за получение отсрочки будет взиматься около 10% от ежемесячного платежа в среднем (к примеру, на таких условиях кредитные каникулы можно получить в ВТБ-24). Использовать такую опцию разрешается не чаще раза в год и только при наличии у должника действительно уважительной причины.

Что делать если получен отказ?

Отказ желательно получить в письменной, а не устной форме. Если при этом мотив получения отсрочки серьезный, дальше необходимо обращаться в суд, который и пересмотрит условия кредитного договора.

С помощью такого метода даже получится перезаключить кредитный договор и изменить его валюту, вот только услуги опытного юриста оплатить все же придется.

Если все совсем плохо, но в сделке фигурирует залог, можно предложить банку его продать и на вырученные деньги закрыть тело кредита и проценты. Но в основной своей массе банки заинтересованы в выплате должниками своих долгов, пусть даже не в оговоренные изначально сроки.

Если к тому же у человека на руках будет пакет документов, доказывающих уважительную причину, отсрочка по платежам наверняка будет предоставлена.