Свифт платежи что это

Что такое SWIFT-код банка?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург.

Даже бывалые банковские клиенты обычно вспоминают о СВИФТ-коде лишь находясь за границей. Причина тому — специфика этой системы и кода в частности — SWIFT была создана для качественной и дешевой обработки международных транзакций. Платформа позволяет буквально забыть о границах, разных валютах и прочем, ведь с ее помощью управление финансами упрощается до возможного максимума.

Что такое SWIFT-код банка и зачем он нужен?

Представьте себе Землю с вечно спешащими людьми. Граждане самых разных стран переезжают с места на место, зарабатывают и тратят деньги. Их доходы зависят от региона и страны, выражены они в местной валюте. В каждой стране имеются собственные финансовые организации, которые позволяют взять кредит, получать проценты за размещение денежных средств и т.д. Именно банки помогают гражданам переводить друг другу деньги в независимости от того, где они находятся.

Но что если гражданин захотел отправить деньги в другую страну? Как учесть разницу валют, все комиссионные, как найти корреспондентский счет и прочие реквизиты, чтобы платеж точно дошел? В конце концов, как можно учесть культурные различия в финансовом секторе между страной получателя и страной отправителя? Как ответ на все эти вопросы и была разработана международная организация «S.W.I.F.T» — с ее помощью банки коммуницируют друг с другом, что позволяет проводить международные переводы быстрее, дешевле и легче.

Расшифровка аббревиатуры звучит так: «Society for Worldwide Interbank Financial Telecommunications». Перевести на русский язык это можно следующим образом: «Сообщество всемирных межбанковских финансовых каналов связи». Чтобы лишний раз не усложнять жизнь ни участникам организации, ни внешним банкам, СВИФТ код получил свое название в честь сообщества. Помните, что выражения «SWIFT» и «SWIFT code» в профессиональной финансовой среде обозначают разные вещи.

Код формируется по международному стандарту ISO 9362 (ISO 9362 — BIC). Кроме того, каждой стране мира присваивается свой код по системе ISO 3166. Часто сотрудниками разных банков используются отдельные коды внутри системы: SWIFT-BIC (Bank Identifier Codes), SWIFT ID, BIC code. Но они нужны лишь в особенных случаях, так что большинству пользователей попросту закрыт доступ к этим данным.

Итак, теперь понятно, что такое СВИФТ БИК. Он нужен для того, чтобы международные платежи поступали «куда нужно». По сути, СВИФТ-код — это такие же реквизиты, как и номер счета, только в данном случае SWIFT является реквизитом целого банка, а не счетов внутри него по отдельности.

Как он выглядит и где его можно узнать?

Код выглядит как сочетание цифр и букв; длина комбинации — от 8-ми до 11-ти символов. Причем код состоит из четырех смысловых групп, каждая из которых дает представление о характеристиках банка-получателя:

- Первые четыре символа всегда состоят из четырех латинских буквы. Это — уникальная часть кода, которая присваивается банку, исходя из звучания его английского названия. Например, Сбербанк по-английски называется «Sberbank», его первые четыре символа свифт-кода — «SABR». То же касается и ВТБ, хотя с ним связь менее очевидна: «VTB 24 (PJSC)» превратилось в «CBGU»;

- Последующие два символа указывают на страну, в которой зарегистрирован банк. Например, российские банки получают комбинацию «RU», а украинские – «UA». Указание страны присутствует в коде всегда, потому что многие банки регистрируют в других странах свои филиалы и дочерние компании. Указание страны порой является единственным способом разделить главный офис какого-либо банка и его многочисленные дочерние компании в других странах;

- Последующие два символа обозначают местонахождение банка внутри страны. К примеру, «MM» указывают на регистрацию в Москве, «3T» на Тольятти, а «8X» – на Благовещенск;

- Последние три символа могут как присутствовать, так и отсутствовать. Они дают уточнение, в какой именно филиал должны поступить денежные средства. Если, в соответствии с формой документа, графу нужно заполнить именно 11 символами SWIFT кода, вместо последних трех символов вводят ХХХ. Так вы показываете, что конкретный филиал банка не имеет особого значения — главное, чтобы деньги в принципе пришли на нужный счет в нужном банке.

Ну что же, с теорией разобрались — перейдем теперь к практике. SWIFT code Тинькофф Банка — TICSRUMMXXX. По нему можно понять, что банк находится в России, а зарегистрирован в Москве. Код российского Сбербанка — SABRRUMM. Тоже видна регистрация в Москве. По коду ЗАО «Альфа-Банк» — ALFABY2X, — можно понять, что банк находится в Беларуси с минской регистрацией.

А как же узнать этот код? Где это можно сделать?

Во-первых, эту информацию очень легко получить в интернете. Зачастую даже не нужно целенаправленно идти на сайт банка — достаточно в любой поисковик написать «Swift код такого-то банка». Правильные результаты будут в самом верху поисковой выдачи. Однако, сайты иногда могут врать, поэтому не будет лишним перестраховаться и выяснить код из других источников информации.

Во-вторых, сотрудники банка обязаны предоставить вам эти реквизиты по первому же запросу. Это значит, что вы можете обратиться за кодом как лично в отделении, так и удаленно по телефону горячей линии. Часто сотрудники отвечают в чате на сайте банка или по адресу электронной почты.

В-третьих, если вы не доверяете непроверенным источникам, получить надежную информацию можно на сайте Российской Национальной Ассоциации SWIFT (РОССВИФТ) в разделе «SWIFT-коды всех банков России». Те же сведения доступны и на сайте Центрального Банка РФ в специальном справочнике. Это займет больше времени, зато вы точно будете уверены в реквизитах вашего банка.

Что такое Swift перевод и в чем его особенность?

Мы уже затрагивали тему международных переводов, но еще не отвечали на вопрос, что такое свифт перевод денег. Так называется международный перевод, где деньги поступают от банка к банку через сеть SWIFT. А т.к. внутри системы уже полностью отлажены процессы принятия и перевода денег, в итоге отправить деньги можно очень быстро и недорого. Особенность перевода выражена в прямом перечислении денег банку получателя. Для этого нужно знать SWIFT code этого самого банка.

Главное удобство такого отправления заключается в том, что разница между странами и валютами словно стирается: без каких-либо проблем можно отправить сумму до 5000 долларов в любую точку мира. Комиссия при этом будет более чем демократичной: порядка 1% от суммы, но не меньше 15 долларов — для международного финансового обслуживания это замечательный результат.

Деньги дойдут за 2-3 суток. Получателю нужно будет только явиться в свой банк, куда переслал деньги отправитель. Если деньги поступили в конкретный филиал, то, соответственно, туда и нужно идти получателю. Снятие средств возможно как в местной валюте, так и в валюте отправления (если они различаются).

Минус свифт-транзакции в том, что далеко не все банки подключены к международному банковскому сообществу. Это в особенности касается маленьких коммерческих банков. Поэтому проще всего отправить или получить деньги, будучи клиентом крупной банковской организации вроде Сбербанка, ВТБ, Россельхозбанка и т.п.

Кроме того, система разработана таким образом, что она в первую очередь ориентирована на удобное проведение международных транзакций. В связи с этим пользоваться Swift-платежами внутри одной страны зачастую нецелесообразно: скорость обработки платежа ниже, а вот комиссия, наоборот, подчас выше.

Краткое резюме статьи

Что такое Swift код Сбербанка? По сути — всего лишь дополнительный реквизит, без которого невозможно совершать транзакции внутри системы SWIFT. Однако, только благодаря этой платформе стало возможным быстрое и дешевое отправление денег в другую страну. Именно поэтому стоит помнить, что такое свифт-код и какой код у вашего банка — с помощью этой информации можно всегда держать руку на пульсе финансовых событий, даже если вы находитесь в другой стране.

Свифт платежи что это

Международный перевод денег – SWIFT-перевод

Международные денежные переводы – это в основном межбанковские переводы, только в этом случае два банка оказываются в разных странах, что несколько усложняет ситуацию. Принцип банковского обслуживания корреспондентов все еще применяется, что означает, что два банка должны иметь установленные отношения, чтобы облегчить перевод.

Международный перевод денег обычно осуществляются в сети SWIFT (СВИФТ) , что означает: Общество всемирных межбанковских финансовых телекоммуникаций , и это безопасная система обмена сообщениями, которую банки используют для быстрой отправки друг другу информации, включая инструкции по международным банковским переводам.

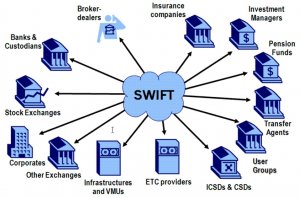

Сеть SWIFT включает в себя более 10 000 банков и финансовых учреждений в более чем 200 странах, но она включает не все банки .

Определение

Система SWIFT работает как авиакомпании. Инструкции по переводу отправляются из банка отправителя в банк получателя, но не всегда напрямую – иногда инструкции по переводу должны проходить через некоторые банки-посредники.

Важно отметить , что на самом деле не ваши деньги отправляются через SWIFT, а только инструкции по их списанию с вашего банковского счета и добавлению его на банковский счет получателя.

Преимущества и недостатки SWIFT платежей

Система SWIFT позволяет этим учреждениям безопасно отправлять и получать информацию о финансовых операциях стандартным способом. Это в конечном итоге позволяет отправлять деньги из одного банка в другой, практически в любую точку мира и в разных валютах.

Но эта система далека от совершенства. SWIFT на самом деле не отправляет деньги, он просто отправляет сообщения между банками. Из-за этого для перевода фактических средств необходимо использовать другие системы, требующие большего вмешательства человека, а это, в свою очередь, замедляет переводы SWIFT. Более того, сложный характер этих переводов обычно влечет за собой плату, которая почти всегда передается потребителям.

Говоря о сборах, как правило, существуют сборы, связанные с осуществлением переводов СВИФТ. Вероятно, будет взиматься комиссия за исходящий международный перевод, взимаемая вашим банком, и каждый из банков-посредников имеет право на комиссию, вычтенную из суммы перевода. Банк получателя обычно также взимает плату за входящий международный перевод.

И, если валюту нужно будет обменять, один из банков-посредников, вероятно, осуществит конвертацию по повышенному обменному курсу, что принесет дополнительную прибыль. Средний спред составляет 4-6%, что может сложиться.

Таким образом, хотя система SWIFT является безопасным способом отправки заказов на международные денежные переводы, вы можете увидеть, как могут сложиться связанные с этим расходы.

Порядок внесения средств (клиент-сервис)

Как правило, сделать международный перевод довольно просто, хотя этот процесс будет зависеть от того, какой банк вы используете. Некоторые банки разрешают отправлять запросы на международные банковские переводы онлайн, через мобильное приложение или по телефону, в то время как другие требуют отправки по факсу или по почте, а во многих даже требуется личное посещение филиала.

Перечисление средств (счет-фактура)

В зависимости от взаимоотношений банка существует два способа осуществления перевода:

Если оба банка имеют прямые отношения друг с другом или, другими словами, если Банк 1 имеет коммерческий счет в Банке 2 и наоборот. Поскольку банки имеют прямые отношения, они могут легко перемещать средства, что сводит комиссию к минимуму и позволяет быстро осуществить перевод.

- Банки не имеют прямого отношения

Если банки не имеют прямых отношений, необходимо найти один или несколько банков-посредников, чтобы облегчить перевод, поскольку ни один из банков не имеет счетов друг с другом, SWIFT найдет посредника, в котором оба банка имеют коммерческие счета – назовем его «Банк X». Как только посредник найден, средства могут быть обработаны в конце дня (или на основе некоторого другого заранее определенного графика).

Вам также необходимо собрать некоторую необходимую информацию, прежде чем отправлять запрос на перевод, который также будет варьироваться в зависимости от банка.

В целом, для регулярного международного банковского перевода вы должны знать:

- Наименование и адрес банка получателя.

- Номер счета получателя или IBAN (Международный номер банковского счета).

- BIC / SWIFT код банка получателя.

- Сумма перевода и валюта его получения.

- Причина перевода.

- Кто будет оплачивать сборы (обычно вы можете оплатить их все самостоятельно, разделить с получателем или поручить его получателю).

Как снимать SWIFT-перевод

Стоит отметить , что , как и многие другие системы денежных переводов , эта система позволяет осуществлять переводы , не связанные с инвестиционной или хозяйственной деятельностью ; иными словами , все переводы не должны быть коммерческого характера . Поэтому никогда не указывайте никаких ссылок на договоры при назначении . Вы также должны сделать правило , чтобы всегда договариваться о валюте перевода , поскольку , если , например , иену вам отправлено , оплата займет некоторое время , это не всегда удобно , поэтому надо договориться о передаче в валюте , относящейся к категории исключений .

Сроки перевода и зачисления

В дополнение к тем сборам, которые могут быстро накапливаться, международные банковские переводы имеют и другой недостаток – они не всегда такие быстрые, как может указывать их название. Как правило, процесс отправки банковского перевода является одной из самых быстрых и простых частей. Вам необходимо собрать необходимую информацию, а затем передать ее в банк любым приемлемым для вас способом. Если ваш банк предлагает международные банковские переводы онлайн, это можно сделать за считаные минуты. Если требуется, чтобы вы лично запросили перевод в филиале, это займет немного больше времени.

Сколько времени потребуется банку для обработки и повторной отправки вашего перевода, зависит от банка и его конкретной политики. Как правило, электронные переводы будут обрабатываться только в рабочие дни, если они будут запрошены до окончания рабочего дня банка. Эти сроки будут варьироваться, но вы можете найти время международных переводов для некоторых из самых популярных банков США.

Если вы подаете запрос на перевод в рабочий день до истечения времени, установленного вашим банком, он должен быть обработан в тот же день. В противном случае он будет обработан на следующий рабочий день. Средства на перевод и любые комиссии за перевод обычно списываются с вашего счета во время обработки банковского перевода.

Но только потому, что ваш банк обрабатывает международный перевод в этот рабочий день, не означает, что он поступит на банковский счет вашего международного получателя в тот же день. На многих сайтах указывается, что международный телеграф обычно должен прибыть в течение 1-5 рабочих дней.

Надеемся, данная информация помогла понять, что такое SWIFT-переводы и для чего они нужны. Поэтому, делая вывод, можно с уверенностью сказать – это гениальная система перевода денежных средств за рубеж.

Международные платежи в системе SWIFT

Что такое СВИФТ?

Каждый предприниматель, занимающийся международной коммерческой деятельностью, сталкивается с необходимостью осуществлять международные платежи. Например, оплата поставленного товара или оказанной услуги осуществляется путем перечисления денежных средств с банковского счета своей компании на банковский счет организации-контрагента.

Аналогичным образом происходит предоставление заемщику средств по договору займа, выплата дивидендов иностранному акционеру, перечисление авторского гонорара и другие разнообразные операции. Кроме того, важнейшее значение для клиента имеют сроки исполнения международных платежей.

Однако, далеко не всем знакомы практические механизмы реализации таких платежей банками, особенно в случаях, когда организации-контрагенты не только зарегистрированы в различных юрисдикциях, но и имеют свои расчетные счета в банках разных стран.

В настоящее время международные платежи осуществляются посредством всемирной системы межбанковских коммуникаций SWIFT (от англ. Society for Worldwide Interbank Financial Telecommunications — Сообщество всемирных межбанковских финансовых телекоммуникаций), которая объединяет большинство ведущих банков практически всех государств мира, в том числе и России. Данная система была создана в целях стандартизации и рационализации межбанковских платежных операций и минимизации ряда рисков (ошибочного направления платежей, фальсификации платежных поручений и пр.)

Как происходит исполнение международного платежа?

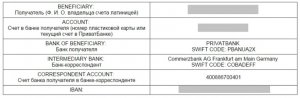

Как правило, клиент банка (отправитель средств) самостоятельно формирует платежное поручение с помощью системы «банк-клиент» через Интернет либо посредством направления в банк авторизованных факсовых инструкций. Для этого ему достаточно знать реквизиты получателя средств (юенефициара): его наименование, адрес, номер банковского счета, а также наименование, адрес и SWIFT (СВИФТ-код) банка получателя. Клиент самостоятельно вводит сумму и назначение платежа, а также определяет дату зачисления средств (дату валютирования) и вариант списания банковских комиссий (детали расходов).

На основании направленного клиентом платежного поручения банк плательщика формирует сообщение унифицированного формата для банка бенефициара. Сообщение формата МТ103 (относится к категории «клиентские переводы и чеки») предназначено для передачи инструкций о переводе денежных средств и направляется банком по поручению клиента в банк, обслуживающий бенефициара платежа. Платежные поручения могут обрабатываться и исполняться банком либо в автоматическом режиме (в случаях, когда речь идет о небольших суммах), либо под контролем сотрудников операционного подразделения банка.

По совершенному платежу клиент, как правило, имеет возможность просмотреть через свой интернет-банк как оригинал своего платежного поручения, так и подтверждение платежа, которое часто называют «свифтовка» (по сути это — само сообщение SWIFT, адаптированное в текстовый или табличный вид для удобства чтения пользователем). Также подтверждение об исполнении платежа (свифтовка, авизо) может автоматически направляться банком клиенту на адрес его электронной почты. Таким образом, клиент будет располагать полной информацией об исполнении банком своего платежного поручения.

Аналогичным образом клиент, при необходимости, может направить в банк инструкцию об уточнении, изменении (коррекции) либо отмене платежного поручения, а также о расследовании платежа, которое бывает необходимо в случае, если списанные со счета клиента денежные средства не поступили бенефициару.

Реквизиты, сроки, стоимость платежей

Остановимся подробнее на важнейших из вышеназванных элементов платежного поручения СВИФТ.

BIC (Bank Identifier Code) – это код-идентификатор получателя сообщения, представляющий собой уникальную буквенно-цифровую комбинацию, выступающую «адресом» конкретного банка в сети SWIFT (данный код также часто называют «СВИФТ-кодом» банка). BIC состоит из восьми или одиннадцати знаков (последние три знака в одиннадцатизначном BIC являются кодом филиала или отделения банка). В случае отсутствия точной информации о конкретном филиале банка получателя средств, в качестве последних трех символов одиннадцатизначного BIC указываются буквы XXX. Такой BIC будет означать головной офис банка и все его отделения.

СВИФТ-код (BIC) имеется и у большинства российских банков (Россия занимает одно из первых мест в мире по количеству пользователей SWIFT). Однако, данный код используется в качестве неотъемлемого платежного реквизита лишь для международных платежей. Для совершения платежей внутри России (между российскими банками) СВИФТ-код не требуется, а в платежных документах указывается внутрироссийский банковский идентификационный код (БИК).

Дата валютирования — это дата, в которую сумма платежа зачисляется на счет получателя. Соотношение даты отправки платежного поручения и даты валютирования определяет срочность исполнения платежа. Когда требуется срочно перечислить деньги, клиент может указать в качестве даты валютирования текущий день, то есть день отправки платежного поручения. Следует обратить внимание, что в большинстве банков за срочное исполнение платежа предусмотрена дополнительная комиссия.

Также необходимо учитывать, что датой валютирования может быть только рабочий день, а также принимать во внимание время отправки платежного поручения и возможности банка (банки, как правило, обрабатывают срочные платежи до определенного часа текущего рабочего дня по местному времени); необработанные на конец банковского дня платежные поручения обрабатываются в первоочередном порядке на следующий рабочий день). Кроме того, на срок исполнения влияет и маршрут, определяемый банком для проведения конкретного платежа исходя из имеющейся у банка сети банков-корреспондентов в различных регионах мира.

Коды комиссий OUR, SHA, BEN (детали расходов) показывают, за чей счет будут взиматься банковские комиссии.

Опция OUR, которую выбирает клиент, означает, что расходы по оплате всех комиссий будет нести отправитель платежа (то есть соответствующая сумма комиссии будет списана со счета отправителя сверх отправляемой суммы).

Вариант SHA предполагает совместную оплату комиссии: отправитель платежа оплачивает комиссии своего банка, а комиссии остальных задействованных банков (банков-корреспондентов и, в ряде случаев, банка-получателя) — оплачиваются за счет получателя (то есть из суммы платежа).

При выборе варианта BEN комиссии всех банков оплачиваются бенефициаром (то есть все комиссии удерживаются из суммы самого платежа). Таким образом, поскольку международный платеж, в большинстве случаев, проходит через несколько банков, его общая стоимость складывается из сумм комиссий банка-отправителя, банка-получателя и банков-корреспондентов.

Ограничения, о которых необходимо помнить

Факторами, потенциально способными осложнить или замедлить исполнение международных платежей, могут стать существенные отклонения осуществляемых клиентом платежей от параметров, заявленных им при открытии счета (в частности, характера, объемов и назначения платежей). Также это могут быть проводимые банком мероприятия по предупреждению легализации (отмыванию) денежных средств, полученных преступным путем.

Однако, прозрачная (подтвержденная документально) и понятная банку структура договорных обязательств сторон позволяет минимизировать риск задержки или отказа в исполнении платежа. Как правило, документом, требуемым от клиента для подтверждения того или иного платежа, служит копия контракта или инвойса.

Наконец, необходимо иметь в виду, что банки могут отказать в исполнении поручения о переводе средств в банки государств, на которые наложены международные санкции, в частности, на основании резолюций Совета Безопасности ООН (напр., Афганистан, Иран, КНДР, Сомали и др.), либо государств, с которыми у государства банка-отправителя средств отсутствуют дипломатические или торговые отношения.

Таким образом, современный этап развития сети SWIFT отличает высокий уровень безопасности и сохранности сведений, передаваемых в межбанковских сообщениях. Наличие общепринятого международного стандарта передачи финансовой информации, позволяет банку не только автоматизировать обработку данных, но и полностью контролировать все поступающие распоряжения, а также с наибольшей точностью и в кратчайшие сроки выполнять соответствующие финансовые операции. Кроме того, унифицированный формат сообщений СВИФТ позволяет снять языковые барьеры и значительно уменьшить различия в практике проведения банковских операций.

Что такое SWIFT платежи

SWIFT – это аббревиатура, которая расшифровывается как Society for Worldwide Interbank Financial Telecommunications. В переводе – Сообщество всемирных межбанковских финансовых телекоммуникаций или просто система международных межбанковских платежей.

Основано это сообщество было в 1973 году при участии 239 банков из 15 стран мира. На 2010 год, это сообщество уже включало более 9000 банков из 209 государств. Основан SWIFT был в Бельгии и соответствовал законодательству этой страны. В данный момент головной офис сообщества также расположен в Брюсселе. Каждому банку в этом сообществе присваивается свой уникальный код, который называется SWIFT-BIC или SWIFT-ID, а каждому юридическому или физическому лицу, которое участвует в платежах, присваивается уникальный код, именуемый IBAN. По сути, IBAN – это что-то вроде номера счёта в банке. Чтобы перевести деньги в этой платёжной системе, достаточно знать всего 2 реквизита: SWIFT код банка получателя и IBAN самого адресата.

С момента основания SWIFT стал самой популярной международной платёжной системой и не собирается сдавать свои позиции. Ежедневно в сообществе SWIFT осуществляется несколько миллионов платежей, а ежегодно через эту систему проходит более 2,5 млрд. транзакций.

Преимущества и недостатки SWIFT

Плюсы:

- высокая скорость доставки перевода. Среднее время доставки в любую точку мира составляет 20 мин. для обычного или 1,5 мин. для срочного сообщения;

- отсутствие ограничений по сумме платежа;

- высокая надёжность в сохранности конфиденциальной информации, которая обеспечивается широким спектром организационных и технических мер;

- широкий выбор валют, которыми оперирует система;

- тарифы ниже, чем в других системах;

- широкое распространение и популярность в мире, что позволяет осуществлять платежи почти в любую страну;

- гарантии своевременной доставки перевода. В случае нарушения срока доставки по вине системы, SWIFT покрывает возникшие убытки клиентов.

Минусы:

- необходимость предоставления в банк довольно внушительного пакета документов;

- с 2011 года, госдеп США взял контроль над этой системой и осуществляет мониторинг платежей;

- не каждый банк, а тем более малый или средний, способен стать участником системы SWIFT из-за довольно внушительного вступительного взноса.

Для чего нужны SWIFT – платежи

Платежи в системе SWIFT – это очень быстрый, надёжный и удобный способ оплаты товаров и услуг за границей. С помощью этой системы можно быстро и легко оплатить покупки, заплатить за учёбу, заказать и оплатить номер в гостинице, заплатить за лечение или отдых. Кроме того, это простой способ обыкновенного перевода денег родственникам или знакомым. Переводить деньги в этой системе может как простой человек, так и любая организация. Получателем также может быть кто угодно.

Как работает SWIFT в Украине

Одним из самых активных операторов системы SWIFT на Украине является ПриватБанк. Этот банк имеет много корреспондентских счетов в зарубежных банках, что помогает осуществлять переводы за рубеж в кратчайшие сроки и без лишних бюрократических проволочек.

В реалиях Украины существуют некоторые законодательные ограничения для денежных переводов за границу. Такие ограничения, в принципе, есть в любом государстве и они существенно не влияют на удобство использования платежей SWIFT.

Любой гражданин Украины или физическое лицо может осуществить перевод в системе SWIFT за границу иностранной валюты только в некоммерческих целях. Этот перевод не должен быть связан с инвестиционной или предпринимательской деятельностью. Также сумма перевода без предоставления подтверждающих документов в иностранной валюте в один операционный день не может превышать эквивалент в 15 000 гривен. Ограничений по сумме в месяц или в год нет. Кроме того, для оформления денежного перевода существует обязательный перечень документов, которые необходимо предоставить в банк, а так же перечень реквизитов, которые нужно указать в платёжном документе. Для граждан Украины (резидентов) условия осуществления платежа отличаются от условий и необходимого пакета документов, который нужно иметь лицам, которые не являются гражданами Украины (нерезидентам).

Если клиент имеет только долларовый счёт, делать переводы в любой валюте в Приватбанке можно благодаря услуге «Автоконвертация».

В настоящее время ПриватБанк предоставляет возможность использования SWIFT платежей в своей системе интернет банкинга – Приват24. Это даёт возможность получить доступ ко всем преимуществам международной системы SWIFT, прямо не выходя из дома.

Для юридических лиц, правила SWIFT – переводов отличаются от аналогичных правил для физических лиц. Здесь также имеются некоторые специфические моменты.

Гарантированный срок доставки денежного перевода в системе SWIFT в Приватбанке от 1 до 3 суток.

Подробнее о том, как получать или отправлять SWIFT – переводы можно прочитать здесь и здесь.