Что такое валютный контроль в банке

Валютный контроль

Валютное регулирование дополняется валютным контролем. Главная цельвалютного контроля определена законодательством и состоит в обеспечении соблюдения валютного законодательства при осуществлении валютных операций.

В РФ валютное регулирование и контроль осуществляется в соответствии с Законом РФ “О валютном регулировании и валютном контроле” от 10.12.2003г.№173-ФЗ, с инструкциями ЦБ РФ и др.

Валютный контроль– это комплекс нормативно закрепленных административных и организационных мер, осуществляемых специально уполномоченными на основании закона государственными органами или иными организациями (например, уполномоченными банками в качестве агентов валютного контроля) и направленных на реализацию порядка совершения валютных операций и сделок в части валютных ограничений, а также мер по выявлению, предупреждению и пресечению нарушений этого порядка.

Основными направлениями валютного контроля являются:

· Определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий и разрешений.

· Проверка выполнения резидентами обязательств в валюте перед государством, а также обязательств по продаже валюты не внутреннем валютном рынке России

· Проверка обоснованности платежей в валюте.

· Проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в рублях (т. е. в валюте Российской Федерации).

Объектами валютного контроля являются: 1) поступление в Российскую Федерацию валютной выручки от экспорта товаров; 2) обоснованность платежей в иностранной валюте за импортируемые товары; 3) совершение бартерных сделок, предусматривающих перемещение товаров через таможенную границу Российской Федерации либо выполнение работ, предоставление услуг и результатов интеллектуальной деятельности, выраженных в материально-вещественной форме; 4) рублевые расчеты резидентов с нерезидентами при осуществлении, экспортных и импортных операций.

Можно выделить еще один объект валютного контроля – это валютные риски, связанные со всеми вышеперечисленными объектами. Для банков в этом случае валютный контроль означает установление и проверку выполнения ими лимитов открытой позиции.

Основными формами валютного контроля являются:

· регистрация и статистический учет валютных операций;

· контроль за соблюдением валютного законодательства при совершении сделок и операций с валютными ценностями;

· контроль за исполнением субъектами валютных правоотношений своих юридических обязанностей в отношении государства;

· контроль за объективностью и полнотой учета и отчетности по валютным операциям;

· контроль за обоснованностью осуществляемых международных платежей в валюте;

· применение мер юридической ответственности за нарушение валютного законодательства;

· сбор, хранение и обмен информацией по валютному контролю между полномочными органами.

Состав органов валютного контроля, а также права и обязанности органов и агентов валютного контроля и их должностных лиц регламентируются ЗВР и ВК (ст. 22, 23). Органами валютного контроля в Российской Федерации являются Центральный банк РФ, федеральный орган (федеральные органы) исполнительной власти, уполномоченный (уполномоченные) Правительством РФ (ч. 2 ст. 22), которые отвечают за организацию такого контроля и непосредственно участвуют в нем.

Валютный контроль в Российской Федерации осуществляется Правительством Российской Федерации, органами и агентами валютного контроля. Правительство Российской Федерации обеспечивает координацию деятельности в области валютного контроля федеральных органов исполнительной власти, являющихся органами валютного контроля, а также их взаимодействие с Центральным банком Российской Федерации. Правительство Российской Федерации также обеспечивает взаимодействие не являющихся уполномоченными банками профессиональных участников рынка ценных бумаг и таможенных органов как агентов валютного контроля с Центральным банком Российской Федерации.

Основным органом валютного контроля является Банк России, он функционирует в этом качестве как непосредственно, так и через уполномоченные банки.

Центральный банк как орган валютного контроля в пределах своей компетенции имеет право:

1) выдавать предписания об устранении выявленных нарушений актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) применять установленные законодательством Российской Федерации меры ответственности за нарушение актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

Центральный банк Российской Федерации осуществляет контроль за проведением валютных операций кредитными организациями, а также валютными биржами.

Центральный банк как валютный контролер использует разные методы. При валютном контроле за экспортно-импортными операциями применяются лицензирование, паспортизация операций, декларирование товаров (процедура заполнения и представления таможенному органу грузовой таможенной декларации при таможенном оформлении товаров), инспектирование.

Центральный банк Российской Федерации осуществляет взаимодействие с другими органами валютного контроля и обеспечивает взаимодействие с ними, а также с таможенными органами уполномоченных банков как агентов валютного контроля в соответствии с законодательством Российской Федерации.

Контроль за осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями или валютными биржами, осуществляют в пределах своей компетенции федеральные органы исполнительной власти, являющиеся органами валютного контроля, и агенты валютного контроля.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку РФ, а также не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчётные федеральному органу исполнительной власти по рынку ценных бумаг, и территориальные органы федеральных органов исполнительной власти, являющихся органами валютного контроля. Они в соответствии с законом привлекаются к участию в валютном контроле.

Согласно статье 23 ч.1 ЗВР и ВК органы и агенты валютного контроля и их должностные лица в пределах своей компетенции и в соответствии с законодательством Российской Федерации имеют право:

1) проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

3) запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов. Обязательный срок для представления документов по запросам органов и агентов валютного контроля не может составлять менее семи рабочих дней со дня подачи запроса.

Не нашли то, что искали? Воспользуйтесь поиском:

Валютный контроль в банке

Для банковской системы операции по инвалюте являются самым обычным делом и подлежат контролированию со стороны государства. Поэтому будет интересным выяснить, что собой являет это контролирование, кто его осуществляет и каково его значение для клиентов.

Для банковской системы операции по инвалюте являются самым обычным делом и подлежат контролированию со стороны государства. Поэтому будет интересным выяснить, что собой являет это контролирование, кто его осуществляет и каково его значение для клиентов.

Валютный контроль в банке: чем поможет клиентам

Вопрос актуален и интересен в первую очередь для клиентов, которые зачастую (если не всегда) заключают подобные сделки. Учитывая повышенный гос. интерес к данным операциям, клиенты должны ознакомиться с устройством и полномочиями контролирующих органов, а также иметь понимание о сущности контрольной процедуры. Эти знания помогут клиентам быть уверенными в своих действиях и не переживать по поводу нарушения «буквы закона».

Что нужно знать клиентам о системе валютного регулирования и контроля

Система органов, осуществляющих валютный контроль (далее – ВК), многоуровневая. Закон (его название – «О валютном регулировании и валютном контроле») предлагает такой исчерпывающий список:

- Правительство;

- Органы контроля, которые включают в себя Центробанк, а также федеральный(-е) орган(-ы) исполнительной власти (должен (-ы) быть обязательно уполномочен (-ы) на это органом первого уровня);

- Агенты контроля, которыми являются все уполномоченные банки (полномочия дает Центробанк); неуполномоченные банки, имеющие статус профессионального участника рынка по ценным бумагам (далее – ЦБ); «Внешэкономбанк»; таможня и налоговая;

Данные организации имеют различные полномочия по осуществлению ВК, что связано со спецификой их деятельности.

Осуществление валютного контроля в банке: по каким операциям происходит

Контролированию подлежат сделки:

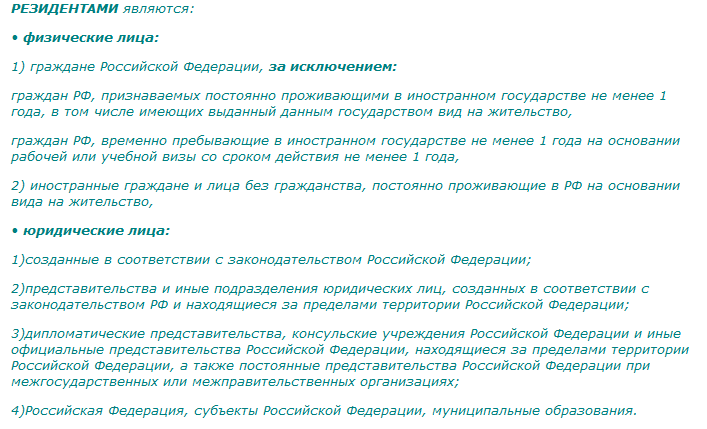

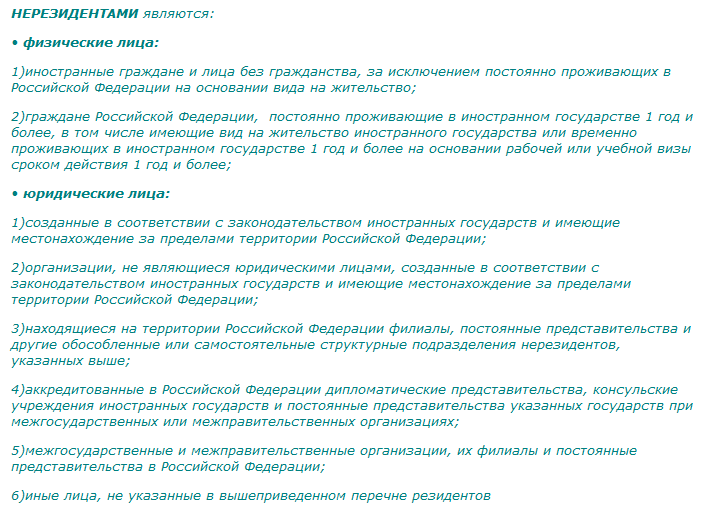

- резидентов (далее – Р) и нерезидентов (далее – НР);

- по внутренним и внешним ЦБ;

- с использованием инвалюты;

Сделки первой категории подлежат ВК потому, что сейчас можно быстро и оперативно осуществлять не только международную внешнеэкономическую деятельность (далее – ВЭД), а еще и сделки теневой экономики. Поэтому государство заинтересовано в том, чтобы его граждане, а также Р других стран не нарушали законов.

Аналогично предыдущей ситуации, ценные бумаги также подлежат ВК, но только номинированные в инвалюте или выпущенные НР.

К сделкам третьей категории относится обычный обмен валют и расчеты с зарубежными поставщиками товаров (для примера). Любая операция, совершаемая с применением инвалюты в качестве платежного средства, также проходит валютный контроль.

Порядок валютного контроля для клиентов банка

Единого порядка организации валютного контроля по всем типам сделок нет. Но обязательными этапами ВК в каждом банке являются:

- сбор необходимого пакета документов от клиента (осуществляется дабы подтвердить правомерность сделки);

- проведение соответствующей операции агентами ВК (может потребоваться открытие специализированного счета);

- осуществление теми же агентами контрольных процедур (иными словами – происходит проверка документации);

- открытие паспорта операции (также при необходимости);

- фиксирование данных об инвалютной операции в необходимых базах и реестрах данных;

- выполнение сделки и резервирование средств на ее исполнение;

- после успешного исполнения – возврат зарезервированной суммы;

- закрытие операции в инвалюте;

- формирование агентом отчетности.

Необходимые клиентам документы для валютного контроля

Банк при осуществлении ВК сможет потребовать только те документы, которые имеют прямое отношение к проводимой сделке. Как правило, к ним относятся:

- удостоверяющие личность документы;

- документация, подтверждающая гос. регистрацию (для ФЛП, ЮЛ);

- удостоверяющие постановку на учет в налоговой справки;

- бумаги на недвижимость;

- для НР – документы, дающие им право на осуществление подобных сделок;

- паспорт сделки;

- таможенные документы (декларации и др.);

- подтверждающие супружеские или родственные отношения документы;

- документы-основания (договоры, выписки, доверенности и прочие).

Знакомство с ВК в банке. Советы клиентам

- Ознакомьтесь с перечнем операций, которые подлежат ВК.

- Предоставляйте только необходимые для ВК документы.

- Обязательно требуйте от банка документ, подтверждающий проведение инвалютных операций.

Валютный контроль

Валютный контроль — это процедура, которую необходимо пройти клиенту банка, чтобы подтвердить, что при совершении валютных операций компания соблюдает валютное законодательство РФ.

Мы поможем вам разобраться во всех требованиях, расскажем, как не потерять на штрафах и нарушениях, будем держать в курсе законодательных изменений.

Наши преимущества

Персональный валютный контролер

У вашей компании будет персональный валютный контролер, к которому вы сможете обращаться по любым вопросам. Имя вашего валютного контролера и его рабочий телефон всегда доступны в личном кабинете интернет-банка Альфа-Бизнес Онлайн

Валютный контроль в интернет-банке Альфа-Бизнес Онлайн

Мы хотим уберечь вас от нарушений валютного законодательства, для этого в интернет-банке вы можете подключить бесплатные отчеты и e-mail уведомления, которые помогут минимизировать ваши риски по возможным нарушениям.

25 лет экспертизы

Мы знаем всё про ВЭД и валютный контроль и делимся своим опытом и знаниями с клиентами. Каждый месяц мы проводим закрытые мероприятия, где рассказываем о последних обновлениях в законодательстве и разбираем вопросы клиентов.

Важно

знать

Связаться с валютным контролером

Позвоните на номер валютного контроля +7 495 995-70-70 с телефона, который вы ранее оставляли в Альфа-Банке в качестве контактного номера, и мы автоматически соединим вас с вашим валютным контролером.

Если же вы обращаетесь к нам с номера телефона, который мы не сможем автоматически идентифицировать, введите добавочный номер вашего валютного контролера в тональном режиме либо дождитесь ответа сотрудника Центра поддержки бизнеса.

Напишите свой вопрос на электронную почту:

Чтобы валютный контролер смог связаться с вами, в письме укажите:

- наименование вашей организации,

- контактное лицо, телефон для связи и/или e-mail,

- отделение, в котором обслуживается ваша организация,

- ФИО валютного контролера (если вы знаете), с которым хотите связаться.

Оставить заявку на консультацию

Если у вашей компании еще нет счета в Альфа-Банке и вы хотите задать вопросы по валютному контролю, заполните форму ниже. Мы свяжемся с вами в течение 24 часов.

Я даю свое согласие АО «Альфа-Банк» (107078, г. Москва, ул. Каланчевская, д.27) (далее — Банк) на обработку моих персональных данных, предоставленных мной Банку в заявке на сайте банка, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях: осуществления связи со мной для предоставления информации об услугах Банка, о порядке принятия на банковское обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Банк через заявку персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Банком моих персональных данных, мне необходимо обратиться в Банк для оформления отзыва Согласия на обработку моих персональных данных.

Валютному контролю подлежат платежи нерезидентов в валюте РФ

При списании валюты РФ с банковского счета юридическое лицо-нерезидент представляет расчетный документ Расчетный документ по валютной операции — платежное поручение, содержащее перед текстовой частью в реквизите «Назначение платежа» код вида валютной операции, который соответствует назначению платежа и сведениям, содержащимся в документах, связанных с проведением валютных операций, в формате

Расчетный документ по валютной операции не представляется:

- при взыскании c нерезидента денежных средств в соответствии с законодательством РФ, в том числе при взыскании денежных средств органами, выполняющими контрольные функции, и взыскании по исполнительным документам;

- при прямом дебетовании с согласия нерезидента (акцепт, в том числе заранее данный акцепт);

- при осуществлении валютных операций в валюте РФ между нерезидентом и уполномоченным банком, в котором нерезиденту открыт банковский счет в валюте РФ;

- при переводе нерезидентом валюты РФ с банковского счета в валюте РФ на другой банковский счет, счет по депозиту в валюте РФ нерезидента, открытые в одном уполномоченном банке, при переводе нерезидентом валюты РФ со счета по депозиту в валюте РФ на свой банковский счет;

- при переводе валюты РФ с банковского счета в валюте РФ с использованием банковской карты.

В личном кабинет интернет-банка вы можете подключить автоматические e-mail уведомления по следующим типам рассылки:

Валютные операции

Валютные операции – это действия, направленные исполнение или иное прекращение обязательств с валютными ценностями и использование их в качестве средств платежа, а также в иных случаях, предполагающих переход прав собственности.

Так к валютным операциям относятся:

операции продажи или купли иностранной валюты;

использование иностранной валюты как средства платежа;

оплата внешнеэкономических обязательств национальной валютой;

вывоз, пересылка валютных ценностей за рубеж и ввоз из-за рубежа.

В каких случаях появляются валютные операции

Валютные операции появляются:

1) при конвертировании юридическими или физическими лицами денежных средств из одной валюты в другую;

2) при их использовании в международном обращении валютных ценностей в качестве средств платежа;

3) при ввозе, пересылке, перевозе на территории этой страны валютных ценностей и за ее границы.

Правовое регулирование валютных операций

Регулирование валютных операций осуществляется в соответствии с принципами, определенными в ст. 3 закона № 173-ФЗ «О валютном госрегулировании и контроле».

Среди них можно выделить следующие:

невмешательство госорганов в валютные операции, совершаемые нерезидентами и резидентами, без наличия веских оснований;

установление приоритетности за экономическими способами при реализации валютного регулирования;

одновекторность развития как внутренней, так и внешней валютной политики России;

единая политика в госрегулировании и контроле валютных операций;

госзащита прав и интересов субъектов при их совершении.

Нормативно-правовые акты, регулирующие совершение валютных операций, — это:

Закон о валютном госрегулировании и контроле от 10.12.2003 № 173-ФЗ ;

международные соглашения РФ;

опубликованные акты госрегулятора и иные законодательные акты, дополняющие или уточняющие нормы действия указанных выше закона и международных договоров.

Регуляторами, в полномочиях которых прописан в том числе и контроль за проведением валютных операций, являются Центробанк и Правительство РФ (ст. 5 закона № 173-ФЗ).

Что относится к валютным операциям на законодательном уровне

Закон «О валютном госрегулировании и контроле» от 10.12.2003 № 173-ФЗ определяет валютные операции путем перечисления их видов.

В статье 1 173-го Закона раскрываются основные понятия и термины, используемые в Законе, в том числе и понятие валютных операций.

В соответствии с законодательством РФ к валютным операциям относятся:

приобретение либо отчуждение валютных ценностей резидентами между собой (купля-продажа, дарение, наследование и так далее) либо их использование для осуществления оплаты;

приобретение либо отчуждение резидентом у нерезидента и наоборот валюты или ценных бумаг, в том числе в российской валюте, либо их использование для осуществления оплаты;

приобретение либо отчуждение между нерезидентами валюты и ценных бумаг, в том числе в российской валюте, либо их использование для оплаты;

ввоз и вывоз в Россию и из России валюты и ценных бумаг, в том числе в российской валюте;

перевод валюты и ценных бумаг, в том числе в российской валюте, со счета в России на счет того же лица за рубежом и наоборот;

перевод нерезидентом ценных бумаг, российской валюты со счета в России на счет за рубежом;

перевод российской валюты резидентом на счет другого резидента из России за рубеж и наоборот, а также совершение такого перевода со счета на счет, как на свой собственный, так и другого резидента, за пределами России.

Классификация валютных операций

Исходя из положений действующего валютного закона классификация валютных операций может быть проведена по различным критериям.

По объекту можно выделить операции с российской валютой, иностранной валютой, российскими и иностранными ценными бумагами.

По субъекту операций их можно разделить на операции между:

валютными резидентами и нерезидентами.

Также валютные операции можно классифицировать:

По срокам выполнения. Валютные операции можно разделить на капитальные валютные операции, текущие и кассовые валютные операции.

В зависимости от субъектов, принимающих участие в валютных операциях. Валютные операции могут совершаться резидентами и нерезидентами.

Валютные операции могут иметь различное назначение и быть направлены на достижение разных целей. К примеру, валютные операции могут совершаться в интересах клиентов или в собственных интересах.

В соответствии с особенностями ведения бухгалтерского учета и характером валютных операций валютные операции можно разделить на активные операции и пассивные операции.

Также валютные операции могут быть классифицированы по характеру сделки.

В этом случае можно выделить:

операции с валютой по банковскому валютному счету клиента банка;

осуществление экспортно-импортных операций;

торговлю иностранной валютой;

приобретение инвалюты страной;

операции по кредитованию на международном уровне.

Также можно выделить конверсионные операции с валютой, осуществляемые с целью обмена одной инвалюты на другую с учетом разницы курсов, например торговля Forex.

Текущие валютные операции

К текущим валютным операциям причислены следующие действия:

перевод в Россию и из России денежных средств в иностранной валюте для осуществления экспортных и импортных операций;

выдача и получение ссуд в иностранной валюте;

перевод в Россию и из России процентов и других выплат, которые связаны с получением доходов;

перевод в Россию и из России денежных средств в виде заработной платы, премий, пенсий и прочих выплат;

инвестирование, которое осуществляется в виде приобретения долей в уставном капитале компаний или через покупку ценных бумаг;

перевод денежных средств с целью покупки имущественных объектов и неимущественных прав.

При этом, все операции, которые не вошли в этот список не являются текущими валютными операциями.

Валютные операции на валютном рынке

Такие операции совершают банки, физические лица и компании.

С 01.07.2016 порядок совершения таких операций значительно упростился в связи с утратой силы ряда положений валютного закона № 173-ФЗ.

На данный момент остается требование о совершении операций по покупке иностранной валюты (валютных чеков) через уполномоченные банки – банки, имеющие лицензию на совершение валютных операций.

Физические лица совершают на внутреннем рынке валютно-обменные операции, покупая валюту или чеки для собственных нужд.

При совершении таких сделок с целью противодействия легализации незаконных доходов могут устанавливаться требования об идентификации личности.

Ограничений по количеству покупаемой таким образом валюты закон не содержит.

Кто контролирует валютные операции

Валютные операции в России контролируются агентами и государственными органами валютного контроля.

В целом, контроль за проведением валютных операций осуществляется правительством.

Отметим, что к контролирующим органам относятся Центробанк и Министерство финансов.

А агентами, которые осуществляют контроль за осуществлением валютных операций операций, являются уполномоченные банки, а также брокеры и дилеры, госкорпорация «Внешэкономбанк» и фискальные органы.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.