Как бороться с мфо

Как избавиться от долга в МФО? Советы от МФО

На клиента, допустившего просрочку, обрушиваются звонки, письма кредитора, и самым неправильным станет попытка уклониться от общения. МФО тесно работают с коллекторами, а при отказе от погашения клиент рискует в скором времени оказаться в зале суда с последующим принудительным взысканием долга вместе с процентами и начисленными штрафами. Даже скромные 1,5-2 тысячи рублей через пару месяцев превращаются в 8-9 тысяч долга перед МФО.

Если возникла проблема с невыплатой микрозайма, воспользуйтесь советами по разрешению ситуации. Не стоит пускать на самотек вопрос с задолженностью перед МФО, поскольку есть реальный риск банкротства при нарушении условий кредитного договора.

Совет 1-й – наладьте контакт с кредитором

Самая грубая ошибка – отказываться от обсуждения проблемы с организацией, выдавшей микрозайм. В беседе сообщите причины, по которым возникла проблема, а также определите срок, в течение которого обязуетесь погасить долг. Когда кредитор разыскивает должника, он беспокоится, в первую очередь, чтобы клиент не оказался мошенником и не пытался уклониться от обязательств.

Совет 2-й – используйте отсрочку

Когда становится очевидным, что долг не будет погашен в срок в связи с материальными затруднениями, обсудите с МФО вариант предоставления кредитных каникул. Многие организации, видя невозможность получения суммы сразу, идут навстречу клиенту, предлагая отсрочить выплату и определяя график погашения. Это выгоднее, чем разыскивать должника и пытаться воздействовать через суд и судебных приставов.

Иногда отсрочка распространяется только на выплату основного долга, иногда МФО разрешает временно прервать выплаты на 1-3 месяца. Вариант частичной отсрочки выгоден в первую очередь кредитору, однако заемщик получает небольшую передышку на поиск решения финансовых затруднений, поскольку платеж становится меньше. Воспользовавшись кредитными каникулами, клиент не портит нервы и сохраняет репутацию в БКИ, поскольку реструктуризация долга была согласована с кредитором.

Совет 3-й – не отказывайтесь платить

Отсутствие суммы, достаточной для платежа не повод полностью отказываться от выплат. Вносите любую возможную сумму, так как кредитора это убедит в ваших намерениях вернуть долг, когда улучшится финансовое положение. Собрать 10-15 тысяч рублей сложно, но даже 100 рублей, внесенные на счет покажут кредитору, что заемщик не отказывается от долга.

Совет 4 – пересмотрите бюджет

Известная формула семейного бюджета представлена в виде пропорции «50–30–20»:

- половина дохода направлена на текущие платежи семьи, без которых не обойтись (сюда и входит обязательство по оплате кредита);

- 30% бюджета тратят на личные желания, развлечения (когда стоит вопрос о возможном банкротстве и аресте имущества, вряд ли уместны расходы на развлечения или дополнительные покупки);

- 20% идут в накопления, которые семья далее направляет в инвестиции, либо формирование НЗ (когда образовался долг перед МФО, увеличивающийся ежедневно в геометрической прогрессии, пора на время отказаться от сбережений, использовав НЗ на ликвидацию долга по микрозайму).

С учетом серьезности ситуации пересмотрите статьи расходов на время, пока финансовые требования МФО не будут погашены. Задействуйте резервы, чтобы избежать убытков по процентной переплате.

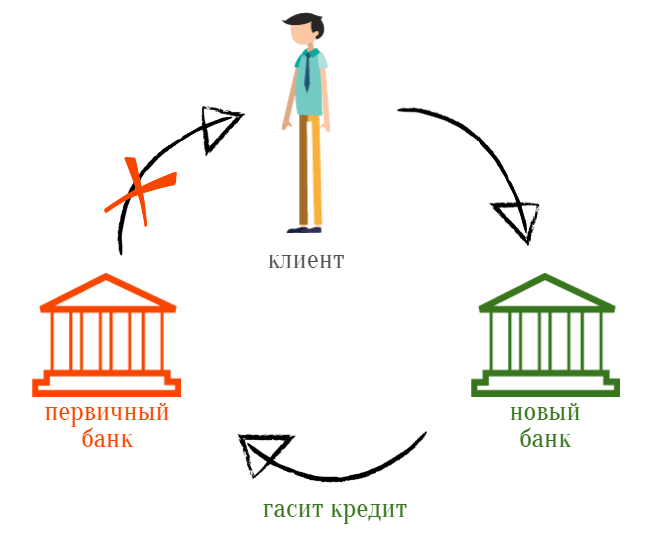

Совет 5-й – обратитесь за рефинансированием

Многие финансовые структуры предлагают клиентам программы рефинансирования, направленные на погашение текущих обязательств путем перекредитования через нового кредитора. Изучите предложения нескольких банков и обсудите возможность рефинансирования микрозайма. Лучше платить банку в пределах 20-25% переплаты, чем отдать последнее в счет уплаты 600-800% годовых.

Используйте любую возможность по снижению процента в банке. Воспользуйтесь залоговыми гарантиями, оформите поручителей.

Совет 6-й – не берите новые кредиты, чтобы закрыть предыдущие

Если не удалось своевременно погасить небольшой долг в МФО, не стоит рассчитывать, что справиться с 2 кредитами будет легче. Когда открывается новая кредитная линия, высок соблазн истратить предоставленную сумму не на погашение невыгодного микрозайма, а на другие потребности и «хотелки».

Вместо нового кредита ищите целевые программы рефинансирования. Все равно это выгоднее, чем обычный заем, а банки в стремлении заполучить клиента другого кредитора готовы предоставить низкую ставку и перечислить сумму долга на счет в МФО. Остается лишь контролировать процесс безналичного погашения.

Совет 7-й – время поиска новых способов заработка

Когда человек часто прибегает к кредитам, скорее всего, его расходы не соответствуют имеющемуся доходу. Проблема с невыплатой долга в МФО ярко показывает острую потребность в увеличении дохода. Рассмотрите варианты оформления подработки, открытия альтернативных источников дохода, превратите хобби в прибыльное дело. Возможно, ситуация разрешается еще проще: просто давно пора поговорить с руководством о заслуженном повышении, если не по карьерной лестнице, то в заработной плате.

Просроченный долг в МФО быстро и неминуемо приводит к образованию невозвратных долгов, если своевременно не подключиться к процессу погашения и не контролировать каждую копейку в бюджете. Микрозайм, позволяя в любое время суток одолжить некоторую сумму, берет слишком дорого, а условия напоминают кабальные. Помните, что выбираться из долговой ямы все равно придется. И если уклоняться от поиска решения проблемы сегодня, завтра оплата будет гораздо большей.

Борьба с нечестными МФО: кому и куда жаловаться?

Мировые тенденции к всеобщему удорожанию жизненного уклада создают комфортные условия для роста и обогащения микрофинансовых организаций в стране. Нехватка ресурсов в связи с нестабильной финансовой ситуацией в государстве вынуждает многих граждан обращаться в подобные учреждения за дополнительными финансовыми вливаниями, несмотря на грабительские процентные ставки.

В дальнейшем подобные поступки провоцируют дополнительные расходы в семье, скандалы и недопонимания, а иногда и вовсе безвыходные ситуации, когда не за что купить кусок хлеба. Недостаточная осведомленность в вопросах финансовой грамотности позволяет финансовым учреждениям устанавливать свои правила игры, не всегда правомерные и законные. Именно поэтому важно иметь представление о том как бороться с МФО для защиты своих прав, а также установления правомерности деятельности самого финансового учреждения.

Кто такие эти МФО?

МФО – это небанковские финансовые учреждения, которые занимаются микрофинансированием населения и имеют особый статус в финансовой системе страны.

Процедура оформления займа в микрофинансовых организациях намного проще, чем в банковских структурах. Сама процедура оформления иногда занимает до 15 минут, да и документов потребуется минимум, зачастую нужен лишь паспорт гражданина РФ.

Выдаются микрозаймы на различные цели, сумма зависит от целевого назначения:

- микрозаймы для населения;

- кредитование малого и среднего бизнеса;

- выдача средств под обеспечение;

- краткосрочные и долгосрочные обязательства.

Требования к заемщикам выдвигаются минимальные, в основном это возраст и гражданство. Не пугает данные организации даже отрицательная кредитная история клиента. В банковских учрежениях этому фактору уделяется особое внимание, поскольку является характеристикой будущего заемщика.

За очевидной простотой оформления скрываются такие подводные камни, как завышенная процентная ставка, а также множество дополнительных комиссий. Завуалированы подобные сюрпризы подписанием дополнительных соглашений. После прочтения основного договора бдительность заемщика усыпляется, и дополнительные соглашения подписываются автоматически.

Важно! При подписании кредитного договора обязательно ознакомьтесь со всеми условиями будущего займа, а также внимательно читайте все пункты договора. Но особенное внимание уделите прилагаемым к нему допсоглашениям, которые предлагаются на подпись в самом конце сделки

Права и обязанности заемщиков

При подписании договора займа банковский специалист особое внимание уделяет обязанностям клиента, разъясняя их и акцентируя ответственность заемщика. Делается это для того, чтобы заемщик прилежно выплачивал займ и был ознакомлен со всеми остальными условиями будущего сотрудничества.

При этом правам клиента время не уделяется совсем, аргументируя это тем, что клиент сам может ознакомиться со своими правами в любое удобное для него время в домашней обстановке. Условия договоров микрофинансовых организаций и вовсе занимают особое место, поскольку законодательно они не регулируются. В законе «О микрофинансировании» указано, что взаиморасчеты сторон происходят согласно подписанному договору кредитования.

А сами условия устанавливает как раз финансовое учреждение, в которое обратился клиент. К сожалению, основную важную информацию по выплатам и окончательную сумму погашения долга клиент узнает уже в процессе возврата долговых обязательств. Большинство обманутых заемщиков, ввиду отсутствия навыков общения с подобными организациями не знают как правильно реагировать на сложившуюся ситуацию и куда жаловаться.

Отстаиваем свои права

После обнаружения несправедливых обстоятельств становиться вопрос о том, куда и кому жаловаться на МФО. На сегодняшний день жалобы на деятельность МФО принимают несколько регулирующих организаций:

- финансовый омбудсмен – специально назначенный чиновник, наделенный полномочиями разрешать несправедливые случаи;

- Роспотребнадзор – государственная регуляторная служба, занимается разрешением споров с сфере оказания услуг и торговли;

- Центробанк – главный финансовый регулятор страны, контролирует правильность оказания банковский услуг всеми финансовыми учреждениями;

- Федеральная антимонопольная служба – разрешает вопросы связанные с правомерными действиями рекламного характера;

- Специальная организация НП МиР – занимается исключительно МФО, которые входят в состав данного учреждения;

- Органы прокуратуры и судопроизводство.

В самом начале, конечно стоит попробовать решить возникший вопрос с руководством предприятия, которое изначально обслуживало клиента. Иногда добросовестные финансовые учреждения идут навстречу клиенту и предлагают ему услугу пролонгирования договора. Если ситуацию все же разрешить не удалось, то следует выбрать организацию, соответствующую именно случаю клиента и заняться составлением жалобы.

Составляем жалобу правильно

При составлении жалобы нужно максимально правильно и обосновано изложить свои претензии. У каждой организации требования к составлению жалобного письма могут отличаться, но основные критерии остаются неизменными:

- Обязательное указание идентификационных данных клиента (ФИО, данные документа, удостоверяющего личность);

- Физический адрес проживания, иногда прописки;

- Описание сложившейся ситуации;

- Указание даты обращения;

- Подпись лица, подающего письмо;

- Ксерокопии необходимых для рассмотрения документов.

При изложении исследуемых обстоятельств важно максимально конкретно и доступно описать претензии. Грамотность и отсутствие лишней информации повысят шансы на рассмотрение дела.

В каких случаях жалоба обоснована

Далее разберемся, в каких ситуациях клиенту не откажут в рассмотрении его претензии и позволят ему пожаловаться в правильную инстанцию. Ведь бывает, что и клиент вспылил и не разобравшись в тонкостях регулирования финансовых вопросов засыпает контролирующие организации необоснованными придирками. Ситуации, недопустимые в отношениях с клиентами:

- любые изменения условий договора без уведомления об этом заемщика;

- принуждение клиента уплачивать дополнительные комиссии, ранее не оговоренные;

- нарушение финансовым учреждением его же обязанностей согласно договору;

- запретные или ограничительные действия предприятия, в случае полного погашения раньше срока;

- невыдача документа о полном закрытии долговых обязательств;

- непозволительные действия со стороны предприятия при несоблюдении клиентом графика погашений;

- незаконная продажа долговых обязательств клиента третьим лицам;

- принудительное взыскание долгов действиями, неустановленными законодательством РФ;

- самовольное распоряжение любыми другими счетами клиента, которые обслуживаются в данном учреждении.

Безусловно, каждый случай индивидуален и разобраться получается не всегда с первого раза, но общие требования остаются неизменными.

Борьба с МФО начинает приобретать массовый характер, ведь обманутых заемщиков становить все больше. Благодаря поднятой проблеме и её освещению в средствах массовой информации, Госдума приняла поправки к «Закону об МФО» , которые устанавливают ограничения процентных ставок.

Если заемщик заметил неправомерные действия со стороны МФО, то жаловаться нужно обязательно.

Борьба с нечестными МФО: кому и куда жаловаться?

Мировые тенденции к всеобщему удорожанию жизненного уклада создают комфортные условия для роста и обогащения микрофинансовых организаций в стране. Нехватка ресурсов в связи с нестабильной финансовой ситуацией в государстве вынуждает многих граждан обращаться в подобные учреждения за дополнительными финансовыми вливаниями, несмотря на грабительские процентные ставки.

В дальнейшем подобные поступки провоцируют дополнительные расходы в семье, скандалы и недопонимания, а иногда и вовсе безвыходные ситуации, когда не за что купить кусок хлеба. Недостаточная осведомленность в вопросах финансовой грамотности позволяет финансовым учреждениям устанавливать свои правила игры, не всегда правомерные и законные. Именно поэтому важно иметь представление о том как бороться с МФО для защиты своих прав, а также установления правомерности деятельности самого финансового учреждения.

Кто такие эти МФО?

МФО – это небанковские финансовые учреждения, которые занимаются микрофинансированием населения и имеют особый статус в финансовой системе страны.

Процедура оформления займа в микрофинансовых организациях намного проще, чем в банковских структурах. Сама процедура оформления иногда занимает до 15 минут, да и документов потребуется минимум, зачастую нужен лишь паспорт гражданина РФ.

Выдаются микрозаймы на различные цели, сумма зависит от целевого назначения:

- микрозаймы для населения;

- кредитование малого и среднего бизнеса;

- выдача средств под обеспечение;

- краткосрочные и долгосрочные обязательства.

Требования к заемщикам выдвигаются минимальные, в основном это возраст и гражданство. Не пугает данные организации даже отрицательная кредитная история клиента. В банковских учрежениях этому фактору уделяется особое внимание, поскольку является характеристикой будущего заемщика.

За очевидной простотой оформления скрываются такие подводные камни, как завышенная процентная ставка, а также множество дополнительных комиссий. Завуалированы подобные сюрпризы подписанием дополнительных соглашений. После прочтения основного договора бдительность заемщика усыпляется, и дополнительные соглашения подписываются автоматически.

Важно! При подписании кредитного договора обязательно ознакомьтесь со всеми условиями будущего займа, а также внимательно читайте все пункты договора. Но особенное внимание уделите прилагаемым к нему допсоглашениям, которые предлагаются на подпись в самом конце сделки

Права и обязанности заемщиков

При подписании договора займа банковский специалист особое внимание уделяет обязанностям клиента, разъясняя их и акцентируя ответственность заемщика. Делается это для того, чтобы заемщик прилежно выплачивал займ и был ознакомлен со всеми остальными условиями будущего сотрудничества.

При этом правам клиента время не уделяется совсем, аргументируя это тем, что клиент сам может ознакомиться со своими правами в любое удобное для него время в домашней обстановке. Условия договоров микрофинансовых организаций и вовсе занимают особое место, поскольку законодательно они не регулируются. В законе «О микрофинансировании» указано, что взаиморасчеты сторон происходят согласно подписанному договору кредитования.

А сами условия устанавливает как раз финансовое учреждение, в которое обратился клиент. К сожалению, основную важную информацию по выплатам и окончательную сумму погашения долга клиент узнает уже в процессе возврата долговых обязательств. Большинство обманутых заемщиков, ввиду отсутствия навыков общения с подобными организациями не знают как правильно реагировать на сложившуюся ситуацию и куда жаловаться.

Отстаиваем свои права

После обнаружения несправедливых обстоятельств становиться вопрос о том, куда и кому жаловаться на МФО. На сегодняшний день жалобы на деятельность МФО принимают несколько регулирующих организаций:

- финансовый омбудсмен – специально назначенный чиновник, наделенный полномочиями разрешать несправедливые случаи;

- Роспотребнадзор — государственная регуляторная служба, занимается разрешением споров с сфере оказания услуг и торговли;

- Центробанк – главный финансовый регулятор страны, контролирует правильность оказания банковский услуг всеми финансовыми учреждениями;

- Федеральная антимонопольная служба – разрешает вопросы связанные с правомерными действиями рекламного характера;

- Специальная организация НП МиР – занимается исключительно МФО, которые входят в состав данного учреждения;

- Органы прокуратуры и судопроизводство.

В самом начале, конечно стоит попробовать решить возникший вопрос с руководством предприятия, которое изначально обслуживало клиента. Иногда добросовестные финансовые учреждения идут навстречу клиенту и предлагают ему услугу пролонгирования договора. Если ситуацию все же разрешить не удалось, то следует выбрать организацию, соответствующую именно случаю клиента и заняться составлением жалобы.

Составляем жалобу правильно

При составлении жалобы нужно максимально правильно и обосновано изложить свои претензии. У каждой организации требования к составлению жалобного письма могут отличаться, но основные критерии остаются неизменными:

- Обязательное указание идентификационных данных клиента (ФИО, данные документа, удостоверяющего личность);

- Физический адрес проживания, иногда прописки;

- Описание сложившейся ситуации;

- Указание даты обращения;

- Подпись лица, подающего письмо;

- Ксерокопии необходимых для рассмотрения документов.

При изложении исследуемых обстоятельств важно максимально конкретно и доступно описать претензии. Грамотность и отсутствие лишней информации повысят шансы на рассмотрение дела.

В каких случаях жалоба обоснована

Далее разберемся, в каких ситуациях клиенту не откажут в рассмотрении его претензии и позволят ему пожаловаться в правильную инстанцию. Ведь бывает, что и клиент вспылил и не разобравшись в тонкостях регулирования финансовых вопросов засыпает контролирующие организации необоснованными придирками. Ситуации, недопустимые в отношениях с клиентами:

- любые изменения условий договора без уведомления об этом заемщика;

- принуждение клиента уплачивать дополнительные комиссии, ранее не оговоренные;

- нарушение финансовым учреждением его же обязанностей согласно договору;

- запретные или ограничительные действия предприятия, в случае полного погашения раньше срока;

- невыдача документа о полном закрытии долговых обязательств;

- непозволительные действия со стороны предприятия при несоблюдении клиентом графика погашений;

- незаконная продажа долговых обязательств клиента третьим лицам;

- принудительное взыскание долгов действиями, неустановленными законодательством РФ;

- самовольное распоряжение любыми другими счетами клиента, которые обслуживаются в данном учреждении.

Безусловно, каждый случай индивидуален и разобраться получается не всегда с первого раза, но общие требования остаются неизменными.

О том, кому положены алименты, узнайте тут.

Борьба с МФО начинает приобретать массовый характер, ведь обманутых заемщиков становить все больше. Благодаря поднятой проблеме и её освещению в средствах массовой информации, Госдума приняла поправки к «Закону об МФО» , которые устанавливают ограничения процентных ставок.

Если заемщик заметил неправомерные действия со стороны МФО, то жаловаться нужно обязательно. Жалуйся – сделай финансовую сферу более совершенной и чистой!

Как бороться с МФО, если они нарушают ваши права

Нередко клиенты разнообразных микрофинансовых организаций и компаний остаются недовольны их услугами и вынуждены самостоятельно искать справедливости, ища защиту в надзорных органах или суде.

Перед тем как бороться с МФО, внимательно изучите договор. Часто он составлен с нарушением, что позволяет существенно изменить условия кредитования в лучшую для себя сторону.

Типичные причины недовольства

Микрофинансовые организации и компании – это лишь представители бизнеса и в погоне за прибылью они часто забывают об интересах клиентов. Рассмотрим наиболее частые причины, по которым клиенты пишут жалобы:

- высокие процентные ставки;

- недошедшие деньги;

- завышенные штрафы;

- недостоверные или неполные данные в рекламе и документах;

- некачественное обслуживание.

Совет. Не надо бояться пожаловаться на МФО. Никто кроме вас не будет защищать ваши интересы, и только используя законные способы можно добиться справедливости, если права заемщика были нарушены.

Что делать если деньги не пришли вовремя?

Наиболее часто встречается ситуация, когда клиент еще не получил денежные средства, а компания уже начинает начислять проценты за их использование. Эта ситуация возникает из-за технических ошибок.

Перед тем как жаловаться на МФО, следует обратиться в поддержку сервиса: по телефону, электронной почте или обратиться в ближайшее отделение.

Любая серьезная микрофинансовая организация заинтересована в том, чтобы сохранить репутацию надежного партнера для клиентов и обязательно постарается решить проблему с зачислением средств заемщику в кратчайшее время. При этом размер процентов обычно будет пересчитан.

Важно! Часто под видом МФО работают мошенники, просто собирающие персональные данные клиентов или требующие выплаты за несуществующие займы. Если вы столкнулись с такой ситуацией, то срочно необходимо обратиться за защитой в правоохранительные органы.

Стоит понимать, что заем в отличие от кредита по закону считается предоставленным только с момента передачи денежных средства, а не при подписании договора. Это означает, что компания заинтересована в решение проблем с переводом денег клиенту, иначе факт выдачи займа можно будет легко оспорить через суд.

Подача жалобы в Роспотребнадзор и ЦБ

Попытки урегулировать вопрос мирным путем, обращаясь к представителям компании с претензиями, не всегда заканчиваются успехов. В этом случае у клиентов возникает вопрос: «Куда жаловаться на МФО?». На самом деле государственных структур, осуществляющих надзор за микрофинансовыми компаниями, достаточно много:

- Роспотребнадзор;

- Федеральная Антимонопольная Служба;

- Центральный Банк;

- Роскомнадзор.

Каждая из государственных организаций контролирует определенную часть деятельности МФО и МФК.

Недобросовестная реклама

Нередко микрофинансовые организации используют для привлечения клиентов недобросовестную рекламу. Проще говоря, специалисты отделов маркетинга просто «забывают» упомянуть важные условия договора в листовках, плакатах или телерекламе.

Если клиент стал жертвой недобросовестной рекламы и подписал договор, не соответствующий обещаниям в рекламе, то для него борьба с МФО начинается с обращения в Федеральную Антимонопольную Службу.

Дело в том, что товары в магазине, кредиты и займы с точки зрения законодательства – только продукты и услуги. Если реклама будет признана недобросовестной, то ФАС наложит на организацию штраф.

Навязывание услуг, не оговоренных в договоре

Увы, но далеко не все МФО отличаются честностью. До сих пор встречаются случаи, когда клиенту навязывают различные скрытые комиссии или приобретение дополнительных услуг.

В этом случае иметь смысл пожаловаться в Роспотребнадзор, который помогает потребителям защищать свои интересы не только при совершении покупок в магазине, но и при получении различных услуг.

Распространение персональных данных

Многие МФО начинают звонить даже тем, кто не является их должником. Просто контакты человека оставил один из недобросовестных заемщиков в анкете. При этом звонки бывают крайне надоедливыми, могут содержать угрозы.

На самом деле микрофинансовые организации должны соблюдать законодательство об охране персональных данных. Надзором в данной сфере занимается Роскомнадзор.

Если клиент считает, что его персональные данные используются микрофинансовой компанией с нарушением законодательства Российской Федерации и общение с представителями организации не решает проблему, то стоит подать жалобу в Роскомнадзор, что можно сделать на официальном сайте или лично посетив отделение.

Бывают ситуации, когда на МФО не оказывают никакого влияния жалобы, поданные в Роспотребнадзор, ФАС или Роскомнадзор. В этом случае еще одной инстанцией, куда можно отправить сведенья о нарушении, является Центральный Банк РФ.

Именно ЦБ осуществляет надзор за деятельностью микрокредитных и микрофинансовых организаций. Если компания продолжит грубо нарушать действующее законодательство, то рискует столкнуться с отзывом свидетельства на право осуществления данного вида деятельности.

Суд, как способ защитить свои интересы

Многие микрофинансовые организации при общении с должниками пугают их тем, что обратятся в суд с целью инициации принудительного взыскания долга. На практике же это происходит совсем редко. МФО не подают в суд, им выгоднее добиваться добровольного погашения, ведь снижение процентов и штрафов по суду совсем не редкость.

Ни для кого не является секретом, что процентные ставки в МФО и МФК достаточно высоки. Нередко они достигают 2% в сутки, а это 730% годовых. Смириться с такой переплатой достаточно сложно, особенно если заемщика при заключении договора или в рекламе ввели в заблуждение.

Существует вариант оспорить сделку с микрофинансовой организацией. Для этого придется обратиться с исковым заявлением в суд.

Госпошлина

За рассмотрение большинства исковых заявлений необходимо оплатить госпошлину. Ее размер устанавливается государством в зависимости от типа дела. Если клиент желает подать исковое заявление на МФО и является физическим лицом, то за рассмотрение дела ему необходимо перечислить в пользу государства 200 рублей.

Срок исковой давности

За защитой интересов заемщик может обращаться в суд в течение срока исковой давности. При этом нужно учитывать, что при рассмотрении дел, связанных с займами срок исковой давности будет сокращен до 1 года.

Если срок исковой давности был пропущен, то об этом должен заявить на суде ответчик, которым в данном случае является МФО. В большинстве случаев компания об этом сразу же заявит, но существует вероятность, что об этом просто забудут.

Порядок подачи искового заявления

Следует ответственно подойти к подготовке документов при подаче искового заявления. Если уверенности в собственных силах нет, то лучше сразу за помощью к квалифицированным юристам.

Приведем некоторые советы, к которым следует прислушаться при оформлении искового заявления:

- необходимо представить суду доказательства, что деньги были необходимы срочно на неотложные нужды (лечение, содержание детей, проживание);

- был совершен один или несколько платежей, но они пошли только на погашение процентов, а не уменьшение основного долга;

- надо обращаться в суд с требованием признать недействительными только пункты, касающейся высокой процентной ставки, а не весь договор.

Заключение

Нельзя бояться обращения в суды и государственные органы с жалобами на микрофинансовые организации. Это позволит защитить интересы и добиться снижения ставок до разумных. Главное при этом представить все необходимые документы, которые будут являться доказательством нарушения прав клиента, и составить правильное заявление.