Ндс 18 процентов как считать

Формулы расчета НДС

Одна из задач на проценты — расчет НДС, расчет суммы с НДС, суммы без НДС, выделения НДС из общей суммы.

1. Формула расчета НДС.

Пусть известна сумма S. Надо вычислить сумму НДС, составляющую 18 процентов от S.

Пример. Сумма 10 000 рублей, НДС составит.

НДС = 10000 * 18 / 100 = 1800.

2. Формула расчета суммы с НДС.

Пусть известна сумма S. Надо вычислить Sн — сумму с НДС. Используя формулу расчета процента от числа, получаем:

Sн= S + S * 18 / 100.

Sн= S * (1 + 18 / 100) = S * 1.18.

В РФ учет НДС ведется с примененим специального документа счета-фактуры. формат бланка счета-фактуры и правила его заполнения строго регламентированы.

Пример. Сумма 10 000 рублей, сумма с НДС составит.

Sн = 10000 * 1.18 = 11800

3. Формула расчета суммы без НДС.

Пусть известна сумма с НДС Sн. Надо вычислить S — сумму без НДС. Запишем сначала формулу вычисления суммы с НДС, а потом получим из нее формулу расчета суммы без НДС.

Обозначим N = 18 / 100, тогда:

S = Sн / (1 + N) = Sн / (1+0.18) =

Sн / 1.18

Пример. Сумма с НДС равна 1180 рублей, НДС 18 процентов. Сумма без НДС составляет:

A2= 1180 / (1 + 0.18) = 1000.

4. Формула расчета (выделения) НДС из общей суммы.

Пусть известна сумма с НДС Sн. Надо вычислить сумму НДС.

Используем формулу расчета суммы без НДС.

НДС = Sн – Sн / 1.18 =

Sн * (1 – 1/1.18)

Пример. Сумма с НДС равна 11800. Сумма НДС составит:

НДС= 11800 * (1 – 1 / 1.18) = 1800.

(1-1/1.18) приблизительно равно 0.152542, тогда

НДС= 11800 * 0.152542 = 1799.9956.

Избавьтесь от утомительных

расчетов с помощью этих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж

Подробнее…

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв

Подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах

Подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов

Подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- 36 коэффициентов

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств

Подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- 70 коэффициентов

- Динамика за 8 периодов

- Риск банкротства

Подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности

Подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный)

Подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблиц

экономической и управленческой

тематики. Условия тут >>>

Как посчитать НДС: 18% от суммы

С подобным вопросом приходится сталкиваться многим гражданам, занимающихся продажей товаров/услуг. В частности, проблема актуальна для новичков в данной среде, кто не может позволить себе оплату работы бухгалтера. Как посчитать НДС 18% от суммы и как работает формула?

Что такое НДС

Прежде чем разбираться в этом вопросе, стоит понимать, что такое НДС. Это налог, который был введен в Российской Федерации с 1992 года. Потребитель, при покупке товара, уплачивает данный налог продавцу, так как он уже входит в стоимость. Основные задачи, с которыми он должен справиться:

- Исключение постоянного налогового взимания во время производственно-коммерческой деятельности;

- Снизить уровень риска по неуплате налоговых сборов;

- Поднятие уровня конкурентоспособности продуктов, которые были произведены отечественным производителем.

Выходит, НДС (налог на добавленную стоимость) играет ключевую роль в сфере торговли. Рассчитать НДС можно, имея за основу стартовую ставку:

- 18% – основная ставка налогообложения для большинства товаров. Как правильно, именно с данным процентом приходится работать большинству предпринимателей;

- 10% – ставка пониженного плана. Возможна, если гражданин занимается продажей товаров, которые входят в специальный государственный перечень;

- 0% – в соответствии ос статьей 149 Налогового Кодекса Российской Федерации.

Необходимо вести раздельный операционный учет, исходя из каждой налоговой ставки

Необходимо вести раздельный операционный учет, исходя из каждой налоговой ставки

Кто должен платить налог

Важно знать, кто именно попадает под категорию плательщиков данного налогового взыскания. Прежде чем начинать учитывать эти данные, нужно убедиться, что деятельность соответствует законным требованиям по выплатам НДС. Под налог попадают:

- Все компании, относящиеся к статусу юридических лиц. Не имеет значения отношение к каким-либо ведомствам. Банки, страховые учреждения, объединения международного формата, организации некоммерческого типа (только при реализации операций торгового вида). Все попадают под НДС. Исключение могут составлять лишь некоторые операции, законно не облагаемые налоговыми выплатами;

- ИП. Независимо от рода деятельности. Каждый предприниматель должен выплатить НДС 18;

- Граждане, которые перевозят ценные вещи через таможню. В данном случае действует одна и та же налоговая формула НДС 18.

Каждый плательщик обязан быть на учете в налоговых органах. За сокрытие дохода, невыплаты налоговых взысканий/подделку документов – граждане наказываются в соответствии с российским законодательством. Настоятельно не рекомендуется избегать налоговых выплат.

Не должны платить НДС структуры:

- Которые перешли на упрощенную систему налогообложения/оплату налога единого сельскохозяйственного типа. Это могут быть организации, ИП, предприятия;

- В соответствии с законами РФ, если за три месяца деятельности предпринимателя, продажи товаров/услуг оказалась в совокупности менее 2 миллионов рублей, то гражданин освобождается на этот временной период от налоговых выплат по НДС. Относится только к операциям, проводимых на территории России.

В ряде случаев, ИП и торговые компании имеют право освободиться от уплаты НДС 18%

В ряде случаев, ИП и торговые компании имеют право освободиться от уплаты НДС 18%

Уплата НДС осуществляется ежеквартально. То есть, не позднее 20 числа того месяца, который следует за трехмесячной декадой. Например, до 20 июня должны быть совершены выплаты за весенний квартал.

В ближайшее время, специалисты не прогнозируют изменение ставки по НДС. Это, весьма положительное заявление, для многих предпринимателей.

По какой формуле посчитать НДС 18% от суммы

Существует несколько формул, для разных ситуаций. Каждая должна выводить сумму в зависимости от ситуации и требований. Формулы выглядят следующим образом:

- Простой расчет НДС: Х=(Сумма * 18)/100. В данном случае Х выступает как сумма налога;

- Расчет НДС из общей суммы, с учетом налога: Х=(СуммаН118)*18. СуммаН – это полная стоимость, с учетом налога;

- Формула с расчетом без включения НДС: Х=(СуммаН/118)*100. Х – это сумма без налогового учета. СуммаН – сумма с учетом НДС;

- Формула расчета с НДС: СуммаН=Сумма*1.18. Сумма – это сумма без включения НДС. СуммаН – сумма с НДС;

- Посчитать налоговую величину, необходимую выплатить в бюджет с учетом вычета НДС. В данном случае НДС=СуммаТ-СуммаП, где СуммаТ – цена за посредника, а СуммаП – цена поставщика.

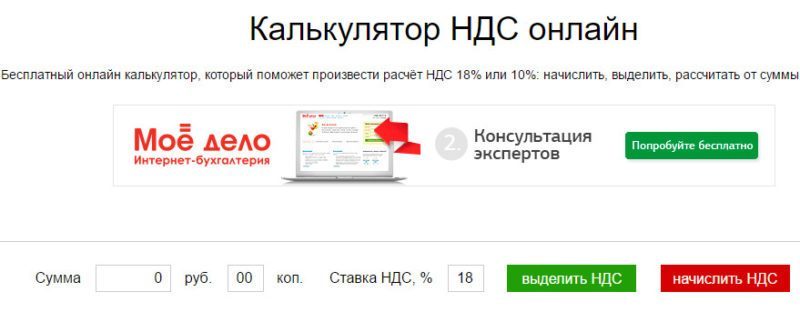

Для просчета НДС можно воспользоваться бесплатным онлайн калькулятором в интернете

Для просчета НДС можно воспользоваться бесплатным онлайн калькулятором в интернете

Именно приведенные формулы являются ключевыми во время различных расчетов, связанных с НДС. Многие предприниматели занимаются вычетом/учетом вручную, без помощи бухгалтеров (хотя данное дело лучше доверить профессионалам). В связи с этим могут возникать ошибки, не всегда верно введенные числа/другое.

Разумеется, такой подход оправдывает себя при небольших объемах закупок и продаж. В подобной ситуации лишние расходы на бухгалтерию выглядят неоправданными. Формулы расчета НДС могут показаться на первый взгляд сложными. Это не так. Достаточно немного потренироваться и они прочно отложатся в голове.

Расчет НДС: формула, примеры, калькулятор

У многих начинающих и даже опытных бухгалтеров нередко возникают вопросы при расчете НДС, хотя сами формулы для вычисления простые. Разберем в этом материале расчет НДС на формулах и примерах.

Кто должен рассчитать НДС

Рассчитывает налог тот, кто обязан перечислить его в бюджет. По общему правилу к плательщикам налога на добавленную стоимость относят компании и бизнесменов, которые применяют общий режим, а также импортеров, которые ввозят продукцию в Россию (п. 1 ст. 143 НК).

Компании и бизнесмены, которые применяют спецрежимы, рассчитывать налог на добавленную стоимость не должны. Но в некоторых случаях есть исключения. Это происходит, когда компания или бизнесмен выступают в роли налогового агента. Тогда даже те, кто применяет упрощенку, ЕНВД, ЕСХН, или патент, должны рассчитать налог и перечислить его в бюджет (подп. 1 п. 3 ст. 24 НК). Кроме того, налогоплательщиками НДС будут и те, кто применяет спецрежим, но по просьбе покупателя выставил счет-фактуру с выделенным налогом. Продавцу в этом случае придется также рассчитать налог и перечислить его в бюджет. А покупатель сможет получить вычет налога. Посмотрите, как выделить НДС из суммы.

Когда нужно рассчитывать НДС

Рассчитать налог нужно при выставлении счета-фактуры. По общему правилу, у продавца на это есть пять дней с того момента, как:

- получили предоплату в счет будущей поставки товаров, работ, услуг, или передачи имущественных прав.

- отгрузили продукцию, выполнили работы, оказали услуги или передали имущественные права.

Об этом сказано в пункте 3 статьи 168 НК. Но из этого правила есть и исключения. Например, рассчитывать налог можно реже при долгосрочных и непрерывных поставках (письмо МНС от 21.05.01 № ВГ-6-03/404). Если продавец проводит отгрузку для одного покупателя ежедневно и многократно, то можно выставлять счет-фактуру не каждый раз, а один раз в день (письмо Минфина от 02.05.2012 № 03-07-09/44).

Как рассчитать НДС

Как считать НДС, прописано в 21 главе Налогового Кодекса.

Общая формула выглядит так:

Сумма НДС = Налоговая база × Ставка НДС

Налоговая база, в случае с НДС, это цена продукции, работы, услуги по договору, или сумма аванса, которую получил продавец (п. 1 ст. 154 НК). Более того, базу как сумму товаров считают при:

- продаже в рамках товарообменных операций;

- безвозмездной передаче;

- передаче права собственности на предмет залога залогодержателю;

- расчетах в натуральной форме.

Об этом сказано в пункте 2 статьи 154 Налогового кодекса.

Выбор ставки НДС зависит от того, что именно реализует продавец. Общая ставка в 2019 году составляет 20 процентов (п. 3 ст. 164 НК). Пониженную ставку в размере 10 процентов применяют для социально значимой продукции. Например, для продовольствия, товаров для детей, периодических печатных изданий и некоторых медицинских принадлежностей. Полный перечень продуктов, для которых действует ставка 10 процентов, указан в пункте 2 статьи 164 Налогового Кодекса. Также в законодательстве действует ставка 0 процентов. Ее применяют при экспорте, международных перевозках и операциях, которые указаны в пункте 1 статьи 164 Налогового Кодекса.

ООО «Компания» продает бетонные блоки. С ООО “Контрагент” она заключила договор на проставку 100 тыс. блоков по цене 55 руб. за штуку. Ставка – 20%, налог в цену не включен.

Налоговая база будет равна стоимости партии:

100 000 шт. × 55 руб. = 5 500 000 руб. Как высчитать НДС: 5 500 000 × 20% = 1 100 000 руб. Сумма всей партии с учетом налога: 5 500 000 руб. + 1 100 000 руб. = 6 600 000 руб. В расчетных документах и счете-фактуре продавец укажет: цена без НДС — 5 500 000 руб., сумма НДС 20% — 1 100 000 руб., итого с НДС — 6 600 000 руб. Чтобы не выссчитывать сумму налога самостоятельно, используйте форму онлайн-расчетчика.

Расчет НДС в 2019 году онлайн

Как посчитать сумму без НДС

В контрактах, которые контрагенты заключают на поставку товаров, работ, и услуг сумму часто указывают с учетом налога на добавленную стоимость. Чтобы определить, сколько будет стоить продукция без налога, можно использовать следующую формулу:

Сумма без НДС = Сумма с НДС ÷ (1 + Ставка НДС)

ООО “Компания” получила коммерческое предложение на поставку на сумму 54 000 руб. с учетом НДС. Указанные товары облагаются по ставке 20 процентов. “Компания” рассчитала сумму без НДС: 54 000 × (1+ 20%) = 54 000 ÷ 1,2 = 45 000 руб. Чтобы убедиться, что расчет НДС верный, можно использовать обратную формулу. Рассчитаем сумму налога от первоначальной стоимости товара: 45 000 руб. × 20 % = 9 000 руб. Тогда сумма с НДС составит: 45 000 руб. + 9 000 руб. = 54 000 руб.

Как посчитать НДС 20 от суммы формула

Иногда нужно считать НДС от суммы, в которой уже заложен налог. Такие случаи прописаны в пункте 4 статьи 164 Налогового Кодекса. Например, это случается, когда налог на добавленную стоимость удерживает налоговый агент. Тогда определить размер налога нужно с помощью расчетных ставок. Для каждой общей ставки налога расчетная ставка будет своей:

- для 20 процентов: 20/120

- для 10 процентов: 10/110

- для 18 процентов 18/118

Чтобы вычислить налог от цены с учетом НДС используйте формулу:

Сумма НДС = Цена × Расчетная ставка

Поставщик ООО “Компания” получил аванс перед поставкой. Сумма предоплаты составила 200 тыс. руб., а облагают их по ставке 20 процентов. В этом случае расчет НДС 20 процентов к уплате с суммы аванса будет таким: 200 тыс. руб. × 20/120 = 33 333 руб.

Как рассчитать НДС к уплате в бюджет

Чтобы определить, какую сумму налога нужно перечислить в бюджет, используйте формулу:

НДС к уплате = НДС исчисленный – НДС к вычету + НДС восстановленный

Этот расчет основан на правилах из статьи 163 и пункта 1 статьи 173 Налогового Кодекса. То есть, продавец рассчитывает налог для бюджета не только на основании того, что он реализовал за квартал. Эту сумму можно уменьшать на налог, который он заплатил в качестве покупателя. Кроме того, необходимо учитывать налог на добавленную стоимость, который компания должна восстановить. Это означает, перечислить обратно в бюджет то, что приняли к вычету ранее. Такие ситуации могут происходить по разным причинам. Например, при передаче имущества в уставной капитал, или при уменьшении стоимости полученной ранее продукции. Полный перечень таких ситуаций можно найти в статье 170 Налогового Кодекса.

При расчете налога к уплате в бюджет, сумму учитывайте в полных рублях. Если получаете значение с копейками, то его необходимо округлить. Сумму менее 50 копеек отбросьте, а если она более 50 копеек, то округлите ее до целого рубля (п. 6 ст. 52 НК). Например, если при расчете получилась сумма 36 504,73 руб., то ее нужно округлить до 36 505 руб.

ООО “Компания” в I квартале 2019 года продала товары, которые облагают по ставке 20 процентов на сумму 200 000 руб. без учета НДС Также Общество реализовало продукты питания на сумму 1 400 000 руб. без учета НДС. Такие товары облагают по ставке 10 процентов. Кроме того, за период I квартала компания покупала различные работы и услуги. В итоге сумма “входного” НДС составила 50 000 руб. Также, по одной из отгрузок пришлось скорректировать количество полученной продукции и теперь ООО “Компания” должна восстановить 20 000 руб. Сумму НДС считать нужно следующим образом: (1 400 000 руб. x 10% + 200 000 руб. x 20%) – 50 000 руб. + 20 000 руб. = 180 000 руб. – 50 000 руб. + 20 000 руб. = 150 000 руб. Так компания получит размер налога к уплате по итогам I квартала 2019 года.

Как посчитать НДС для товаров и услуг

Как правильно рассчитать сумму НДС, которую нужно заплатить в бюджет, в том числе, применяя расчетные ставки, а также учитывая вычеты – об этом ниже.

Расчет НДС: как вычислить НДС из суммы

Общая (базовая) формула расчета НДС, которая применяется, чтобы определить, какую сумму ваша фирма (или ИП) должна заплатить в бюджет, выглядит следующим образом:

Налогооблагаемая база * ставка налога = НДС в бюджет.

Если предприниматель занимается торговлей, то сумма НДС определяется как стоимость продаваемого товара с учетом наценки, умноженная на соответствующую ставку НДС: 18% или 10%. Если речь идет о подакцизном товаре (например, алкоголь), то в налогооблагаемую базу входит и сумма акциза. Когда применяется ставка 0%, то, соответственно, нет необходимости вычислить НДС.

Пример 1, как рассчитать НДС: У ИП магазинчик по продаже алкоголя. Он закупает товар на сумму 80000 рублей (эта сумма уже с акцизом), делает свою наценку, например, 20%, получается 96000 рублей. Сумма НДС, подлежащая уплате в бюджет равна:

96000 * 18% = 17280 рублей.

Сумма выручки, на которую он продаст этот алкоголь составит 113280 рубле (96000 + 17280).

Пример 2, как рассчитать НДС: Если предприниматель продает хлеб (облагается по ставке 10%), например, на сумму 114000 рублей, то сумма НДС в бюджет составит:

114000 * 10% = 11400 рублей.

Сумма выручки, на которую он продаст этот алкоголь составит 125400 рублей (114000 + 11400).

Если речь идет о производстве каких-то работ или оказании каких-то услуг, то берутся все затраты, связанные с производством (например, СМР), прибавляется ваша плановая прибыль и точно также умножается на соответствующую ставку НДС.

17280 рублей и 11400 рублей из наших рассмотренных примеров – это суммы, которые продавец предъявляет покупателю, то есть включает в цену. Дело в том, что НДС – косвенный налог, который фактически уплачивает покупатель. А продавец перечисляет эту сумму в бюджет. Но продавец имеет возможность заплатить в бюджет не всю сумму, которую предъявляет покупателю, а уменьшить ее на сумму входного НДС, то есть на сумму того НДС, который включен в цену ваших поставщиков – примеры см. ниже.

Еще одно общее для всех плательщиков НДС правило. Если предприниматель (организация или ИП) продает или производит товары и услуги, облагаемые по разным ставкам (0%, 10% и 18%), то по каждой такой группе товаров ведется отдельный учет: отдельные расчеты, отдельные отчеты и налоговые декларации и отдельные платежные поручения в банк.

Профессиональная автоматизация товароучета в рознице. Наведите порядок в вашем магазине

Возьмите под контроль продажи и отслеживайте показатели по кассирам, точкам и организациям в реальном времени из любого удобного места, где есть интернет. Формируйте потребности точек и закуп товаров в 3 клика, печатайте этикетки и ценники со штрих кодом упрощая жизнь себе и своим сотрудникам. Формируйте базу клиентов с помощью готовой системы лояльности, используйте гибкую систему скидок для привлечения клиентов в не пиковые часы. Работайте как большой магазин, но без затрат на специалистов и серверное оборудование уже сегодня, начиная зарабатывать больше уже завтра.

Как вычислить сумму НДС с учетом вычета. Счет-фактура

Счет-фактура – это документ, который позволяет принять к вычету входной НДС, то есть, уменьшить ту сумму, которую вы насчитали на свой товар, на ту сумму НДС, которая была включена в цену вашего поставщика. Чтобы было понятнее, рассмотрим уже приведенные нами примеры, усложнив их до более реальной картины.

Пример, как посчитать сумму НДС: Предприниматель закупает у своего поставщика алкоголь на общую сумму 80000. Поставщик выписывает ему счет-фактуру, в котором указано:

- Стоимость алкоголя 67797 рублей.

- НДС 12203 рублей.

- Итого сумма к оплате 80000 рублей (81356 + 14644)

Предприниматель перечисляет своему поставщику 80000 рублей. Потом делает свою наценку 20% и получает 96000 рублей. На эту сумму он «накручивает», то есть, предъявляет покупателю свою сумму НДС 17280 рублей – эту сумму мы нашли в примере выше. Но в бюджет он уплачивает не эту сумму, а за вычетом входного НДС 12203 рублей. Как рассчитать НДС, подлежащий уплате в бюджет, показано в формуле:

96000 * 18% = 17280 рублей – НДС, предъявленный покупателю.

17280 – 12203 = 5077 рублей – НДС с учетом вычета входного НДС, подлежащий уплате в бюджет.

Именно сумму 5077 рублей предприниматель должен заплатить в бюджет.

Пример, как НДС посчитать со ставкой 10% рассчитывается аналогично.

Естественно, ИП или организация в течение налогового периода (по НДС, напомним, это квартал) проводят не одну, а десятки, сотни, а то и тысячи торговых операций, связанных с приобретением и продажей товаров, выполнением работ и оказанием услуг. При этом предприниматель покупает товары и услуги как у плательщиков НДС, так и у тех, кто НДС не облагается.

Когда предприниматель покупает товары и услуги у поставщика, который также облагается НДС, всегда у поставщика берется счет-фактура и только на основании этого документа можно уменьшить свой НДС, который нужно заплатить в бюджет, на сумму НДС, которая указана в счете-фактуре поставщика. В конце налогового периода предприниматель суммирует весь выставленный своим покупателям НДС, уменьшает его на общую сумму НДС, указанную в счетах-фактурах поставщиков (имеющих отношение к этому налоговому периоду) и оставшуюся часть (разницу) уплачивает в бюджет.

Может ли ИП работать с НДС читайте здесь

Как выделить из суммы НДС с помощью расчетной ставки

В бизнесе существуют моменты, когда предприниматель (ООО или ИП) продает своему покупателю некий товар или оказывает услугу, выполняет работу или еще что, но в какой-то момент у него возникает необходимость перечислить в бюджет сумму НДС, но он не выписывает счет-фактуру, в которой указана сумма НДС, которую надо заплатить. То есть, возникает необходимость каким-то образом выделить НДС.

Для таких случаев применяется расчетная ставка, вернее, расчетные ставки (их две), когда НДС находится не путем прибавления к какой-то сумме, а наоборот путем вычленения из суммы. Такие случаи, предусмотренные Налоговым кодексом, следующие:

- Частичный авансовый платеж. Это когда поставка или работа покупателю выполняется в течение некоего длительного периода, а покупатель производит авансовые платежи. С них нужно тоже уплатить НДС, сумма которого определяется с помощью расчетных ставок.

- Когда передаются имущественные права на что-то.

- Когда налогоплательщиком НДС является налоговый агент.

- И когда говорится о продаже сельскохозяйственной продукции.

В данных случаях сумма НДС, которую нужно перечислить в бюджет, находится, как ставка НДС, поделенная на налоговую базу, умноженную на ставку НДС. Расчетных ставок две: 10/110 и 18/118. Для простоты понимания сразу перейдем к примеру.

Пример, как выделить НДС: Предприниматель выполняет для кого-то работу или поставку, растянутую по времени. Покупатель перечисляет ему аванс в размере 142000 рублей. Окончательный расчет будет произведет позже, в другом налогов квартале, тогда же будет выписан покупателю и счет-фактура с указанием нужной суммы НДС. Но с аванса НДС нужно заплатить уже сейчас. Расчет НДС по следующей формуле:

142000 * 18 / 118 = 21661,02 руб.

Выходит, что с аванса 142000 рублей нужно перечислить в бюджет сумму 21661,02 руб.

Нелишним будет проверить себя, правильно применена формула и правильно ли найдена сумма НДС для перечисления в бюджет. Для этого найдем сумму без НДС (142000 – 21661,02), равную 120338,98 руб. Помножим ее на 18% и получим 21661,02 руб. Значит, расчетная ставка применена нами верно.

Расчетная ставка 10/110 применяется аналогично.

Комплексная автоматизация торговли при минимуме затрат

Берем обычный компьютер, подключаем любой фискальный регистратор и устанавливаем приложение Бизнес Ру Касса. В итоге получаем экономичный аналог POS-терминала как в большом магазине со всеми его функциями. Заводим товары с ценами в облачный сервис Бизнес.Ру и начинаем работать. На все про все – максимум 1 час и 15-20 тыс. руб. за фискальный регистратор.