Как досрочно гасить ипотеку

Досрочное погашение ипотеки. Что выгоднее?

Взяв ипотечный кредит, многие стремятся при первой же возможности погасить его досрочно. Как правило, речь идет о частичных досрочных погашениях, а не полной сумме оставшегося долга. Очевидно, что досрочное погашение привлекает как возможностью раньше рассчитаться перед банком, так и, в конечном итоге, уменьшить общую сумму переплаты по ипотеке.

Итак, собрав какую-то сумму для частичного досрочного погашения, вы пишите заявление в банке, где просят указать, каким образом пересчитывать график платежей и предложено два варианта

- Уменьшить срок кредита. Т. е. ваш ежемесячный платеж остается таким, каким он был и раньше, но общий срок ипотеки при этом уменьшается.

- Уменьшить месячный платеж. Иными словами, срок кредита не меняется, но уменьшается ваш ежемесячный платеж, как следствие, уровень обязательств по уплате ежемесячного платежа становится меньше.

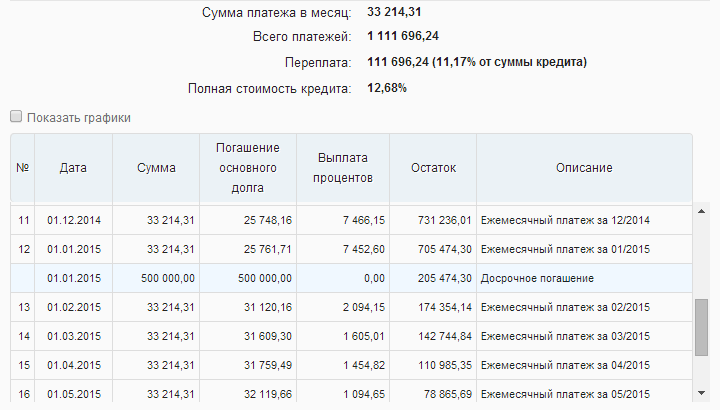

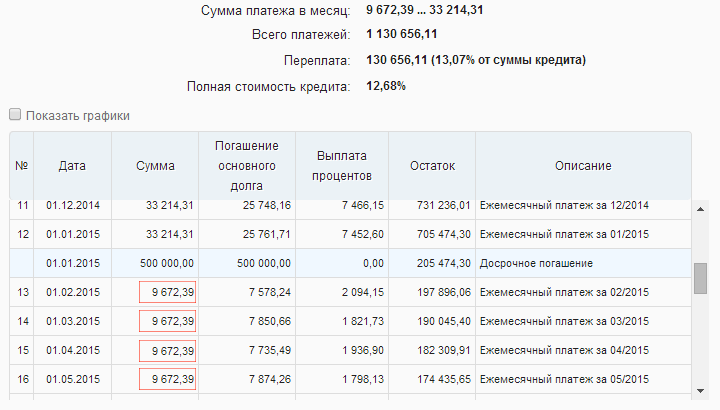

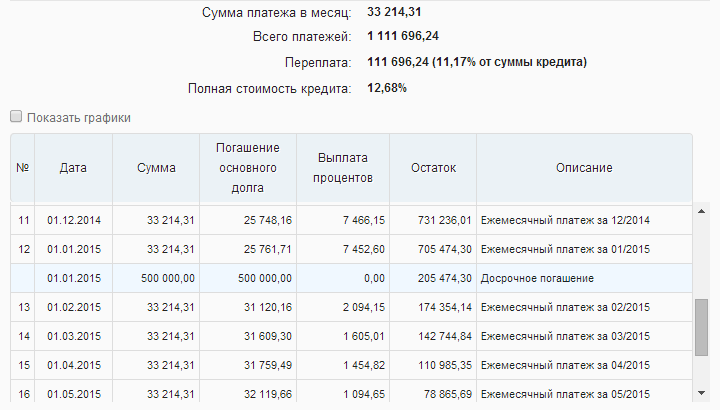

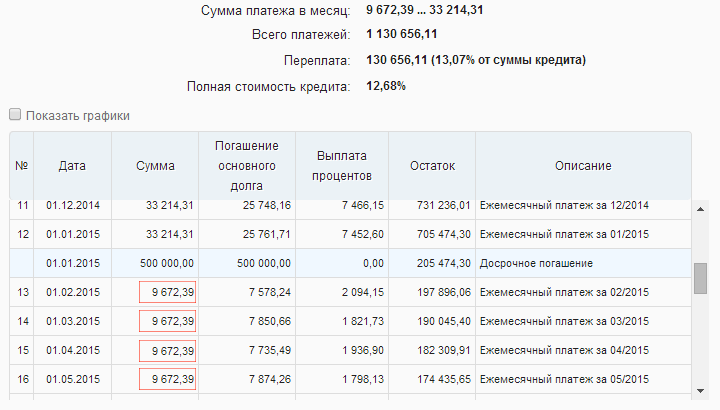

Что выгоднее? Попробуем разобраться. Есть популярное мнение, что первый вариант, предусматривающий уменьшение срока, выгоднее второго. Казалось, как можно было бы в этом усомниться? Возьмем для примера ипотечный кредит на 1 000 000 рублей на 3 года. И через год будем погашать 500 000 досрочно. Ипотечный калькулятор с досрочным погашением поможет рассчитать для случая уменьшения срока платежа переплату в 111 696,24 рублей, и для второго варианта с уменьшением ежемесячного платежа в 130 656,11 рублей. Вроде бы все верно с утверждением: первый вариант кажется более выгодным. Однако давайте чуть подробней всмотримся в эти графики платежей.

Как видно, в этом случае величина переплаты до копейки совпадает с первым вариантом, поэтому оба варианта досрочного погашения с уменьшением срока или уменьшением месячного платежа равноценны по величине переплаты, если погашать кредит по указанной выше схеме. Если вспомнить, что второй вариант обладает дополнительной особенностью в части уменьшения рисков: снижая величину обязательного ежемесячного платежа, ваша финансовая устойчивость становится выше: в случае наступления каких-либо непредвиденных обстоятельств, когда доход может уменьшиться, риски по невыплате кредита меньше из-за уменьшенного обязательного ежемесячного платежа. В таких условиях второй вариант погашения кажется идеальным: одновременно снижая риски, вы не переплачиваете дополнительно кредитору.

Конечно, стоит отметить, что на практике бывают ограничения, которые могут изменить взгляд на выбор варианта с меньшей переплатой. Сюда могут относиться следующие особенности:

- минимальная сумма досрочного погашения. Довольно типична ситуация, когда в кредитом договоре обозначена такая сумма, ниже которой досрочное погашение просто невозможно. В этом случае, если разница между ежемесячными платежами, которую предполагалось каждый месяц направлять на досрочное погашение долга, станет меньше указанной пороговой суммы, то погашение можно будет осуществлять только после того, как набежит в течение нескольких месяцев достаточная для этого сумма. В этом случае переплата между двумя вариантами будет тем более заметной, чем больше будет требоваться времени на накопление минимально возможной суммы для досрочного погашения.

- Штрафы, связанные с досрочным погашением. Как видно во втором варианте погашения требуется большее количество таких операций, поэтому факт применимости штрафов в большем количестве может негативно сказаться на привлекательности варианта снижения ежемесячного платежа.

- Комиссии по досрочному погашению. Ситуация, во многом аналогична штрафам. Стоить отметить, что некоторые кредитные организации любят отличать понятия «штрафы» и «комиссии». Так, например, заявить в своих маркетинговых материалах, что досрочные погашения по ипотечному кредиту предполагаются без каких-либо штрафов, а в сборнике тарифов можно будет обнаружить комиссию «за пересчет графика платежей при досрочном погашении». С комиссиями ситуация осложняется тем, что, как правило, они могут возникнуть из-за необходимых сопутствующих расчетно-кассовых операций, и явно не будут сформулированы как относящиеся к досрочному погашению по ипотеке. Наиболее это актуально для случая, когда ваш ипотечный кредит банк перепродал какой-либо другой организации, но при этом вы по-прежнему вносите ежемесячные платежи в тот банк, где подписывали кредитный договор. В этом случае, свои ежемесячные платежи вы перечисляете на счет нового владельца закладной. Это может быть как счет организации в этом же банке, так и вообще межбанковский перевод. При этом у банка может быть особый режим комиссий для кредитов, которые он перепродал. Так для ежемесячных платежей комиссии могут отсутствовать, но вот если вы захотите осуществить досрочное погашение, то тут могут вступить полноценные тарифы для межбанковских переводов, например в 3% от суммы перевода.

- Необходимость каких-то дополнительных формальных процедур. Для досрочного погашения, как минимум, требуется писать заявление. Для этого необходимо специально приехать в банк, отстоять очередь, потратить время. Принимая во внимание, что, такое заявление часто требуется подать не позднее определенного количества дней до даты уплаты ежемесячного платежа, то возможно для этого придется планировать отдельный визит. Во втором варианте в силу большего количества досрочных погашений будет требоваться больше ваших временных затрат на такие процедуры.

Как правильно досрочно гасить ипотеку

Главные плюсы и минусы ипотечного кредита прекрасно известны. Основной плюс в том, что ипотека для многих — это в принципе единственная возможность купить собственное жилье. Жирных минусов при этом как минимум два. Во-первых, ипотека — это чаще всего надолго. Во-вторых, взятый на долгий срок кредит означает серьезную переплату по нему. Большинство ипотечников отдает примерно вдвое большую сумму, чем они взяли у банка. Разберемся, как правильно гасить ипотеку досрочно, если у вас появилась подобная возможность. Что выгоднее — сокращать ежемесячный платеж или срок кредитования.

Фото: pxhere.com

Фото: pxhere.com

Способы досрочного погашения ипотеки

Способов досрочного погашения ипотечного кредита как минимум два. Первый — сокращение срока кредитования (вместо десяти лет сокращаем срок до восьми). Второй — сокращение ежемесячного платежа (срок остается прежним, но отдавать каждый месяц нужно меньше).

И тот, и другой способ особенно хороши, когда у вас появилась достаточно крупная сумма денег, с помощью которой вы хотите частично закрыть ипотечный кредит. Предположим, это материнский капитал, который появился, пока вы выплачиваете ипотеку. Или вы продали свой автомобиль, чтобы поскорее закончить с ипотечными делами. А, может быть, начальство выдало вам крупную премию. Не суть.

Как правило, банки предлагают клиентам вариант с сокращением срока кредитования как более выгодный.

Действительно, если мы вносим какую-то сумму сверх обязательного платежа и сокращаем при этом срок кредитования, переплата по кредиту будет меньше. Закон любого кредита довольно прост. Чем дольше срок, тем больше переплата. Не так важно, насколько большая сумма внесена, сокращение срока кредитования выгодно всегда.

Уменьшать ежемесячный платеж не так выгодно, хотя жить вам, безусловно, будет проще. Вносить по ипотеке вместо 15 тысяч рублей в месяц 10 или 12 тысяч (а то и меньшую сумму) — куда легче для семейного бюджета.

Однако если речь идет именно о том, как сэкономить, причем сэкономить грамотно, то лучший вариант — уменьшение ежемесячного платежа. Но при одном важном условии — по факту мы продолжаем платить столько же, сколько платили до этого.

В этом случае наш ежемесячный платеж, который назначен банком, будет постоянно уменьшаться, пока мы не обнаружим, что способны досрочно закрыть кредит. Фактически, мы используем способ с сокращением срока кредита через сокращение ежемесячного платежа. Получая соответствующую выгоду.

Фото: publicdomainpictures.net

Фото: publicdomainpictures.net

Да, но для чего городить такой огород?

Все просто — вы страхуете себя от возможного риска в будущем. Если у вас возникнут какие-либо финансовые сложности, справиться с ними будет проще, если некоторое время вносить по ипотеке минимальный обязательный платеж.

Одно дело, когда вы сокращаете срок ипотеки, а сумма ежемесячного платежа остается той же. Другое дело, когда ежемесячный платеж стал меньше, да еще и постоянно уменьшается в силу того, что вы платите больше.

Вы можете внезапно лишиться работы или у вас снизится зарплата. Деньги могут понадобиться на лечение для вас или члена вашей семьи. В конце концов, вы захотите бросить все и уехать в отпуск. В таких случаях вам и поможет то, что вы снизили свой обязательный платеж.

Два-три месяца мы можем платить назначенный банком минимум, а затем снова вернуться к повышенным платежам.

Фото: pixabay.com

Фото: pixabay.com

Стоит ли однозначно следовать этому совету

Конечно же, не стоит слепо повторять предложенную выше тактику. Она является лишь одним из способов, который для кого-то может и не подойти.

Прежде всего, стоит изучить ваш ипотечный договор. В нем должна быть упомянута возможность досрочного погашения кредита (в том числе, частичного) и порядок такой процедуры. Если в договоре что-то непонятно, обратитесь к специалистам банка, чтобы уточнить этот момент.

Любую тактику стоит просчитывать с конкретными цифрами на руках. Каждый случай индивидуален. Стоит убедиться, что в вашем случае этот вариант не будет менее выгодным, чем другие.

Еще один важный совет — поскольку тактика подразумевает, что вы будете регулярно превышать обязательный платеж, это должно быть удобным для вас. В идеале банк должен позволять совершать такие операции через личный кабинет на своем сайте или в мобильном приложении. Каждый раз посещать отделение и писать заявление о частичном досрочном погашении ипотеки может оказаться слишком хлопотно и накладно.

В целом же представленный нами вариант — одновременно и выгодный (фактически мы уменьшаем срок кредита, а не сумму платежа), и безопасный (мы всегда можем на некоторое время сократить сумму платежа, а банк этого даже не заметит).

Досрочное погашение ипотеки в Сбербанке

Досрочное погашение ипотеки — способ оптимизировать финансовые затраты, сэкономить на обслуживании задолженности. Закрыв обязательства досрочно, заемщик имеет возможность снизить сумму основного долга, сократить объем платежей или уменьшить срок кредитования.

Погашение раньше срока: полное или частичное, доступно клиентам Сбербанка на любом этапе обслуживания долга. Единственный нюанс заключается в необходимости заранее, за 30 дней до даты платежа, предупредить банк о своем намерении.

Условия погашения ипотеки раньше срока

Возможность и порядок гашения в разрез с графиком регулируются 284-ФЗ от 19.10.2011г. и п. 2 ст. 810 ГК РФ. В законодательных документах сказано, что заемщику, если иное не прописано в договоре, разрешается закрыть кредит досрочно, но при условии уведомления банка за месяц до предусмотренного графиком срока.

Финучреждение определяет некоторые правила по внесению платежей сверх той суммы, что обозначена в графике:

- минимальная сумма к досрочному погашению в СБ РФ;

- подать заявление на списание денежных средств сверх той суммы, что указана в графике, необходимо за 30 календарных дней до даты очередного платежа. Сделать это может только заемщик;

- штрафы за преждевременное закрытие обязательств по ипотеке отсутствуют.

Процедура закрытия финансовых обязательств в досрочном порядке не совсем выгодна банку. Придерживаясь определенной последовательности, заемщик избежит возможных сложностей, которые часто возникают при гашении раньше предполагаемой даты.

Что изменить: срок или размер платежа

Раздумывая о том, как досрочно погасить ипотеку в Сбербанке, примите во внимание следующий факт: платить вперед графика выгодно в первые месяцы с момента получения кредита. Именно в этот период сумма возвращаемых банку процентов достигает максимума.

Поскольку вариантов 2, при заполнении заявления заемщику требуется указать, что именно: срок или размер ежемесячной выплаты предстоит пересчитать после списания внесенных денег. Первый вариант подходит тем клиентам, кто стремится расплатиться быстрее. Если в приоритете снижение ежемесячной финансовой нагрузки, стоит выбрать изменение размера платежа.

Существуют некоторые нюансы. Так при частичном закрытии оформленного в рамках программы «Военная ипотека» кредита возможен только пересчет срока. Снизить платеж невозможно. Кроме того, денежные средства в счет частичного гашения ипотеки при данном виде кредитования клиент вносит на счет Росвоенипотеки.

После того, как списание денег средств в счет частичного досрочного погашения произошло, менеджер банка подготовит и направит клиенту новый график внесения платежей.

Правила досрочного погашения

Закрыть ипотеку частично можно лишь в том отделении банка, где он был оформлен. В целях снижения бюрократии, подать заявление на досрочное гашение можно через мобильный банк.

Поэтапно процедура выглядит следующим образом:

- внесение на счет для списания по кредиту денежных средств;

- оформление заявления на досрочное погашение в банковском офисе или через мобильный банк;

- получение нового графика после перерасчета.

Есть возможность частично закрыть ипотечный кредит в Сбербанке через мобильное приложение. Для этого достаточно зайти в личный кабинет и выполнить следующие действия:

- нажать кнопку «погасить кредит частично»;

- выбрать счет списания и дату платежа, указать сумму;

- оформить заявку и подтвердить ее полученным в СМС сообщении кодом.

Схема через мобильное приложение актуальна лишь в том случае, если вы хотите уменьшить платеж. Изменение срока кредитования возможно лишь при частичном закрытии обязательств по кредитному договору в отделении банка.

Если вас интересует не частичное погашение ипотеки в Сбербанке, а полное закрытие ссуды, действовать нужно следующим образом:

- узнать по телефону горячей линии точную сумму остатка;

- обеспечить ее наличие на счете для гашения кредита;

- оформить заявление на досрочное закрытие обязательств;

- после списания денежных средств взять в Сбербанке справку о закрытии кредита.

После того, как ипотека погашена, необходимо проконтролировать подачу сотрудниками банка документов на снятие обременения в Росреестр.

Государственная поддержка

В период нестабильной экономической ситуации государство стремится всеми силами поддержать ипотечных заемщиков. Частичное и полное погашение возможно с участием денежных средств, подученных в рамках программы по материнскому капиталу, региональному капиталу, «Молодая семья».

В перечисленных случаях денежные средства направляются в счет закрытия обязательств на основании соответствующего заявления от заемщика. С целью снижения финансовой нагрузки также можно воспользоваться реструктуризацией или рефинансированием кредита.

Досрочное погашение ипотеки. Что выгоднее?

Взяв ипотечный кредит, многие стремятся при первой же возможности погасить его досрочно. Как правило, речь идет о частичных досрочных погашениях, а не полной сумме оставшегося долга. Очевидно, что досрочное погашение привлекает как возможностью раньше рассчитаться перед банком, так и, в конечном итоге, уменьшить общую сумму переплаты по ипотеке.

Итак, собрав какую-то сумму для частичного досрочного погашения, вы пишите заявление в банке, где просят указать, каким образом пересчитывать график платежей и предложено два варианта

- Уменьшить срок кредита. Т. е. ваш ежемесячный платеж остается таким, каким он был и раньше, но общий срок ипотеки при этом уменьшается.

- Уменьшить месячный платеж. Иными словами, срок кредита не меняется, но уменьшается ваш ежемесячный платеж, как следствие, уровень обязательств по уплате ежемесячного платежа становится меньше.

Что выгоднее? Попробуем разобраться. Есть популярное мнение, что первый вариант, предусматривающий уменьшение срока, выгоднее второго. Казалось, как можно было бы в этом усомниться? Возьмем для примера ипотечный кредит на 1 000 000 рублей на 3 года. И через год будем погашать 500 000 досрочно. Ипотечный калькулятор с досрочным погашением поможет рассчитать для случая уменьшения срока платежа переплату в 111 696,24 рублей, и для второго варианта с уменьшением ежемесячного платежа в 130 656,11 рублей. Вроде бы все верно с утверждением: первый вариант кажется более выгодным. Однако давайте чуть подробней всмотримся в эти графики платежей.

Как видно, в этом случае величина переплаты до копейки совпадает с первым вариантом, поэтому оба варианта досрочного погашения с уменьшением срока или уменьшением месячного платежа равноценны по величине переплаты, если погашать кредит по указанной выше схеме. Если вспомнить, что второй вариант обладает дополнительной особенностью в части уменьшения рисков: снижая величину обязательного ежемесячного платежа, ваша финансовая устойчивость становится выше: в случае наступления каких-либо непредвиденных обстоятельств, когда доход может уменьшиться, риски по невыплате кредита меньше из-за уменьшенного обязательного ежемесячного платежа. В таких условиях второй вариант погашения кажется идеальным: одновременно снижая риски, вы не переплачиваете дополнительно кредитору.

Конечно, стоит отметить, что на практике бывают ограничения, которые могут изменить взгляд на выбор варианта с меньшей переплатой. Сюда могут относиться следующие особенности:

- минимальная сумма досрочного погашения. Довольно типична ситуация, когда в кредитом договоре обозначена такая сумма, ниже которой досрочное погашение просто невозможно. В этом случае, если разница между ежемесячными платежами, которую предполагалось каждый месяц направлять на досрочное погашение долга, станет меньше указанной пороговой суммы, то погашение можно будет осуществлять только после того, как набежит в течение нескольких месяцев достаточная для этого сумма. В этом случае переплата между двумя вариантами будет тем более заметной, чем больше будет требоваться времени на накопление минимально возможной суммы для досрочного погашения.

- Штрафы, связанные с досрочным погашением. Как видно во втором варианте погашения требуется большее количество таких операций, поэтому факт применимости штрафов в большем количестве может негативно сказаться на привлекательности варианта снижения ежемесячного платежа.

- Комиссии по досрочному погашению. Ситуация, во многом аналогична штрафам. Стоить отметить, что некоторые кредитные организации любят отличать понятия «штрафы» и «комиссии». Так, например, заявить в своих маркетинговых материалах, что досрочные погашения по ипотечному кредиту предполагаются без каких-либо штрафов, а в сборнике тарифов можно будет обнаружить комиссию «за пересчет графика платежей при досрочном погашении». С комиссиями ситуация осложняется тем, что, как правило, они могут возникнуть из-за необходимых сопутствующих расчетно-кассовых операций, и явно не будут сформулированы как относящиеся к досрочному погашению по ипотеке. Наиболее это актуально для случая, когда ваш ипотечный кредит банк перепродал какой-либо другой организации, но при этом вы по-прежнему вносите ежемесячные платежи в тот банк, где подписывали кредитный договор. В этом случае, свои ежемесячные платежи вы перечисляете на счет нового владельца закладной. Это может быть как счет организации в этом же банке, так и вообще межбанковский перевод. При этом у банка может быть особый режим комиссий для кредитов, которые он перепродал. Так для ежемесячных платежей комиссии могут отсутствовать, но вот если вы захотите осуществить досрочное погашение, то тут могут вступить полноценные тарифы для межбанковских переводов, например в 3% от суммы перевода.

- Необходимость каких-то дополнительных формальных процедур. Для досрочного погашения, как минимум, требуется писать заявление. Для этого необходимо специально приехать в банк, отстоять очередь, потратить время. Принимая во внимание, что, такое заявление часто требуется подать не позднее определенного количества дней до даты уплаты ежемесячного платежа, то возможно для этого придется планировать отдельный визит. Во втором варианте в силу большего количества досрочных погашений будет требоваться больше ваших временных затрат на такие процедуры.