Что такое кредитный портфель

Discovered

Деньги, банки, страхование, экономика и бизнес

Кредитный портфель

Кредитный портфель (Loan, Credit Portfolio) — совокупность всех банковских займов, структурированных по определенным параметрам в соответствии с задачами определенной кредитной политики банка.

Объем кредитного портфеля оценивается по балансовой стоимости всех кредитов банка, в т.ч. просроченных, пролонгированных и сомнительных. В структуре баланса банка кредитный портфель рассматривается как единое целое и составная часть активов банка, которая имеет свой уровень доходности и соответствующий уровень риска.

Кредитный портфель — это остаток задолженности на определенную дату по всем выданным банком кредитам как физическим, так и юридическим лицам.

Методики расчета могут отличаться друг от друга, поэтому возможны несовпадения величин кредитного портфеля одного и того же банка, посчитанных на одну и ту же дату, но разными организациями или аналитиками. Например, кредиты, предоставленные другим банкам (межбанковские кредиты), обычно не относят к кредитному портфелю. Кредитный портфель, состоящий из кредитов выданных юридическим и физическим лицам, часто называют клиентским кредитным портфелем. Также к нему, как правило, не относят ссуды, предоставленные органам власти, государственным внебюджетным фондам. Иногда под кредитным портфелем подразумевают задолженность по кредитам за вычетом созданных по ним резервов на возможные потери. Некоторые аналитики почему-то не включают в кредитный портфель просроченную задолженность.

Существуют различные классификации кредитного портфеля, среди которых можно встретить деление портфеля на валовой кредитный портфель (совокупный объем выданных банком кредитов на определенный момент времени) и чистый кредитный портфель (валовой портфель за вычетом суммы резервов на возможные потери по ссудам).

Объем и структура кредитного портфеля банка определяются следующими факторами:

- размер банка (капитала);

- правила регулирования банковской деятельности;

- официальная кредитная политика банка;

- опыт и квалификация менеджеров;

- уровень доходности различных направлений размещения средств.

Качество кредитного портфеля существенно влияет на уровень рискованности и надежности банка, поэтому кредитная деятельность подлежит регулированию со стороны органов надзора во многих странах. Установленные ограничения и нормативы, а также правила регулирования банковской деятельности играют значительную роль в процессе формирования кредитного портфеля.

Структура кредитного портфеля банка зависит от субъектов кредитования (юридические и физические лица), кредитного рейтинга клиентов (очень высокий, высокий, средний, низкий, тревожный, опасный, отрицательный), степени риска (стандартные, под контролем, субстандартные, сомнительные, безнадежные ) видов экономической деятельности, валюты кредитования, сроков кредитования и тому подобное.

На конкурентоспособность кредитного портфеля банка влияют следующие факторы: рискованность, ликвидность, доходность, скорость восстановления и степень обновления кредитного портфеля.

По степени риска выделяют основные виды кредитных портфелей:

- Риск–нейтральный кредитный портфель характеризуется относительно низкими показателями рискованности, но, в то же время, и низкими показателями доходности, а рискованный кредитный портфель имеет повышенный уровень доходности, но и значительный уровень риска.

- Оптимальный кредитный портфель наиболее точно соответствует по составу и структуре кредитной и маркетинговой политике банка и его плану стратегического развития.

- Сбалансированный кредитный портфель – это портфель банковских кредитов, который по своей структуре и финансовым характеристикам лежит в точке наиболее эффективного решения дилеммы «риск-доходность». Оптимальный портфель не всегда совпадает со сбалансированным: на определенных этапах своей деятельности банк может в ущерб сбалансированности кредитного портфеля осуществлять выдачу кредитов с меньшей доходностью и с большим риском. Делается это обычно с целью укрепления конкурентной позиции, завоевания новых ниш на рынке, привлечения новых клиентов и т.д.

На фактическом состоянии клиентского кредитного портфеля сказывается принятая банком система управления им. Управление кредитным портфелем представляет собой организацию деятельности банка при осуществлении процесса кредитования, которая направлена на предотвращение или минимизацию кредитного риска. Конечными целями кредитной организации при управлении кредитным портфелем является, во-первых, получение прибыли от активных операций, во-вторых – поддержание надежной и безопасной деятельности банка.

В основе организационной структуры управления кредитным портфелем лежит принцип разграничения компетенции, то есть четкое распределение полномочий руководителей различного ранга по предоставлению кредита, изменения условий кредитной сделки в зависимости от размера кредита, степени риска и других характеристик.

В системе мер управления кредитным портфелем немаловажную роль играет разработка и проведение кредитной политики. Стратегия и тактика кредитной политики разрабатывается в центральном офисе (головном банке) кредитным департаментом (управлением) совместно с Кредитным комитетом банка. Кредитный комитет создается в каждом банке и обычно возглавляется заместителем Председателя Правления, курирующего кредитную деятельность банка. Состав и полномочия комитета утверждаются Правлением и Председателем Правления банка. В кредитной политике формулируется общая цель и определяются пути ее достижения: приоритетные направления кредитных вложений, приемлемые и неприемлемые для банка виды активных операций, предпочтительный круг кредитополучателей и т.д.

Банковский кредитный портфель

Кредитный портфель – это полный объем задолженностей, которые существуют на определенную дату перед банком среди его клиентов.

Он объединяет совокупность всех договоров, точнее суммы по ним без учета процентных ставок, которые могут быть получены в качестве чистой прибыли учреждения.

Попросту говоря, кредитный портфель составляет те средства, которые должны быть получены в качестве возврата выданных кредитов.

Его можно продавать как полностью, так и частично, перераспределять и осуществлять разные манипуляции.

Виды кредитных портфелей

Среди актуальных видов кредитных портфелей можно выделить:

- нейтральный. Этот вид портфеля самый дорогой, в нем сосредоточены договора тех, кто исправно платит по кредитам;

- рискованный кредитный портфель. Проблемные договора заносятся именно сюда.

Кредит наличными, взятый в банке, тоже будет включен в портфель. В него входят все виды займа со стороны клиентов, в том числе физ. и юр. лиц.

Чистый и валовой банковский кредитный портфель

Валовым портфелем принято называть общий объем кредитов, имеющихся в банке на конкретную дату.

Как правило, определяется объем портфеля на текущий период.

Однако иногда для расчета рисков устанавливается объем чистого портфеля, который предусматривает вычет суммы со всеми рисками на случай невозврата средств по договорам со стороны заемщиков.

Чистый кредитный портфель – понятие абсолютно условное. Точно его рассчитать не удается.

От того, насколько правильно выполнит свою работу отдел, занятый определением объема чистого портфеля, зависит успешная деятельность банка.

Важно понимать, что чистый кредитный портфель – это та сумма объемов кредитов, которые будут выплачены заемщиками.

Остаток идет в качестве риска, поскольку определенная часть все-таки не выплачивается по задолженностям и банк должен это предусмотреть, чтобы не стать банкротом.

Кредитный портфель банков после банкротства

Если банковское учреждение все-таки дошло до состояния банкротства, дело не только в том, что расчет рисков не оправдался, и вернули по договорам далеко не все заемщики.

В данном случае может влиять масса факторов, в частности сложная экономическая ситуация, колебания на рынке валют и так далее.

После того, как банк не в состоянии вернуть своим кредиторам средства, он объясняет о банкротстве. Его таковым признают совсем не сразу.

Кто такие кредиторы банка и кто может обладать кредитным портфелем:

- поставщики;

- вкладчики;

- организации, с которыми у банка были подписаны договора, условия по которым из-за сложной финансовой ситуации банк выполнить не смог.

В банковское учреждение вводится временная администрация, которой предстоит ввести меры для улучшения ситуации в банке.

Если эти меры приводят к результату, с кредиторами банк рассчитывается.

Если не приводят и Центробанк принимает решение признать учреждение банкротом, перед банком предстоит ряд сложных процедур завершения банкротства. Одна из них – продажа кредитного портфеля.

Многие заемщики считают, что если банк находится на грани закрытия, по кредиту платить не нужно.

Однако это чревато последствиями, поскольку учреждение, которое вот-вот рискует закрыться и испытывает недостаток средств, не предлагает мягкие способы решения конфликта для заемщиков.

Кредитный портфель можно продать другому банку и чаще всего так и происходит.

Однако, если дело о банкротстве по ряду причин затягивается и окончательное решение долго не принимается, портфель может и не продаваться.

Несмотря, что отделения банка уже не работают (в большинстве случаев в ряде регионов они остаются, но в некоторых населенных пунктах закрываются) по кредиту приходится платить через другой банк на счет того учреждения, где оформлялся кредит.

В любом случае, просрочка чревата штрафами и вероятностью подачи банком иска в суд.

Продажа кредитного портфеля

Если кредитный портфель был продан в другой банк, заемщики об этом должны быть уведомлены. Делает это банк-покупатель портфеля.

Он на свое усмотрение рассчитывает виды кредитных рисков и их процентные соотношения по проблемным или перспективным договорам.

Есть кредитные портфели, которые выкупаются и без банкротства одного из учреждения.

В любом случае, уведомление клиентам приходит по почте либо с помощью смс сообщения.

Оплачивать сумму денег по договору нужно уже в другой банк. Многие опасаются, что сумма процентных ставок вырастает, а размер ежемесячного платежа увеличивается.

На самом деле все зависит от условий договора, который вы когда-то заключали. Теоретически банки вправе вносить изменения в процентные ставки, однако на практике это бывает достаточно редко.

Данная статья поменяла кардинально мнение об банках своей объемной интересной информацией с фактами. Особенно интересен момент об заемщиков. Никто не хочет работать, а портфели друг другу перепродают. Так один знакомый запутался и не знает кому и чего должен.

Кредитный портфель банка: сущность, значение и его классификация

Рубрика: Экономика и управление

Дата публикации: 28.05.2016 2016-05-28

Статья просмотрена: 3417 раз

Библиографическое описание:

Едилкызы О. А. Кредитный портфель банка: сущность, значение и его классификация // Молодой ученый. 2016. №11. С. 721-723. URL https://moluch.ru/archive/115/30878/ (дата обращения: 12.12.2019).

Рассматриваются подходы к определению понятия «управление кредитным портфелем», раскрывается содержание системы и процесса управления кредитным портфелем банка, определяются направления совершенствования управления кредитным портфелем в коммерческом банке.

Ключевые слова: кредитный портфель, управление кредитным портфелем, система управления, процесс управление кредитным портфелем.

Вопросы совершенствования деятельности банков второго уровня и определение приоритетных направлений развития кредитных услуг являются основной проблемой в экономической, политической и социальной жизни РК. Актуальность изучения вопросов кредитного портфеля и совершенствования кредитных услуг обусловлена тем, что кредитные операций являются традиционным и доходообразующим видом банковского бизнеса. Следует отметить, что финансовая нестабильность и задачи, связанные с минимизацией кредитных рисков повышает значимость проблем модернизации и улучшения системы управления кредитным портфелем.

Имеются различные трактовки на определение термина «кредитный портфель». Хочется привести несколько определений, представленных в экономической литературе.

По мнению видного российского ученого А. М. Тавасиева: «кредитный портфель банка — это вся совокупность кредитов, предоставленных им на каждый данный момент. Однако если это не просто список кредитов, а такая совокупность, которая структурирована по определенному критерию (критериям), существенному для кредитов, то тем самым «кредитный портфель» становится характеристикой качества выданных кредитов и всей кредитной деятельности банка [1, с. 458].

Российские авторы С. А. Ермаков и Ю. Н. Юденков рассматривают кредитный портфель «как совокупность требований банка по кредитам, которые систематизированы на критериях, связанных с различными факторами кредитного риска» [2, с. 401].

В финансово-экономическом словаре под редакцией А. А. Абишева, кредитный портфель трактуется как совокупность предоставленных банком кредитов [3, с. 438].

В учебнике «Банковское дело» под редакцией У. М. Искакова, отечественными учеными кредитный портфель представлен как остаток кредитной задолженности по балансу коммерческого банка на определенную дату. Кредитный портфель банка включает межбанковские кредиты и кредиты, предоставленные физическим лицам и юридическим лицам, или кредитный портфель клиентам» [4, с. 253].

Таким образом, обзор и систематизация различных суждений понятия «кредитный портфель» позволяет нам сделать ряд выводов. Рассматривая имеющиеся многообразие определений, по нашему мнению, к общему тезису вышеприведенных определений можно отнести то, что кредитный портфель — это результат кредитных услуг банка. Поэтому наиболее полным и верным будет определение кредитного портфеля в двух аспектах:

‒ количественная характеристика кредитных услуг банка, т. е. общая информация о предоставляемых кредитах, составе и структуре кредитных вложений;

‒ качественная характеристика кредитных услуг банка, т. е. систематизация кредитных вложений по установленным критериям.

Применение банками портфельного подхода к управлению кредитами способствует одновременно максимизировать доход от кредитных вложений и минимизировать кредитный риск.

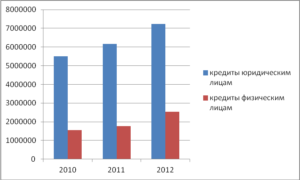

Анализ ссудной задолженности банка с точки количественной оценки дает возможность определить ее состав, структуру и динамику на протяжении определенного промежутка времени. Как результат осуществления кредитной политики банка, ссудный портфель дает кредитным вложениям качественную оценку с точки зрения риска и доходности. Данный анализ позволяет определить соблюдается ли банком основные принципы кредитования и уровень риска кредитных операций как главной части активных операций банка.

При изучении понятия кредитного портфеля следует также рассмотреть его классификацию. При систематизации кредитного портфеля используются следующие основные критерии: по видам клиентуры, по признаку диверсифицированности, по видам валюты, по характеру задолженности, по качеству управления и т. д. (рисунок 1).

Как видно из рисунка, в зависимости от типов клиентуры кредитный портфель делятся на клиентский и межбанковский портфель. Межбанковский кредитный портфель — это совокупная величина кредитных вложений в другие банки на определенную дату. Клиентский кредитный портфель содержит в себя ссудную задолженность прочих клиентур, кроме банков.

Кредитный портфель по признаку диверсифицированности подразделяется:

‒ диверсифицированный кредитный портфель — это портфель, который отвечает требованиям диверсификации по всем видам кредитных вложений (объектам размещения, срокам, валютам, доходности и т. д.);

‒ концентрированный кредитный портфель — это портфель, который характеризуется достаточно высоким удельным весом кредитных вложений определенного вида или одной категории заемщиков.

По видам валют кредитный портфель банка делятся на портфель в национальной валюте и портфель в иностранной валюте.

В зависимости от характера задолженности кредитный портфель банков подразделяется на: срочной, пролонгированной и просроченной задолженности. Срочной задолженностью считается задолженность по кредитам в течение срока договора банковского займа. К пролонгированной задолженности относится задолженность, срок погашения которой банком был продлен (обычно продление осуществляется банком при наличии уважительных причин со стороны клиентов). В случае нарушения срока погашения заемщиком кредитных обязательств перед банком задолженность считается просроченной.

В зависимости от качества управления кредитный портфель классифицируется на оптимальный и сбалансированный. Оптимальный кредитный портфель — это портфель, который в достаточной мере соответствует по составу и структуре приемлемой кредитной политике банка и его стратегическому плану развития.

Рис. 1. Классификация кредитного портфеля банка

Примечание — составлено автором

Как нам известно, в банковской практике риск, доходность и ликвидность являются основными критериями, которые характеризуют качество кредитного портфеля. Соответственно сбалансированным кредитным портфелем считается портфель кредитных вложений, который по своему составу и финансовым характеристикам отвечает эффективному решению проблемы дилеммы «риск-доходность».

Следует отметить, на сегодняшний день, финансовый кризис и резкая девальвация способствовали к обострению проблем развития на рынке кредитных услуг Казахстана, среди которых немаловажное значение имеет увеличение просроченной задолженности, способствующие к увеличению кредитного риска, что, в конечном счете, приведет к снижению качества кредитного портфеля коммерческого банка. Поэтому, в данный момент для любого банка ключевой проблемой является создание оптимального кредитного портфеля как одного из главных направлений размещения ресурсов, а также как действенного инструмента управления кредитным портфелем.

- Тавасиев А. М. Основы банковского дела. -М.: Маркет, 2006.- 568 с.

- Ермаков С. А., Юденков Ю. Н. Основы организации деятельности коммерческого банка. М.: КНОРУС, 2009.- 656 с.

- Абишев А. А. Финансово-экономический словарь.-Алматы: Экономика, 2006.- 704 с.

- Искаков У. М. Банковское дело. -Алматы: Экономика, 2011.- 552 с.

Что представляют собой и как формируются кредитные портфели банковских организаций

Кредитование частных лиц и организаций является одним из важнейших видов деятельности большинства банков. Проценты, получаемые банками от предоставления денежных средств в рамках кредитных договоров, составляют львиную долю их прибыли.

Кредитование частных лиц и организаций является одним из важнейших видов деятельности большинства банков. Проценты, получаемые банками от предоставления денежных средств в рамках кредитных договоров, составляют львиную долю их прибыли.

Об успешности и финансовом состоянии любого банка может свидетельствовать его кредитный портфель. Кредитным портфелем называется объем задолженности, накопившейся у клиентов перед кредитной организацией.

В кредитный портфель включаются суммы, которые фактически выданы заемщикам согласно кредитным договорам. Проценты и чистая прибыль банковских организаций при этом не учитываются.

Проще говоря, кредитный портфель банка – это денежные средства, которые он должен получить после возврата клиентами заемных ресурсов.

Кредитный портфель банка можно продать. Законодательство разрешает частичную или полную продажу долговых обязательств. Продажа портфеля должна осуществляться в соответствии с действующим законодательством. Кроме того, заемщики обязательно должны уведомляться о смене кредитора.

На сегодняшний день различают два основных типа кредитных портфелей, которые приносят прибыль банковским организациям: это нейтральный портфель (включает в себя соглашения с заемщиками, которые исправно выполняют все финансовые обязательства) и рискованный портфель (включает в себя договора с заемщиками, которые допускают просрочки платежей или вовсе не возвращают кредитные средства).

О более подробной классификации кредитных портфелей мы расскажем далее.

Виды кредитных портфелей

Все кредитные портфели в зависимости от характеристик можно разделить на несколько видов.

Все кредитные портфели в зависимости от характеристик можно разделить на несколько видов.

Так, портфели могут быть:

- валовые (представляют собой общий объем выданных займов);

- чистые (представляют собой этот же объем кредитов, за вычетом операционных, страховых и прочих расходов банка).

По уровню риска различают такие кредитные портфели:

- с нейтральными (минимальными) рисками;

- с повышенным уровнем риска;

- с наивысшим уровнем риска;

- стабильные портфели.

Кроме того, портфели различают по типу валюты (рублевые, долларовые и прочие).

Также портфели могут быть:

- главного офиса и филиалов банков;

- физических лиц и организаций.

Порядок формирования портфеля

Формирование портфеля кредитов – важнейшая задача для банковских организаций, поскольку от этой работы зависит их прибыль.

Формирование кредитного портфеля может включать в себя несколько этапов:

- анализ факторов, влияющих на размер спроса на кредитные продукты;

- формирование кредитного потенциала;

- обеспечение соответствия потенциала и займов, которые планируется выдать;

- анализ выданных кредитов по разным критериям и параметрам;

- оценка качества и эффективности формирования кредитного портфеля;

- разработка и реализация плана мероприятий по улучшению имеющегося кредитного портфеля.

Выполнение всех этих этапов позволяет банковским организациям повышать эффективность своей деятельности и увеличивать прибыль. При этом каждый этап может быть разбит на отдельные направления. Полученные данные важно уметь правильно использовать для дальнейшей практической работы.

При формировании кредитных портфелей и работе с ними сотрудники банков оценивают группы кредитов вместо того, чтобы изучать каждый отдельный договор.

Все эти действия позволяют упростить аналитическую деятельность банков по оценке выданных займов. При правильном подходе это положительно сказывается на работе банков в целом.

Особенности управления

Каждый банк должен уделять особое внимание управлению кредитным портфелем, а именно – действиям по контролю использования выданных денежных средств и обеспечению их возвращения.

Суть управления кредитным портфелем заключается в минимизации рисков и обеспечении получения наибольшей прибыли. Для достижения указанных целей банками разрабатываются специальные программы, которые позволяют устранить опасность потери финансовых ресурсов и получать оптимальную прибыль.

Для управления портфелями кредитов банками используются следующие инструменты:

- распределение полномочий руководителей по разным типам кредитов;

- выполнение персональной оценки рисков по каждому заемщику;

- применение индивидуального подхода к каждому клиенту, желающему оформить кредит в банковской организации.

Для более эффективного управления кредитными портфелями банками формируются специальные кредитные комитеты. Кредитные комитеты определяют, какое количество денежных средств банк может выдать заемщикам, какую процентную ставку целесообразно устанавливать по выдаваемым кредитам, а также устанавливают другие существенные условия кредитования.

Как производится оценка

Для того чтобы понимать, в правильном ли направлении работает банк, сотрудники организации должны периодически проводить анализ существующего кредитного портфеля. Такой анализ зачастую позволяет выявить ошибки и определять направления для дальнейшего развития.

На сегодняшний день банками используется два типа анализа: количественный и качественный.