Как проверить дадут ли кредит

Как проверить дадут ли кредит

Рассмотрение заявки на кредит – сложный процесс, включающий огромное количество действий по проверке всех персональных данных потенциального заемщика. Каждый банк самостоятельно разрабатывает алгоритмы скоринга. Они зависят от внутренней рисковой политики кредитной организации.

Расчет кредитоспособности

Единого варианта для всех банков не существует. Есть лишь общие принципы проверки заявки. Детали практически всегда отличаются. Поэтому один и тот же клиент в одной коммерческой структуре может получить отказ в выдаче кредита, а в другой – положительное решение. В то же время стоит выделить два важных нюанса. Они позволяют ориентировочно рассчитать свою кредитоспособность.

- Платежеспособность.

- Определяет достаточность дохода для обслуживания долговых обязательств.

- Стоп-факторы.

- Условия, которые минимизируют вероятность одобрения заявки, уменьшая шансы практически до нуля.

Платежеспособность

Рассчитывается в процентах. Основной показатель – соотношение ежемесячных платежей по всем долговым обязательствам, включая и вновь оформляемое, к уровню доходов. Стандартным нормативом может считаться – до 35-50% зарплаты тратиться на выплату всех кредитов. Предельное значение определяет банк самостоятельно.

При ориентировочном расчете важно учитывать, что основных показателей здесь два. Первый – заработная плата. Кредитор сам решает, какую брать во внимание. Только официальную, или нет. Второй – ежемесячный платеж. Чем больше срок кредитования, тем меньше данный показатель для одной и той же суммы. Поэтому для повышения шансов одобрения можно запрашивать займ на максимальный период. Затем гасить его досрочно.

Дополнительное влияние на уровень платежеспособности могут иметь следующие показатели:

Расходы на обслуживание долговых обязательств включают в себя две составляющие. Первая – сумма, которую придется тратить на погашение запрашиваемого займа. Вторая – объем денежных средств, которые клиент уже тратит на оплату текущих кредитов в соответствии с графиком.

Граждане, находящихся на обеспечении заемщика. К ним безоговорочно относят несовершеннолетних детей. Также могут учитывать безработных супругов, инвалидов и т.п. Сумму, необходимую для списания из дохода заемщика на содержание каждого иждивенца банк определяет сам. Зачастую это прожиточный минимум.

Здесь стоит понимать, что банк в качестве дополнительных доходов может учитывать не только неофициальный заработок клиента. Увеличить платежеспособность заемщика может его супруг или супруга, дополнив доход своей заработной платой. Принимать данный нюанс во внимание или нет – решает сам банк.

Расчет платежеспособности позволяет самостоятельно определить ориентировочную максимальную сумму займа. На какой именно объем денежных средств банк все же сможет предоставить кредит, можно узнать только одним способом. Им является подача заявки. Причем в каждой отдельной коммерческой структуре итоговая сумма может отличаться. Причина – собственные стандарты расчета платежеспособности.

Стоп-факторы

Отказ в выдаче кредита будет практически 100%, если:

- Клиент не соответствует основным требованиям банка.

Например, отсутствие справки о доходах, и требование ее в качестве обязательного документа, заменить ничем нельзя. То есть наличие залога не является альтернативой 2-НДФЛ или по форме банка. Несоответствие возрасту, регистрации, занятости и т.п. также влечет автоматический отказ.

- Есть текущая просроченная задолженность.

Банк, запрашивая кредитную историю, видит текущее нарушение графика перед другим кредитором. Это расценивается следующим образом: «если клиент не гасит действующий кредит, то и вновь оформляемый не будет гасить». То есть автоматически будет отказано в займе. Причем задолженность может касаться не только кредитов, но и налогов, штрафов, ЖКУ и т.п.

Небольшое количество банков готово рассматривать заявки при неофициальном трудоустройстве. Также некоторые кредиторы принимают во внимание социальные выплаты или пенсионное обеспечение. Если вообще нет никакого дохода, то кредит никто не выдаст. Ведь его попросту клиенту нечем возвращать.

- Предоставлена недостоверная информация.

В процессе проверки клиента учитывается множество данных. Большинство из них взаимосвязаны. Также стоит принимать во внимание, что в процесс скоринга могут включаться сотрудники кредитора. Например, профессионально используя звонки родственникам и работодателям. Выявление малейшей недостоверности, за счет вышеуказанных нюансов, не составит труда. Это сразу приведет к отказу по заявке. Попытка обмана воспринимается банком как стоп-фактор.

При наличии 4-х действующих долговых обязательств, рассчитывать на выдачу еще одного проблематично. Лучше использовать рефинансирование с дополнительной необходимой суммой.

Нюансы рассмотрения заявки банком

- Кредитная история.

В любом банке ценится клиент, который неоднократно оформлял кредиты и своевременно их выплачивал. То есть не допускал просрочки. В то же время, это не единственный параметр заемщика. Если у него идеальная кредитная история, это не значит, что любой банк готов выдать займ. Необходимо соответствовать и другим условиям.

Если нарушения графика были, то насколько сильно это повлияет, сказать невозможно. Каждый банк к данному параметру относиться по-своему. Например, при закрытой просрочке, длившейся месяц, один кредитор откажет в выдаче займа, а второй может одобрить.

Например, если клиенту более 40 лет и у него отсутствует семья, а также дети, это может негативно восприниматься банком. В частности, некоторые кредиторы расценивают такие жизненные ситуации, как отсутствие ответственности. Подобных связей может быть огромное количество.

В каждом банке могут применяться дополнительные нюансы проверки. Например, мониторинг аккаунтов социальных сетей заемщика, запрос документов, не входящих в стандартный перечень и т.п. Поэтому узнать точный ответ на вопрос, дадут ли кредит, можно лишь одни способом – подать заявку в выбранный банк и дождаться окончательного решения.

Как узнать есть ли кредиты на человеке

Сегодня сложно встретить гражданина, который бы не имел кредитов. И бывают ситуации, когда крайне нужно узнать, есть ли кредит на человеке. Это актуально при совершении сделок, при вступлении в брак — никто не хочет получить проблемы в будущем. Вот и разберемся, как проверить наличие кредитов у человека.

Специалист Бробанк.ру провел исследование и определил, как узнать, есть ли кредиты на человеке, существуют ли вообще такие методы проверки. Куда можно обратиться за получением информации, и как узнать, есть ли у тебя кредиты.

Как проверить наличие кредита у человека

Все сведения о выданных и выплаченных кредитах хранятся в Бюро Кредитных Историй (сокращенно — БКИ). Только там можно узнать наличие кредитов у физического лица. На каждого заемщика, который брал или даже просто пытался взять ссуду, создается досье, где и отражается полная информация: запрос на займы, информация о гашение, о действующих долгах, о просрочках.

Эти сведения всегда изучают банки и микрофинансовые организации. Для них проверка кредитов крайне важна, они проводят ее всегда. Таким образом они получают важную информацию, которая помогает определить платежеспособность заявителя, его текущую долговую нагрузку и обязательность. При наличии просрочек банки обычно присылают отказ.

Но можно ли узнать о кредитах другого человека таким образом? Если банки имеют прямой доступ к базе БКИ, то обычные люди им не обладают. По закону вы можете подавать запросы в БКИ, чтобы получить собственное досье, но вот проверить наличие кредитов по фамилии и даже паспортным данным стороннего человека невозможно.

По закону БКИ могут предоставлять кредитные истории только самим гражданам после идентификации или финансовым организациям.

Так что, тут только один вариант. Если для вас крайне важен вопрос, как узнать про кредиты человека, то получить информацию можете только с его разрешения. Он сам запросит свою КИ и передаст вам на ознакомление.

Через платные сервисы

На рынке работают платные сервисы, которые предоставляют людям их кредитную историю по упрощенному порядку. Если изучить получение сведений из БКИ, вы поймете, что это совсем не простой и не моментальный процесс. Если же обратиться к сервисам, то они позволяют узнать, есть ли кредиты на человеке онлайн, и готовы моментально предоставить информацию. И идентификацию они стандартно не проводят. В итоге получается, что их услугами может воспользоваться любой желающий.

Выбирайте для получения информации не официальные онлайн-сервисы БКИ, а сторонние фирмы. Там к предоставлению сведений относятся проще.

Например, можете воспользоваться услугами MyCreditinfo, это проверенный сервис. И самое важное — проверка на кредиты ведется по всем основным БКИ, работающим в России. То есть отчет будет максимально полным. Стоимость услуги — 990 рублей. Другие сервисы могут брать меньше, например, 300 рублей, но обратите внимание, что обычно при такой цене проверка неполная, только по отдельным БКИ.

| Стоимость от | 990 Р |

| Узнать КИ | Можно |

| Улучшение КИ | Есть |

| Документы | Паспорт РФ |

| Отчет | Онлайн |

| Время | 5 минут |

Как узнать, какие кредиты висят на человеке:

- Выберете любой сервис, который предоставляет платную услугу по получению кредитной истории.

- Заполните заявку. Нужно указать ФИО интересующего человека, его дату рождения и паспортные данные.

- Оплатить услугу онлайн, например, с банковской карты или с электронного кошелька.

- Получить отчет на свою электронную почту. Обычно его формирование занимает несколько минут после оплаты услуг.

Конечно, платные сервисы, по идее, тоже не могут предоставлять сведения о третьих лицах, могут передать данные только тому человеку, которому они принадлежат. Но это больше формальность, идентификация не проводится. Поэтому, если вы знаете паспортные данные гражданина, можете попробовать «пробить» его таким образом. Если в одном сервисе это не получится, используйте другой, их много и все они работают онлайн.

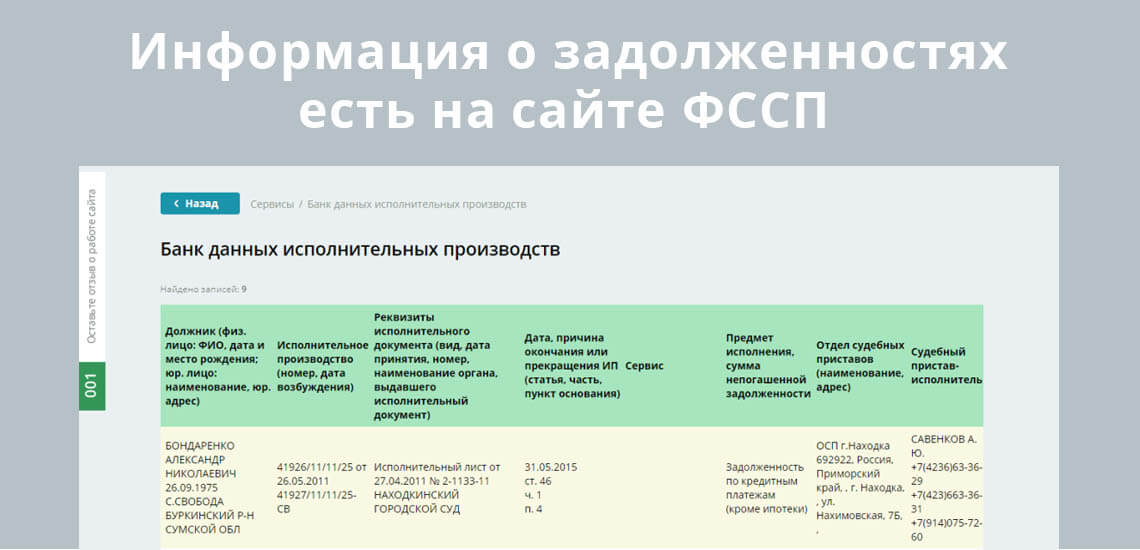

Узнать наличие кредитов через базу ФССП

Если вы думаете о том, как узнать о кредитах человека бесплатно, то единственная возможность это сделать — прибегнуть к базе судебных приставов. Она находится в свободном доступе, ею может воспользоваться любой желающий.

В базу вносятся сведения о долгах россиян. То есть вы можете узнать, какие кредиты просрочены. По ним прошел суд, и судебные приставы занимаются взысканием долга. Непроблемные обязательства там не отражаются. Но порой информация о долгах бывает крайне важной.

Как узнать, висит ли на человеке кредит (судебный, просроченный):

- Найти в интернете базу ФССП.

- Указать ФИО интересующего гражданина, регион его регистрации и дату рождения, ввести проверочный код.

- Система сразу выдаст таблицу, где будут указаны действующие долги. Будет указана сумма и дата начала исполнительного производства.

Отражаются не только кредитные долги, но и все остальные: по налогам, штрафам, за коммунальные платежи, алименты и пр. Вид задолженности в таблице тоже указан, но информации о банке-кредиторе нет.

Как узнать, сколько у меня кредитов

Рекомендует регулярно проводить проверку своей кредитной истории. Это нужно не только для банального получения информации, но для собственного успокоения: в последнее время все чаще встречаются случаи, когда не человека без его ведома мошенники оформляют кредит. И чтобы держать руку на пульсе, нужно периодически задаваться вопросом, как проверить себя на наличие кредитов.

По закону люди могут 2 раза в год обращаться в БКИ за бесплатным получением кредитной истории.

Как узнать, если на тебе кредиты:

- Для начала нужно узнать, в каких именно бюро хранится досье. Это можно сделать на сайте Центрального Банка, нужный раздел найдете через поисковик. Отправляете запрос, получаете через несколько дней информацию. Это же действие можно провести через портал Госуслуг, если вы на нем зарегистрированы.

- Обратиться в эти бюро. На сайте каждого из них указано, как проверить наличие кредитов. Это можно сделать путем передачи заявления заказным письмом, телеграммой. Если офис рядом (есть только в Москве), можно обратиться туда лично. Самый простой — онлайн с идентификацией через Госуслуги.

- В течение трех дней получить отчет на электронную почту.

Так что, узнать о кредитах другого человека сложно, но можно. А если вы думаете о том, как проверить свои кредиты, то сделаете это без проблем.

При желании проверить на наличие кредитов лично себя тоже можно пользоваться услугами платных сервисов. Многие люди готовы заплатить, чтобы оперативно получить нужную информацию. Действительно, в БКИ даже при выборе самого срочного метода придется ждать как минимум 3 дня. Сервис же даст результат за несколько минут.

Официальные запросы в БКИ делают не так просто. Например, если вы отправляете заявление почтой, то требуется его нотариальное заверение — это дополнительные расходы. Если телеграммой, то телеграф еще нужно поискать, да и сама услуга отправки стоит денег.

Проще всего проверить есть ли у тебя кредиты тем, кто имеет аккаунт на Госуслугах или имеет квалифицированную электронную почту. Эти люди могут сделать удаленный запрос.

Дадут ли кредит, если есть непогашенные кредиты

Как банки рассматривают заявки на кредиты?

Банки оценивают заемщиков на благонадежность через несколько этапов:

- Данные заемщика оцениваются программой. Заявка обрабатывается автоматически. Ведется учет параметров – ежемесячного дохода, возраста, стажа работы заемщика, наличие детей, сумма выплат по другим кредитам, ежемесячные расходы. По результатам проверки заемщик получает баллы по которым определяется благонадежность.

- После прохождения первого этапа заявка с результатом проверки направляется менеджеру банка. Он проверяет кредитную историю и полноту заполненных данных.

- Служба безопасности оценивает достоверность предоставленных данных. Прозванивает знакомых или работодателя, проверяет заемщика на наличие иных, не указанных в заявке кредитов.

При выдаче моментальных займов обработка производится программой, проценты по таким займам выше, так как банк несет более высокие риски. Предлагаемая процентная ставка и сумма кредита при экспресс-кредитовании зависит от рассчитанного автоматически рейтинга заемщика. Проверка заявки вручную производится при возникновении сомнений в достоверности данных.

Как имеющийся кредит влияет на решение?

Банк может отказать в предоставлении еще одного кредита, если ежемесячные выплаты по первому кредиту или общим долговым обязательствам составляют более 40% от совокупного дохода. Вторым фактором является ежемесячный доход. При заработке в 25000 рублей и выплатах по первому кредиту по 5000 рублей ежемесячно, есть риск, что банк откажет во втором кредите.

Также банк может не одобрить большую сумму кредита. Если у заемщика взят кредит на 50000 рублей, а он подает заявку еще на 150000 рублей при небольшом ежемесячном доходе, то банк имеет право отклонить заявку, но есть вероятность, что при подаче повторной заявки на небольшую сумму она будет одобрена.

Что еще влияет на вероятность одобрения?

На отказ в одобрении второго займа могут повлиять также следующие факторы:

- Просрочки по первому кредиту более 2 месяцев.

- Текущие просрочки по кредитам.

- Частая смена работы.

- Наличие малолетних детей на иждивении.

- Утаивание информации о наличии предыдущего кредита.

Данные о кредитах содержаться в бюро кредитных историй. При проверке заявки, банки также проверяют кредитную историю заемщика и скрыть наличие кредитов или просрочек по ним невозможно. При оформлении кредита, банк сразу же передает эти данные в БКИ, там же будут отражаться все платежи по займам и соблюдение сроков погашения.

Оцениваем шансы получения кредита

Для начала рассчитаем процент долговых обязательств по предыдущим кредитам. Возьмем ежемесячный совокупный доход и определим, какую часть от него мы отдаем в банк. Рассмотрим на примере: доход составляет 50000 рублей в месяц, в банк по предыдущим кредитам заемщик отдает 15000 рублей. Это составит 30% от дохода. Возможно одобрение заявки на сумму кредита с ежемесячными выплатами в 5000 рублей.

Если клиент получает стабильный большой доход, то банк одобряет второй кредит на разумную сумму. При наличии в собственности недвижимости, автомобиля, иного имущества, шансы на одобрение заявки хорошие. Роль играет рейтинг заемщика, узнать его можно запросив информацию в бюро кредитных историй. Так как БКИ несколько, сначала нужно узнать в каких из них хранится история заемщика и разослать туда запросы. Некоторые банки предлагают запросить кредитную историю платно, можно воспользоваться их услугами.

Как повысить шансы на одобрение?

Повысить вероятность одобрения заявки на повторный кредит можно, следуя нескольким правилам:

- Подать заявку на кредит с привлечением поручителей и предоставление справок о доходах. Займы с поручительством имеют больший процент положительных решений по ним. Эти кредиты более выгодны – процентная ставка по ним ниже, чем при оформлении кредита по паспорту. Также плюсом будет наличие залогового имущества – транспортных средств или любой недвижимости.

- Сбор максимального количества документов, подтверждающих доход. Нужно собрать договоры и справки, если имеется работа по совместительству. Подтвердить доход от сдачи в найм недвижимости. Взять справки о получаемых алиментах.

- Лучше обратиться в банк, в котором у заявителя имеются зарплатная карта или вклад.

- Укажите в заявке больший срок кредитования, так как в этом случае сумма ежемесячных платежей будет небольшой.

- При наличии нескольких кредитных обязательств имеет смысл провести их рефинансирование в единый долг. Нередко программа рефинансирования предоставляет более выгодные процентные ставки.

- Просрочки по предыдущим займам нужно закрыть в обязательном порядке. Банки не выдают повторные кредиты неблагонадежным заемщикам.

Дадут ли потребительский кредит?

Потребительский кредит будет сложно получить, если у клиента имеется ипотечный займ. Так как при его офомлении банк рассчитывает максимально возможную сумму платежей. Можно претендовать на оформление кредита, если произошло увеличение ежемесячных доходв или большая часть ипотеки уже выплачена.

Если же имеется потребительский кредит, то все будет зависеть от суммы кредита и дохода заемщика. Если заемщик планирует взять кредит на покупку техники или ремонт, проще оформить кредит сразу в магазине. Минусом такого подхода будет то, что процентная ставка в этом случае выше, но и одобряют покупку вещей в кредит значительно быстрее.

Дадут ли кредитную карту?

Рассмотрение заявок на выдачу кредитных карт происходит достаточно быстро. Банку требуется 1-2 дня для оценки заемщика. Существуют предложения от банков в моментальной выдаче карт. Производится экспресс-оценка заемщика. Если нет больших просрочек по предыдущим кредитам, то банк пойдет навстречу и выдаст карту на небольшую сумму в 30000- 50000 рублей.

За кредитной картой можно обратиться в тот же банк, где имеется кредит при условии, что выплаты производятся регулярно. Выдают карты без лишней волокиты мелкие банки, но под высокий процент. Также кредитку может выдать банк, через который заемщику перечисляется заработная плата.

Дадут ли ипотеку, если есть непогашенные кредиты?

Непогашенный кредит выдаче ипотеки не препятствует. У клиента должен быть стабильный доход, позволяющий осуществлять ежемесячные выплаты. Расчет суммы производится исходя из максимальных возможностей заемщика. При выдаче ипотеки учитывается совокупный доход семьи, сумма расходов, наличие несовершеннолетних детей или иных лиц на иждивении заемщика, проживание в съемной квартире. Учитываются и неофициальные источники дохода – подработка, наличие сельского хозяйства. В любом случае, сумма ежемесячных платежей не должна превышать половины семейного дохода.

Оформить ипотеку будет несложно, если следовать рекомендациям:

- Обратиться в банк, где у вас уже имеется хорошая кредитная история или к банкам-партнерам. Велики шансы, что постоянному клиенту банк предоставит более выгодные условия.

- Не скрывать информацию о наличии кредитных обязательств.

- Провести рефинансирование имеющихся кредитов, если их несколько.

Как узнать дадут кредит в Сбербанке или нет?

При подаче заявки на кредит, многие хотят как можно скорее узнать решение. По этой причине некоторые граждане придумывают целые алгоритмы того, как рассчитать, дадут кредит в Сбербанке или нет. Действительно ли существуют такие схемы и как они работают?

При подаче заявки на кредит, многие хотят как можно скорее узнать решение. По этой причине некоторые граждане придумывают целые алгоритмы того, как рассчитать, дадут кредит в Сбербанке или нет. Действительно ли существуют такие схемы и как они работают?

Можно ли заранее узнать результат?

Разумеется, на 100% правильно предугадать решение банка невозможно. Даже людям с идеальной кредитной историей, отсутствием просрочек, стабильным хорошим заработком иногда отказывают. Это связано с тем, что какая-нибудь справка может быть заполнена неверно, что смутит банк и подтолкнет к отказу. Самое неприятное то, что отклонение заявки на кредит, как правило, ничем не аргументируется. Вы можете быть уверены в том, что все параметры идеальны и в случае отказа просто растеряетесь и не сможете даже предположить, почему он поступил.

Именно поэтому можно лишь примерно прикинуть, одобрят ли вашу заявку на кредит в банке, но выяснить наверняка – задача не из легких. Скорее, это вообще невозможно, так как нюансов, влияющих на решение, слишком много.

Ход рассмотрения заявления

Чтобы морально подготовиться к отказу и, в случае чего, узнать, как можно проследить ход рассмотрения вашей заявки и предположить, в чем крылась проблема, давайте обратимся к процедуре.

- Отправка заявления онлайн или подача в отделении.

- Предварительное решение.

- Сбор необходимой информации по заемщику и документов.

- Рассмотрение кандидатуры.

- Вынесение решения.

- В случае согласия заключение договора.

Еще с десяток лет назад рассмотрение заявки на кредит занимало около двух недель, не говоря уже о сроке принятия предварительного решения. Так как сейчас система кредитования по большому счету автоматизирована, на все про все уходит от силы 5 дней.

Предварительное и окончательное одобрение

Сразу следует оговориться, что предварительное решение вообще ни о чем не говорит. Как правило, все заявки получают положительный ответ кроме тех случаев, когда кандидат не подходит по возрасту, является гражданином другого государства и т.д. Но, согласитесь, как может кредитная организация дать согласие на выдачу денег, не видев в лицо ни самого клиента, ни его данных? Нужно ведь все тщательно проверить на подлинность. Узнать предварительное решение можно либо по СМС, которое приходит через 5-10 минут после подачи заявки, либо через сервис Сбербанк Онлайн.

Важно! Что касается окончательного решения, то оно принимается, максимум, в течение пяти дней после подачи заявления. Если по какой-то причине поток заявок снижен, и вы попали в нужную струю, ответ вообще может прийти через несколько часов.

Таким образом, придумывать мудреные схемы, как побыстрее угадать решение банка, вообще ни к чему. Все происходит и так достаточно быстро, а потерпеть пару лишних дней – не так уж сложно. Если вы патологически боитесь отказа, то подавайте заявку в несколько банков одновременно. Возможно, это придаст вам уверенности и ободрит в случае отказа Сбербанка.

Из-за чего могут отклонить заявку?

Кредитные организации не соглашаются выдавать займы не потому, что клиенты чем-то им не нравятся или неприятны. Все дело в коммерческой прибыли. Разумеется, если сотрудники видят, что с данным клиентом будут одни проблемы (просрочки, недоплаты и т.д.) они не захотят связывать банк обязательствами с ним. Во-первых, деньги никогда не будут поступать вовремя, а то и поступать вообще, а во-вторых, даже если в итоге дело удастся замять, делать это придется через суд, а суд – дело кропотливое и сложное. Одним словом, никто не хочет обременять себя лишними заботами.

Если же организация убедится, что заработок клиента позволяет ему взять кредит с запрашиваемыми условиями, нет каких-то обременительных факторов, в собственности имеются жилье, автомобиль, другие ценности, которыми, в случае чего, можно погасить долг, конечно, банк будет только рад такому заемщику!

Какова же характеристика выгодного клиента?

- Стабильный заработок. Нужно, чтобы на погашение кредита у клиента в месяц уходило не более 40% дохода.

- Положительная кредитная история. КИ заемщика всегда говорит за него, она – его лицо для любой финансовой организации. Любые осечки и нарушения договора отразятся там и подмочат репутацию. А вот клиент с положительной КИ – это выгода и для него самого, и для банка.

- Расчеты скоринга положительны. Скоринг – особая программа, в которую вносятся все данные по заемщику: кол-во иждивенцев, детей, отсутствие или наличие высшего образования, семейное положение, востребованность на рынке труда и пр. Если программа выдаст, что данный клиент не благонадежен или есть риск того, что он станет неблагонадежен в будущем, заемщику отказывают.

Если все не так радужно, не переживайте. Кредитную историю всегда можно поправить, а так же привлечь созаемщиков, взять кредит под залог. В конце концов, многие банки после отказа предлагают клиенту кредит на других условиях, согласно которым риск минимален.